从产品影响力和规模等方面来说,天弘基金在整个公募基金圈都是一个独特的样本。由一个小基金公司到国内首家资产规模超万亿的公募基金,天弘基金所用时间并不长。! a- H' R) V$ H' h

然而,2017年末,基金业协会发布了“取消对货币基金规模评价和基金管理人货币基金资产的规模披露”的决定,这对于“重仓”货基的天弘基金而言,意味着变革。因为在剔除货基数据后,想要继续保持行业地位,留给天弘基金的只有大力发展非货业务。

) W6 Y% W9 c( J5 c0 ^

/ @6 ~" G1 y X; q

6 G" q+ b6 e: o- Y1 L+ W. I. p

6 G" q+ b6 e: o- Y1 L+ W. I. p

! s- V \* O$ h5 x% T

近年来,天弘基金积极拥抱变化,加速在权益投资以及固收投资的布局。2021年一季度,在中基协公布的公募非货基月均规模排名中,天弘基金首次跻身TOP20,2022年底的非货排名规模更是跻身行业第16位。不仅如此,天弘基金凭借在固收+、指数等方面的布局,仅在2021年规模就增长了近1000亿元。+ K& v% u. x- A/ S

事实上,天弘基金的固收能力一直是行业中的佼佼者,据海通证券数据,天弘基金位列近3年固收类大型公司绝对收益排行榜第1,近5年/7年排名第2(截至2023年二季度末)。规模与业绩双突出,奠定了天弘基金一线固收大厂的江湖地位。& _) y+ W3 F5 w) x

在亮眼成绩背后,是天弘基金的自我变革起到了极大的推动作用。2018年,面对当时A股市场的持续低迷,天弘基金开始推进投研一体化改革,推行行业化的研究,将所有主动投研部门的人员,按照消费、科技、医药和制造周期划分为四个小组,明确了各小组的独立投资研究范围,清晰了产品投资策略,并分别构建四套系统的选股标准并不断迭代,保证每一家买入的公司都经过严格筛查,力争挖掘到本行业最具投资价值的公司。

! d% u$ M9 H |6 C" t) P$ D经过五年时间,天弘基金在主动权益投资领域取得长足进步。2019年以前成立的全部主动权益基金近4年平均收益率112%。整体业绩方面,从过去的“中后排生”跻身行业前20%,并且受到了“聪明钱”——机构资金的持续买入。

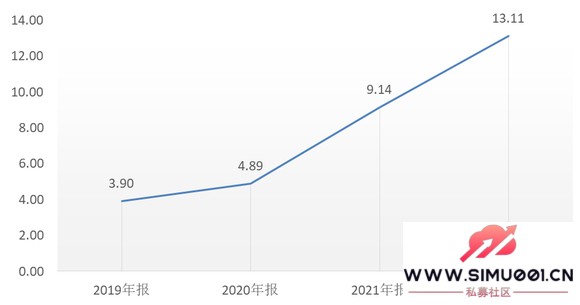

$ h, y2 Q9 R- t. q年报数据显示,截至2022年底,天弘主动权益基金中,机构持有金额13.11亿元,同比增长43%,增加了4亿元;持有金额占比从10.15%,增长至15.61%。(剔除天弘基金自有资金持有)。从近两年时间看,机构持有主动权益基金的金额增长了168%,呈现快速增长势头。. s% C9 t7 `# W5 `: ^7 \$ w7 l

7 B$ {$ I v" y! }0 \& f

& g. a& y- y7 @" x* O2 @! N1 `

( r2 w$ [: p' Z0 a* m$ r. @积极的变革推动,天弘基金在转型过程中发展成效非常明显。目前在权益投资领域虽然仍与“权益大厂”依然存在差距,但换个角度来说,天弘基金所具备的长大空间无疑也是巨大的,未来天弘基金将持续进阶,不断提升,为投资者创建更多的投资收益。; |0 D7 T0 @. e1 E6 `

风险提示:市场有风险,投资需谨慎。 |  |手机版|Archiver|

( 桂ICP备12001440号-3 )|网站地图

|手机版|Archiver|

( 桂ICP备12001440号-3 )|网站地图