金融机构是金融体系中最告急的构成部门,是指从事金融服务业有关的金融中介机构,为金融体系的一部门 ,同时尚有金融体系的底层服务机构与羁系机构,以此共同构成金融体系。固然中国存在着巨大的非正规金融体系,但他们大多依附于正规金融体系,其职位与脚色严峻受制于羁系政策,因此本文偏重讨论正规金融体系的控制权。

4 L; s2 m1 N G# u5 U) Z, R1 金融体系配景先容

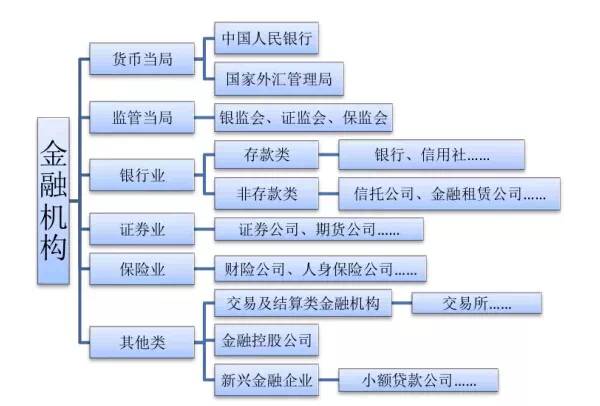

+ e' q/ J% U! HNo.1 金融机构概览:, y0 u0 z6 M' F6 R

. E, Z2 T _. Q& W . E, Z2 T _. Q& W

' V/ c0 z( I; G1 ~5 T

No.2 金融市场概览: # i% @ P' i" Z+ O # i% @ P' i" Z+ O

% D! ]7 ?9 Z8 pNo.3 告急的金融机构: 8 a1 T0 s" J3 [0 s+ u! l 8 a1 T0 s" J3 [0 s+ u! l

( n: |1 k2 g9 u% @4 f2 金融体系由谁控制

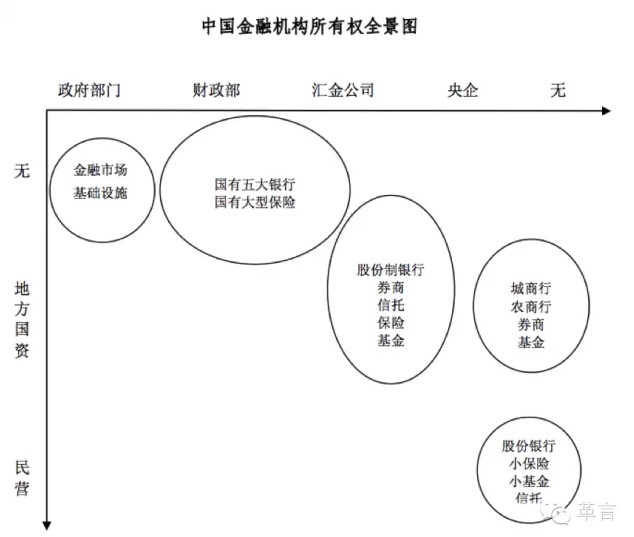

. E7 D y' B. x+ q7 HNo.4 重要金融机构的全部权:: Q: v( Z: h% R' V6 ?, _

) V) R8 P5 S- J* x, t- R3 M ) V) R8 P5 S- J* x, t- R3 M

! D* q( D- |. y: \$ o) |8 M# w

别的,根据重要金融机构的股权结构,可以得出以下十大结论:

9 f6 D% ]6 |/ h4 ]6 m* u第一,银行业存量资产占金融业资产的90%以上,此中五大国有银行占银行业总资产43%,这意味着五大国有银行的总资产占到全社会金融资产的40%左右。

* x; y' k, Z4 E* y* S) `2 d第二,财政部与汇金公司两者,以绝对的上风控制了工农中建四大国有银行和国家开发银行,以第一大股东控制了交行、光大。这意味着,中国金融资产中高出50%是由财政部和汇金公司团结控制的。8 ^. C5 r( k3 @7 d# T5 T0 T: K

第三,汇金公司原先由央行羁系,如今转移为中投公司部属公司,中投的董事长均为财政部的副部长等,这意味着,汇金与财政部为同等举措人,中心当局通过财政部控制着中国金融业的半壁江山。. _2 v _2 [5 ^" E) D. n4 m/ A

第四,地方当局与央企控制了别的金融机构的绝大部门,控制了中国金融业另半壁江山。

" n5 U# R X. ~2 `! D第五,从汗青和实际来看,股份制银行根本上由地方当局和央企设立,至今多数仍然为实际控制人。) H% i& }. |9 w! k' [

第六,从汗青和实际来看,都会贸易银行、农村贸易银行多为地方当局的提款机,在银行改革大潮以来,地方当局仍然为城商行与农商行的实际控制人。央企、外资与民营分享了这一盛宴,但此中大多数仍未上市,退出渠道尚不明白。

9 K% ]/ i/ t k7 f: u) ~第七,信托、券商、基金股权结构分布根本雷同,与股份制银行相近,多为央企和地方当局所设,颠末多年的股权变动,民资、地方国资、央企股份、外资间的转让,多数公司的股份已经相对多元化,但地方国资与央企投资控股公司仍然牢牢的控制了中国重要的信托、券商、基金。1 _3 s# I' |) C O |( c! j

第八,保险公司依规模巨细,大保险公司的股权结构与国有贸易银行相近,为财政部与汇金控股,小保险机构与券商相近。5 [+ Y% {9 O- w9 ~

第九,以安邦保险为代表的民营企业,已经开始在金融市场中崭露锋芒,开始进军银行、券商等机构,部门机构已经实现了银证保的全牌照。其与安邦保险差异的是,他们不像安邦那样公开在资源市场上举牌,而是通太过散持股大概多公司形成同等举措人,比方肖建华的来日诰日系。

- G8 z& n: O9 I6 j* }1 p第十,最告急的金融市场底子办法,险些全部控制在当局手里,次告急的机构,固然是会员制机构大概公司,但会员大会名不副实,重要负责人均由当局任命。

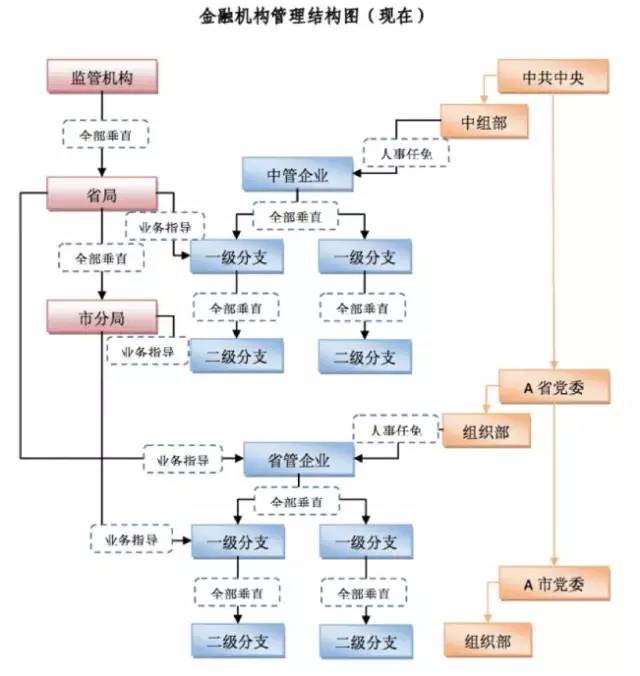

( \2 A! o& O3 w5 RNo.5 重要金融机构人事任免权: + j- }, C" z) s7 Y* l7 M + j- }, C" z) s7 Y* l7 M

, V* o, W" y' O1 t+ w4 z! ]现有中国金融体系人事任免框架是在1998 年之后渐渐形成的。涵盖了两条主线:党务与高管。但在1998年时,这两条线并不区分,由于金融机构尚未创建起今世的企业管理,人事根本上由党委构造部管理。: r$ u5 C2 @$ a. ^& G

自1998年以后,在朱镕基的领导下,中心开始金融集权,从党务的条线对重要的金融机构收权,实行垂直管理,上收金融机构各分支机构的人事任免权。2 B3 e: E, a5 g/ C& t& q

随着2003年中心完成金融集权,中共中心金融工委取消,金融体系的党委羁系权分别下放到各羁系机构,被羁系金融机构的党构造关系分别设在央行、银监会、证监会、保监会,由他们“代管党的构造关系”。

, w1 J2 [$ r& A而业务管理条线的任职资格的检察与克制的权限移至各羁系机构,分别订定了行业的“金融机构董事(理事)和高级管理职员任职资格管理办法”,包罗银、证、保在内,均有相应的管理办法,涵盖全部重要范例的金融机构。8 A! V/ l- M5 q& s( f1 g% `4 E

而地方性金融机构的党委与业务两条线的管理,在中共中心金融工委期间,地方性金融机构的党构造设置、领导关系和工作职责,由地方党委参照本关照精神并根据现原形况作出规定。城、乡名誉互助社的党构造由所在地的市、县委领导。地方性金融机构的跨地区分支机构的党构造,一样寻常实验属地领导。演变到如今,各地环境均不雷同。

% S2 S8 D& ~8 kNO.6 金融机构的业务羁系:

; O W/ F1 X3 ~% g6 c业务羁系是金融机构中最为巨大的、最具寻租空间的权利,其准心就是以市场准入、业务审批为主的管理,比年来策划监测越来越成为央行、银监会的重要工作重心。- ^' a- J3 J% O- x

如今中国的金融机构管理重要表如今以下三个方面:+ V/ l+ E, l: N0 m% M/ h ?

第一,机构管理:包罗市场准入、分支机构设立、人事任命批准与克制等。

7 b2 H( Y9 s2 s1 g* o' O% ]: a第二,业务羁系:金融产物的各个方面(代价、面向对象、管理机制等)。

, |) V; a/ o! v第三,策划监测:以合规和风险防范为底子的各类基于指标的非现场羁系与现场羁系。! T5 w3 w& j" n$ c, R& H; B* N

业务羁系权、全部权与人事任免权的辩说:央行设立上清所边沿化中债登。- c1 X7 n- X! c* c5 [3 v

中心国债登记结算公司是中国资源市场以致金融市场中最为告急的一项底子办法。但由于设立之初央行未思量过其厥后的影响会云云之大,中债登的财政与底子管理在财政部,人事任免权在银监会党委,央行拥有业务羁系权。显然财政部是中债登绕不外的告急的主体,但不停以来,央行都盼望将中债登的人事管理权收归到自己手中,但始终未能如愿。8 n8 g9 p' H6 [% b" F

于是,央行决定建立上海整理所,力推自己对口羁系的机构做大、做强。只管业务高度重合,但人事权分属两个部委的中债登与上海整理所之间险些没有任何交集。名义上,上清所实行中心对手方(Central Counter Party,下称CCP)整理机制,区别于中债登的双边整理机制,丰富了市场的竞争。, y) F5 a6 J3 f/ Z

但央行将其负责审批的短期融资券、中期单子等渐渐移至上清所。2013年债市危急以来,央行借此债市整理契机,增强了银行间债券市场规范管理,未来中债登将更加专注于国债、央票和金融债。而企业的名誉债将更多会合于上清所。4 o d7 i7 h& j* G% n* r

NO.7 财权等底子管理:* F( Y0 H s }& V6 K. A

中国国有企业的管理权分置,不受《公司法》等法律束缚,更表如今资产转让、收益回报、薪酬订定等方面。从2003年至今,中管金融企业的底子管理职能,重要由财政部金融司负担,包罗负责金融机构国有资产的底子管理,即干系的统计存案工作;负责金融机构国有资产转让、划转处置惩罚管理,监交国有资产收益;制定金融机构的资产与财政管理制度并监督其实行,如金融企业管帐制度、贸易银行的拨备和核销政策及报批等。0 |# d0 b; N6 C+ l5 w( S8 G

不算结论的小结:

! _1 f& z2 u6 z6 b7 }0 n从股权上来看,财政部是中国金融体系的实际控制人;; c3 ^ m! s9 e# z

从业务羁系权来看,对中国金融体系来说,央行是相对强势的控制人,“央妈”称谓也缘于此;

3 N& O8 C# i* J; y从人事任免权来看,银监会的人事任免权覆盖到的资产总额是金融体系内最大的。

, |2 g6 Q% V" G8 A但控制权也无法一概而论,被控制机构对羁系机构乃至更高层的游说本领惊人。金融体系中,四大行对国务院、央行和羁系当局的影响力非常大,如今一行三会的负责人一样寻常都从四大行中产生,四大行的负责人又从羁系当局中产生,金融高官与机构高管瓜代升迁的路径已经步伐化。全部的羁系机构在羁系金融机构时,都须要思量被羁系机构领导人未来的大概性,不大概无差异羁系。 |  |手机版|Archiver|

( 桂ICP备12001440号-3 )|网站地图

|手机版|Archiver|

( 桂ICP备12001440号-3 )|网站地图