6 L/ c, j5 z4 Y5 _8 X3 o

/ X2 G* y; ^6 Q0 O4 N9 T) H

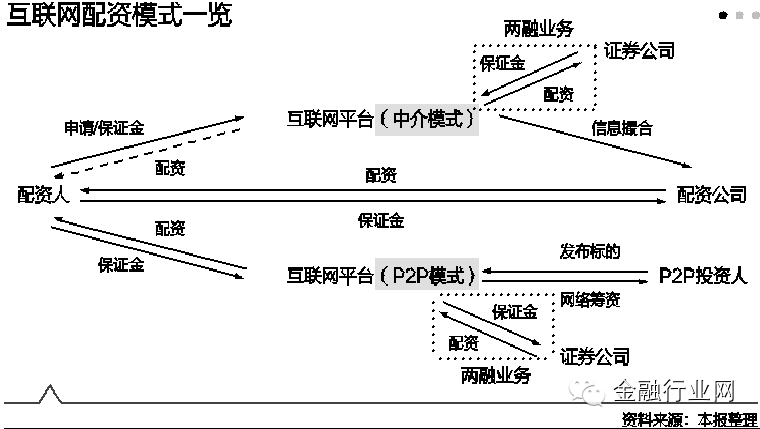

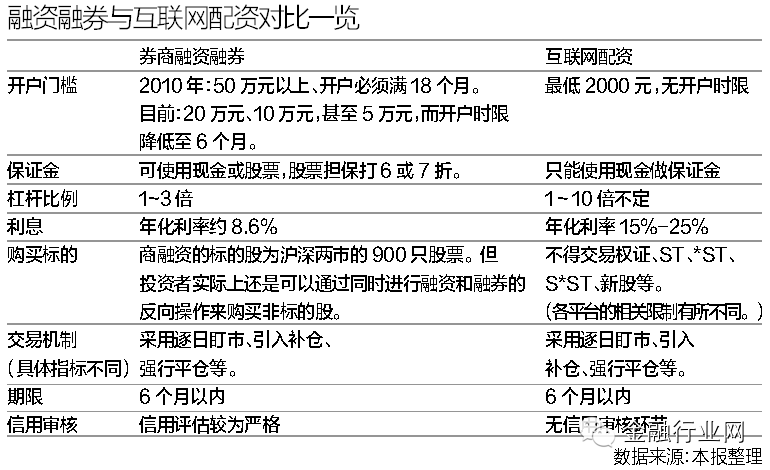

) Y" N; m7 Q8 U2 i; H互联网配资模式一览 互联网配资与融资融券对比图 互联网配资与融资融券对比图

7 K8 u. u3 a. Y9 N5 a" }6 ?4 _$ u( `7 @( m$ r

关注互联网金融范畴以来,笔者经常赞叹于它的影响力和创造力。显着是货币基金,化身余额宝后其规模和增速一次又一次地革新记录;显着是借贷业务,穿上P2P的马甲后便可引来各路资源、傍上各种干爹……

$ q! g0 [4 V& P" A9 }. t( X8 H另有近来,随着牛市的到来,显着已经存在二十年的民间配资也借助互联网金融火了一把。一边是互联网平台纷纷上线配资业务,另一边是有关配资业务的风险、争议反复“上头条”。

7 l6 T& \$ R- ?6 {5 Y% W那么,嫁接互联网金融后的配资业务与传统民间配资和券商两融业务有何差别?为何一个存在已久的贸易模式会在当下引起轩然大波?互联网配资毕竟存在哪些风险隐患?

/ U7 @" T# y5 ^) Z* z5 _什么是互联网配资?1 O4 ]: \0 X: e {: B2 E7 b' a

现在,我们常看到的互联网配资重要有两种模式:中介模式,如金斧子;P2P模式,如汇银通。其本质都是股民在线提出配资申请,互联网平台帮其融资扩大操纵资金。 P2P模式比力好明白,即互联网平台在接到股民的配资申请后,直接通过网络渠道筹集相应比例的资金,比方股民存入1万元包管金,杠杆为5倍,平台则必要给其配资5万元,那么就会在收到包管金后发布一个总金额为5万元的乞贷标,满标后再将款子打入指定的股票账户。: N7 F% F% {7 l3 X$ k8 x

在费用方面,通常平台给P2P投资人的收益约为年化10%~15%左右,限期以1、2个月居多,最长一样寻常不凌驾6个月,平台再以服务费、开户费、管理费等格局收取3%的费用,配资申请人得到资金的总资源广泛在13%~18%左右。! S0 i, k a6 A, v$ h. X: C

而在中介模式中,互联网平台只负责拉拢买卖业务并收取肯定的中介费,费率根本也在3%左右。其一端对接线上申请配资的股民,另一端对接线下的配资公司,其资金以自有资金、民间资金为主。- K, {% y6 T/ @1 [

但随着配资业务日益火爆,许多平台不再满足于单纯的中介模式或P2P模式,互联网配资业务的资金获取渠道也日趋多元化。假如按照资金泉源来看,现在重要有三种情势,除了P2P、配资公司之外,还新增了券商渠道。) f+ ~: I5 N* h: D

互联网平台与证券公司的互助模式实则就是传统的券商两融业务,本来该业务的资金门槛较高,一样寻常小散户无法到场。而现在,互联网平台作为配资主体,通过融资买卖业务放大杠杆,在券商得到资金后再批发给卑鄙的股民。& r$ u! _$ O' O, {' `) A L. E

在这种模式下,券商相当于资金的一级批发商,互联网平台为二级批发商。券商该业务的资金以自有资金和银行资金(通过伞形证券投资信托进入)为主,以是其资金资源相较于P2P和配资公司更低。

" T7 x1 [, g9 ?1 H据笔者相识,现在互联网平台从券商得到的资金资源约为8%~9%,平台再加肯定的服务费以及买卖业务手续费,以年化利率13%~15%乃至更高的资源借给互联网上的配资申请人。

' B+ F* o) u, x; r O; Y一位专注互联网配资业务的某平台负责人告诉笔者,相比券商本来的两融业务,通过这种曲线接入的方式,除了可以让更多的散户得到券商配资的资金,不少原有的限定也由于金额被分散后自动消散。

1 g3 d; [, c) J' a' g, g' l; ~) k. [以单只股票的设置比例来看,比方通常券商的两融业务规定,1∶5的杠杆下,单只股票的设置最高不能凌驾10%,1∶3的杠杆下,单只股票的设置最高不能凌驾30%。

" X1 U `5 J3 H- K假设1∶3的杠杆下,总金额是3亿元,那么投资单只股票则不得凌驾9000万元。但由于互联网平台把资金分散给了多少人,每个人的资金规模最多也就数十万,即便全买入同一只股票也不会凌驾券商的限定。

. l6 T* X/ S; d( m配资争议缘何而来?

8 o1 X# R4 T" H$ X q既然说配资业务由来已久,那么,为何互联网配资的出现会引发云云多争议?实在,在笔者看来,这重要跟下面两个因素有关:一、低落了到场门槛。传统的民间配资通常门槛都在百万规模,而券商的两融业务已往最低门槛为50万元,且开户必须满18个月。2013年起,部门券商为了进步这一市场买卖业务生动度,渐渐调低门槛至10万元、20万元等(各家券商规定差别),开户时限低落至6个月。& D$ I' W* s e: F/ a5 p# I

而互联网配资业务则继续了互联网金融低门槛、受众广的精良基因,到场门槛最低千元起,而且线上操纵不再受时间限定,24小时均可申请。同时,由于金额广泛较小,互联网配资也省去了光荣稽核环节。- s! K$ U$ V5 Z/ c# g

实在,高门槛通常陪同着一些隐性的条件,比方可以拿出数十万,乃至百万资金入市的股民通常都有肯定的投资履历和风险遭受本事。低落到场门槛后,更多的小散户进入到这场高杠杆、高风险的配资游戏中。' K9 W5 T' @7 v9 v8 F, r! z

据相识,现在互联网配资的单笔金额通常在5000到10万元之间,这类人群根本都有其他工作并非职业股民,此中不少人是为了追逐这波牛市而进场,其自己并没有太多的股票投资履历且风险遭受本事相对较低。

; \! y, b$ I( A( N. C# n" U+ M二、进步了资金杠杆。低落到场门槛也罢了,互联网配资还大大进步了杠杆上限。通常民间配资和券商两融业务的资金规模较大,杠杆比例在1~3倍左右,民间配资大概上限还要略高一些。但互联网配资一下子就把杠杆上限放在10倍,乃至15倍。

0 v7 M3 h5 s" _9 m5 x; ^/ Q固然,据笔者相识,这个高杠杆多数是噱头,在实际操纵中,网络配资的杠杆通常为3~5倍。与券商两融业务的买卖业务机制类似,互联网配资也采取逐日盯市、引入补仓、强行平仓等方式控制风险。" U( B' g, d4 T g% g; q; }

举例来看,假设或人配资1万元,杠杆5倍,亏损警戒线为本金部门的50%,亏损平仓线为本金部门的70%,即当账户持仓组合亏损到约8.3%时,互联网平台就会提示配资人留意风险。假如亏损到7000元即组合下跌约11.7%,平台就会要求配资人追加包管金,否则平台就会强行平仓。同样的情况下,假如杠杆做到10倍,持仓组合下跌6%~7%就到平仓线,跌9.09%就血本无归了。

" s9 D/ h; ]0 t0 ?$ W; R- M" f杠杆越高就越轻易触及平仓线,这笔账怎么算都划不来。以是在实际操纵中,一样寻常平台不会真的给那么高的杠杆,配资人也不会傻到真的配足10倍资金,那样几个跌停就亏掉本金了。

$ m# l& s, m' G+ S$ W, v8 T% {互联网配资风险安在?

1 [1 V+ w- {4 d! G L笔者以为,作为一个在民间存在了十几二十年的业务,配资自有它的市场空间,其贸易模式也相对成熟。但现在,在嫁接互联网金融之后,它确实又繁殖出了一些新的风险,而上述两个因素更放大了这种风险以及波及范围。

9 a, p7 a9 C4 ~2 f% Q在道德风险方面,以互联网配资的P2P模式为例,平台是根据配资的需求发布相应规模的标的,并会写明资金规模、限期、杠杆、用途(证券投资)、平台的风控步调等。

c: _) ]* _, t但与一样寻常的P2P标的差别,投资人无法验证“资产”的真假和数目。固然,全部的P2P标的都存在造假的大概,只是这种方式下造假变得更为轻易,根本平台只要编个数字就可以了。- R' H/ r( D( o. m% [ `# _: w

别的,假如是配资人先存入包管金,平台再发布乞贷标的,这便与一样寻常的P2P模式类似。但假如平台先发标的筹集资金,再举行配资的活动就有非法集资的怀疑了。

' `; T- I! L+ l( |9 H' U而毕竟上,由于配资炒股对时效性非常敏感,假如资金不能快速到账便大概错失投资机遇。以是,笔者相识到,也有个别平台为了寻求配资服从会先筹集资金,然后比及有配资需求时可以快速到账。

) i! C: d4 z! Z2 J. v/ _- B另有一些极度的情况,就是平台直接圈钱跑路,大概调用账户资金等。这是全部P2P大概互联网理财平台都有大概出现的标题,并非互联网配资独有,以是就不予以讨论了。. T8 e0 w3 `. O+ x

在操纵风险方面,与一样寻常传统的民间配资和两融业务风险点类似,互联网配资也存在无法平仓、爆仓等标题。而且,由于互联网配资的杠杆更高,以是更轻易出现爆仓的情况。+ B7 \* v& J* y

据上述某互联网配资平台负责人先容,除了不发起配资人杠杆太高外,平台也会检测他们的持仓情况。假如末了真的出现爆仓,配资人肯定就亏掉本金了,而答应兑付给P2P投资人的收益大概就要由平台的自有资金贴补。

; {- ?0 V# I; M' h& V. ^泉源:洪偌馨 第一财经日报 凤凰财经 |  |手机版|Archiver|

( 桂ICP备12001440号-3 )|网站地图

|手机版|Archiver|

( 桂ICP备12001440号-3 )|网站地图