对全球市场产生负面影响的宏观冲击,通常是历史上对黄金和白银等避险资产需求的催化剂。这些动态发展的事物,在整个现代投资期间保持相对恒定,假设比特币是黄金和白银的替代品,其作为避险资产的需求特征,类似于对贵金属的需求特征。

4 R1 y& [% Z7 P回顾最近的一些金融危机;1979 年的能源危机是由伊朗革命引起的,伊朗革命导致全球石油减产 4%,随后石油价格在未来一年内翻了一番,导致全球整体经济下滑。21 世纪初,互联网泡沫引发了经济衰退,对互联网公司的过度投机和高估值刺激了网络泡沫。当然,从 2007 年开始的近期历史上最大的金融危机,是由次贷市场的崩溃造成的,当时违约加速和丧失抵押品赎回权,导致了住房相关证券的大规模贬值。/ R) b" O1 Q5 s3 {0 C$ L5 v

今天,我们来分析一下美国的企业信贷,以及为什么我认为这将是下一次全球金融危机的原因,而这场危机将对所有主要资产类别产生影响,并将导致资金流入安全资产(flight to safety),最终将有利于比特币的价格。

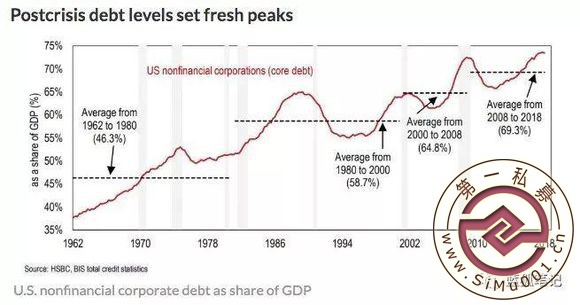

b( B5 G) h: C. q* j0 E! x从次贷危机后企业信贷市场的情况来看,美国企业一直在充分利用低利率环境,并以越来越快的速度消耗自身优势。' o5 Y# E& E$ s7 R2 J

. ?9 [/ O% _! w3 j" D$ ~4 g& s

. ?9 [/ O% _! w3 j" D$ ~4 g& s

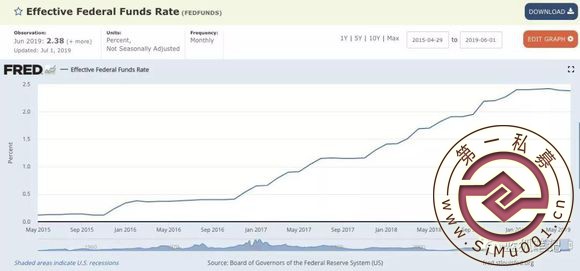

( d/ ?4 O n$ }美国非金融企业债占 GDP 的比例过去几年,企业债相对于 GDP 的比例已经超过了次贷危机期间的峰值。随着美联储从 2015 年 12 月到 2018 年 12 月进入稳步加息周期,这一增长率持续放缓,然而,正如我们在 2018 年 12 月的会议上看到的,美联储停止加息的政策,并对进一步的政策变化保持耐心。短短 6 个月后,他们在 2019 年 6 月的会议上暗示,今年及以后可能会降息。这种情况形成了这样一种环境:企业更可能增加对持续廉价资金的借款规模。6 P- b2 \- ]: z1 |

% ^6 I' `; }" D" b: `; P8 I% Z% R4 J4 @5 u+ c! v2 V

美联储撤回紧缩计划的原因有很多。尽管他们可能永远不会承认这一点,但我认为,一个主要原因是,政策对美国股市的价格水平的反应是反向的。随着 5 月份标普 500 指数下跌 7%,美联储迅速调整基调,向市场发出信号,股价将得到支撑,并导致上周五(2019 年 7 月 5 日)标普 500 指数创下历史新高。

: z6 C# _: A P+ Y/ G/ @第二个原因是政治压力;大家都清楚特朗普总统对美联储的态度,每次市场下跌,总统都会很快责怪美联储,并在推特上批评他们的政策,以及在金融媒体、和各种采访中表达他的不满,甚至试图将极端鸽派成员加入美联储董事会,虽然迄今为止这些行动都没有成功。虽然美联储是一个政治独立的实体,但我认为大多数基金经理都会认为这并不是完全对的,因为过去政治压力能够间接影响美联储,这在特朗普担任总统之前就有发生过。

8 U( [( p- B$ C+ M最后,与欧洲央行(ECB)和日本央行(BOJ)等继续提供宽松货币政策的其他全球央行的分歧,对美国来说,带来的是净负面影响,因为分歧的货币政策往往会造成美元走强,这使得美国公司很难在全球范围内展开竞争,而且会在全球范围内的全球供应链产生不小的影响。 |  |手机版|Archiver|

( 桂ICP备12001440号-3 )|网站地图

|手机版|Archiver|

( 桂ICP备12001440号-3 )|网站地图