|

在数据体现中国5月广义钱币(M2)增速创下汗青新低、中国央行没有跟进美联储上调市场利率等一系列事故后,高盛收到了大量关于中国信贷数据以及央行利率政策的问询。 0 W0 P0 ^* ~1 J# s

高盛在解答这些问询中体现,中国央行没有跟进美联储上调市场利率重要是思量实体经济放缓,且金融去杠杆初具成效。高盛以为,中国央行迩来几周的态度有所和缓,思量到未来信贷增长的阻力,预计中国央行会采取渐进性放松的态度。

! B+ r% D$ j& ?& F% \: _( M& M高盛预计已往一段时间市场利率的上涨将传导到现实贷款利率,这将进一步放缓信贷投放,这表明在未来几个月内,银行同业拆借利率要稍微低落才可以缓解信贷增长放缓的压力。 * s0 n [% j8 X+ Q. v% { @

高盛分析师MK Tang从收到的标题中提炼了以下四个问答: ; s* Q; @; s+ F# P. a

Q1.中国央行是否曾暗示过其利率政策与美联储政策有部门接洽?

9 G( v) X! _, i5 X+ x是的,但也不黑白得有接洽。中国央行此次在美联储加息后并未上调公开市场操纵利率。

2 N$ B7 ]4 l, b' d) {而在3月的时间,中国央行在美联储上调利率后,立即跟进,全线上调公开市场和MLF操纵利率。中国央行当时体现,美联储加息是其做出该运动的缘故起因之一,但国内情况,包罗经济增长、通胀、金融杠杆等好像是决定中国央行对银行间活动性态度的更告急因素。中国实体经济年初的强劲势头迩来有所放缓,金融去杠杆也初具成效,中国央行迩来几周的态度有所和缓。思量到未来信贷增长的阻力,我们预计中国央行会采取渐进性放松的态度。 4 {+ L0 j0 Z9 J6 ~

中国央行此次没有跟进的别的一个缘故起因是,资源外流的速率正在放缓,这增长了中国钱币政策保持独立性的空间。我们还留意到,颠末两周前人民币兑美元的一波忽然升值,再加上近期美元阶段性疲弱,市场对人民币的信心有所进步,因美元利率上调带来的资源外流压力减轻,也因此淘汰了国内上调利率的须要性。 ; l# r" W" {* G5 s

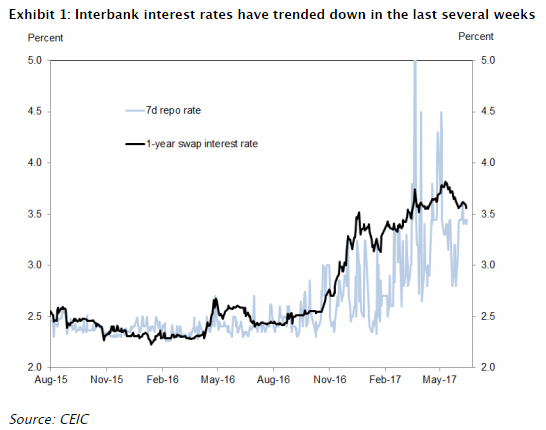

下图体现已往几周银行间市场利率出现走低趋势。

1 _3 l$ A7 |3 x4 ]/ \# `9 X[table][tr][td] Q2. 金融杠杆是什么?跟影子银行有什么差别?

3 w' i7 m/ E1 z+ W/ n0 c针对这二者现在没有广泛接纳的界说,但重要是用以区分中国两种差别范例的杠杆。 + Y2 \4 H; D* p! L8 o& h' ?$ v3 o

一种是对实体经济投放的信贷(如非金融企业和家庭)。这包罗:

- R! B5 D+ }: k! T* W0 }2 t(1)透明的融资情势,如银行贷款、公司债券等;

. \3 z, O9 \1 [3 w5 Z(2)传统的影子银行信贷,如信托贷款、委托贷款、未贴现银行承兑汇票; " `( G; b0 K1 A9 W) j- i

(3)较新情势的影子信贷,如银行资金通过基金和券商通道包装成的资管产物; - m# q1 x' M+ t9 A8 m% Q1 ^

此中,前两类包罗在官方信贷数据中,而第三类大概不包罗在内。近期政策收紧导致第三类影子信贷增速大幅放缓。

' f5 F4 a! ?( n5 t/ x# P高盛此前研究出一项可以权衡包罗新型影子银行在内的实体经济信贷指标,如下图虚线所示,新型影子银行的规模增速在已往几个季度大幅下滑。

8 E! g: m) G0 N0 e z5 A) C# d[table][tr][td] 另一种是指金融机构乞贷投资于金融资产,如债券,这被称为金融杠杆。与上述范例差别的是,这种范例的杠杆不直接支持实体经济,也不反映在官方信贷数据中。现在没有关于此类杠杆的综合数据,只能从金融机构在银行间同业拆借情况中略窥一斑。

3 h7 h& z+ h* V9 E! P, Q- UQ3.为什么5月M2增长云云疲弱?是由于金融去杠杆吗? 6 X) h1 g& e+ X [& I" M: X# o7 q% Q

是的,但也不完满是。5月M2同比增长9.6%。中国央行称M2增速放缓很洪流平上是由于金融加杠杆速率放缓,详细来看,非银行金融机构M2同比增速仅为0.7%,而实体经济M2同比增速为10.5%。 3 l; T, S ?# ^/ `: G. \

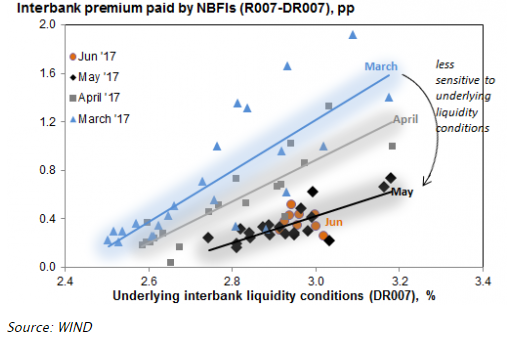

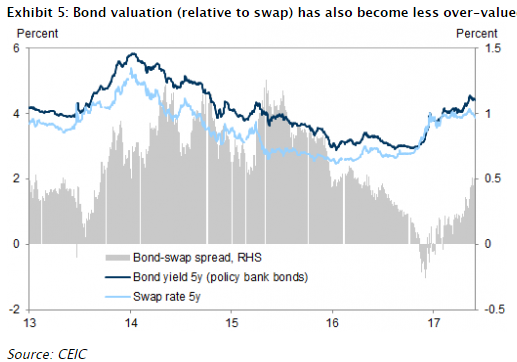

中国央行的声明符合我们的评估,金融杠杆增长最糟糕的期间大概已颠末去了。银行间市场利差 (R007与DR007的利差),债券市场利差(债券收益率与掉期利率的利差),非银行金融机构活动性压力在已往几周都有显着低落。 : _2 q$ u/ D! r5 m( a w

[table][tr][td] [table][tr][td] [table][tr][td] 但金融去杠杆好像并不是M2增长痴钝的唯一缘故起因,实体经济的活动性下滑也是重要贡献因素。中国央行陈诉中与实体经济相干的M2,如流畅中现金总和、家庭和非金融企业存款,自2016年末就开始出现下行趋势,大概在5月份进一步下滑了。别的金融储备如理产业品、保险产物等增速也显着承压。

. H1 m: J! `0 _[table][tr][td] 实体经济总储备(存款加非存款性金融储备)水平较低大概反映了金融体系向实体经济投放的信贷规模淘汰了,意味着投放到实体经济的团体信贷(包罗没有反应在社融中的信贷)走弱情况比官方数据提示的更为疲弱。如果是如许,这将是第一季度模式的一连,也符合我们对市场利率走高拖累实体经济信贷投放的判断。 / D* ^" d1 g0 U8 H! m, O4 ?

Q4.银行间利率远景怎样?

( ]8 Q* r7 f. [+ e0 V( J由于经济增速放缓,金融去杠杆取得希望且资源管制缓解了美元利率上涨带来的资源外流压力,我们预计银行间活动性将在迩来几周保持稳固水平。 7 P4 L- Y X2 K6 m: {+ ^

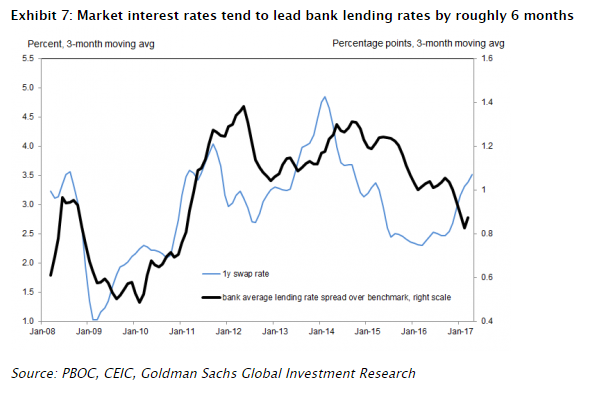

恒久看来,我们预计已往一段时间市场利率的上涨将继承传导到现实贷款利率,这将进一步放缓信贷投放。这表明在未来几个月内,银行同业拆借利率要稍微低落才可以缓解信贷增长放缓的压力。 7 |- d5 @- f, S

如下图所示,市场利率走势一样平常领先贷款利率约6个月。

6 ]% v: I* s# R6 J8 G[table][tr][td] 另一方面,由于出口需求的周期性走强,外汇流出淘汰以及地方政府支持需求的意愿显着加强,只管信贷放缓,实体经济运动预计将继承保持良好态势。总体来说,我们以为,中国央行采取显着地先发制人式的宽松步调好像不太大概,除非经济增长出现实质性恶化,否则出现庞大钱币政策宽松的大概性不大。 |  |手机版|Archiver|

( 桂ICP备12001440号-3 )|网站地图

|手机版|Archiver|

( 桂ICP备12001440号-3 )|网站地图