|

迩来关于一只外洋基金的故事走红各大网站,在投资圈内引起了不小震动,由于它在创建之后的80年中,接纳险些一动不动的“乌龟生意业务法”,迩来十年总回报率在同类基金排行前3%,打败了97%的竞争对手,因此被誉为环球“史上最淡定基金”。

4 s' x3 C7 @# Z4 l9 Z! \ 1 K/ {+ r6 r0 c 1 K/ {+ r6 r0 c

(点击可查察大图)

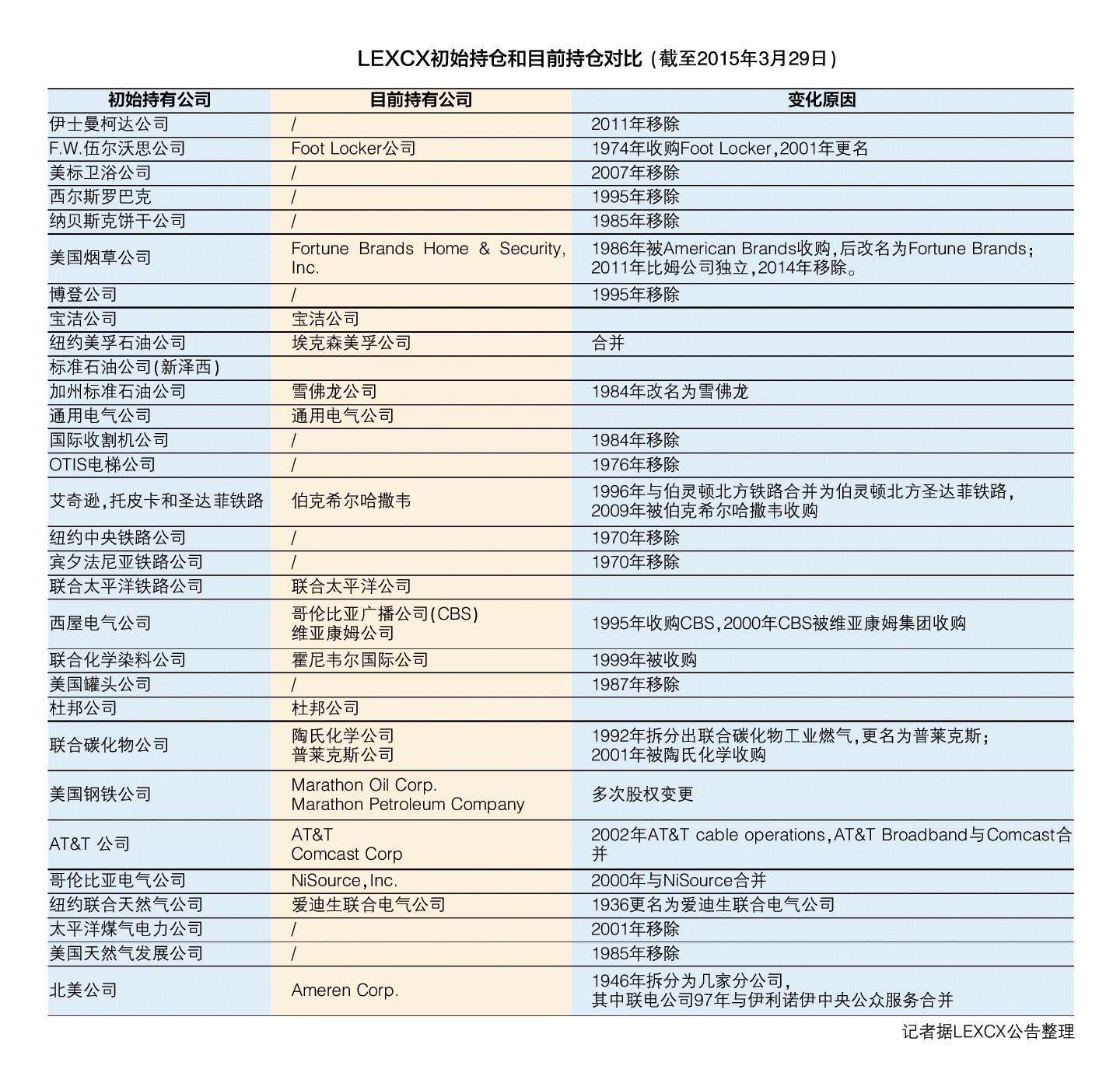

这只名为Voya Corporate Leaders Trust Fund(生意业务代码:LEXCX,以下简称均用该代码)的美国基金诞生于1935年,在长达80年的时间里履历了数次管理公司的更迭,却不绝服从着设立时最初选定的30只股票。这30只股票中有的履历了汗青的洗礼留存下来,如杜邦、通用电气、宝洁等;有的通过并购或拆分成了新的公司,如哥伦比亚广播公司,以致另有“股神”巴菲特的公司伯克希尔哈撒韦;有的由于不符合基金持有原则,而被移除出组合,如柯达公司,该基金如今仍持有21家美国上市公司的股票。

* ^* V: x& B' n# f( c0 ~1 z" n# T1 ^8 L& V& U2 g

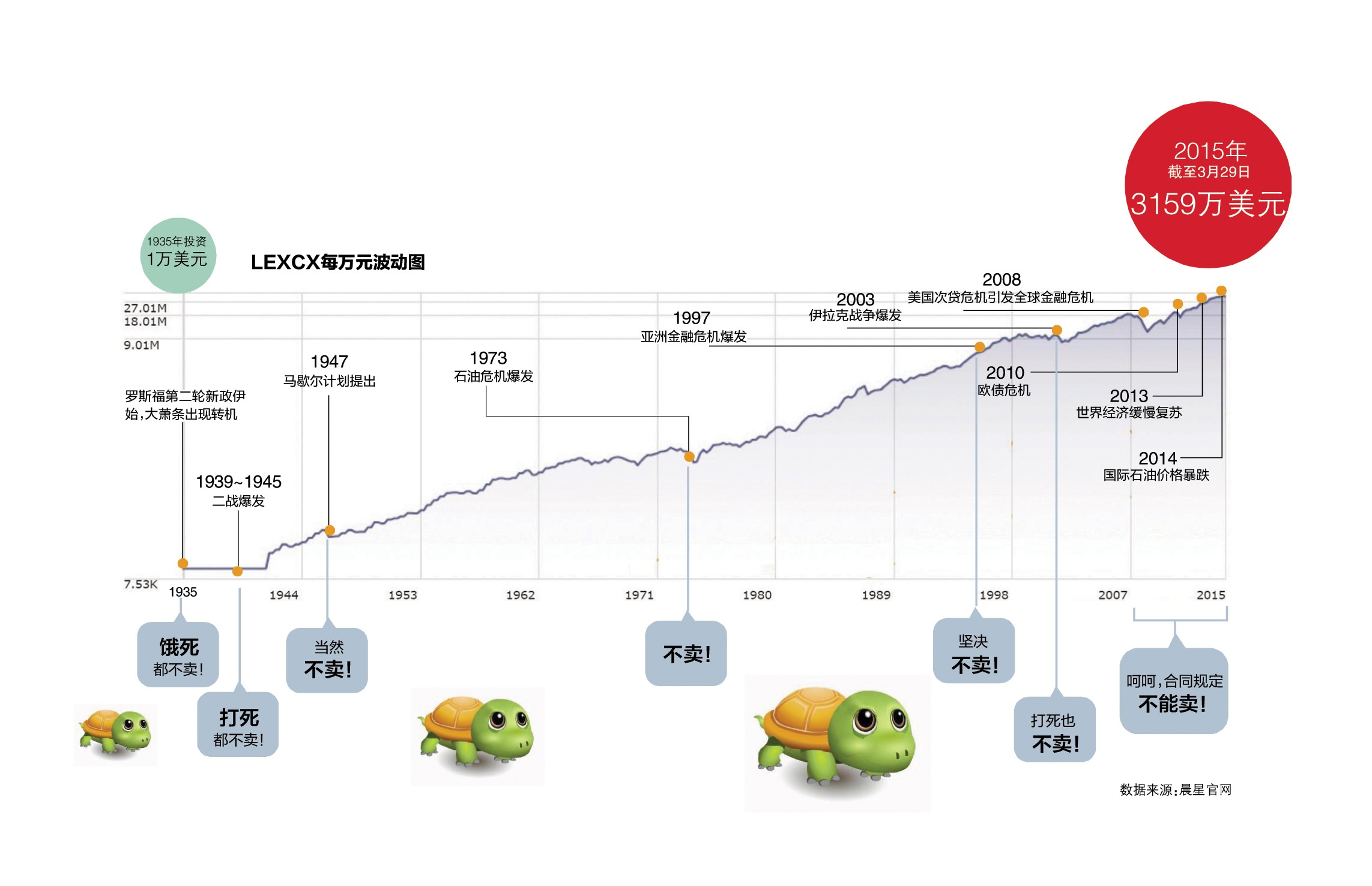

假如你在1935年以1万美元投资这只基金并恒久持有,每半年将分红再投资,到2015年3月29日,你的份额将增至3159万美元。 5 Y6 a% E* N8 k- |1 X$ L

) o: K; t5 P9 |于是人们纷纷感慨在自己上班看股票,用饭看股票,睡觉都想着看股票的时间,竟然有如许一只基金躺着就把钱赚了。

9 y/ G' L" W( @8 a# X. B- N% ^2 w

赞叹之余各人也不免心生疑虑。这只基金的管理者是谁?为什么云云“超人性”的淡定?当时选择股票组合的计谋是什么?是怎样的组合使得它在这80年里取得云云精彩的业绩?带着如许的疑问,火山君睁开了全面深度的观察。

|# z. r( s( ~% E! g5 F ]* }* m) f, _. h6 u6 c. y

80年可将1万酿成3159万 + j3 o4 c5 u( M6 f" O) u

4 r$ e A3 g- I! e, ?

这只“史上最淡定基金”到底有多牛? ' p% `- d; J: D. E. e* g; G

/ O0 I" w3 ?2 }* C4 n

国际权势巨子财经资讯、基金及股票的分析和评级机构Morningstar(晨星)官网数据表现,停止2015年2月28日,LEXCX资产共计17亿美元,5年匀称年回报率为17.16%,在同类基金中排名前2%以内,同期标普500指数匀称年回报率为16.18%,道琼斯指数匀称年回报率为13.81%;10年匀称年回报率为9.22%,在同类基金排名前3%以内,同期标普匀称年回报率为7.99%,道琼斯指数匀称年回报率为6.71%。 @, @5 D% ~0 B* _- `2 c

, \6 M# q& b4 }9 {; S; b纵然在2008年金融危急期间,标普500指数年回报率仅-37%时,LEXCX的年回报率为-29.25%,亏损幅度也小于标普500指数。

0 N& h2 Z1 j" X% k$ `, p- [, N

而对比晨星每万元颠簸图,LEXCX的每万元(美元,下同)投资额变动在大多数汗青时期都高于道琼斯指数和标普500指数的每万元升幅。与道琼斯指数比力,以1988年1月1日基金净值为基价,到2014年12月31日,基金每万元投资约增长至18.76万美元,同期道琼斯指数每万元投资增长至18.2万美元;与标普500指数比力,以1970年1月1日基金净值为基价,到2014年12月31日,基金每万元投资增至约136.7万美元,同期标普500指数每万元投资增至90.2万美元。便是说,投资回报广泛跑赢了标普500和道琼斯指数。 $ G0 E) [, k7 ?4 Z

- ^& {7 ?( q- }5 \* l7 S同样根据晨星每万元颠簸图,最长远来看,假如你在1935年以1万美元投资这只基金并恒久持有,每半年可分红再投资该基金,到2015年3月29日,你的投资将酿成3159万美元。这是一个什么样的收益率水平呢?相当于投资1万美元,每半年得到5.17%的固定收益,而且将收益继续投入此中,如许利滚利80年之后的总回报。

: d* G! i" p. z6 H1 a8 i9 o2 s; Q8 Y( g+ i$ n

一条左券打败对手

_7 y$ ], o( Y. L" ^' M; }8 V, q: X: C( {/ Y

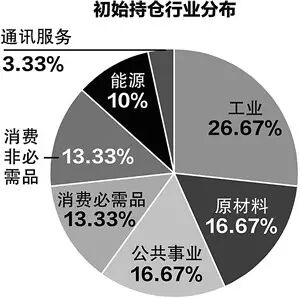

LEXCX由Corporate Leaders of America公司于1935年11月18日设立,当时的名称是Corporate Leaders Trust Fund。这只基金诞生于罗斯福第二轮“新政”伊始、大荒芜初现转机的时期,最初由类似数量的30只工业、斲丧品、原质料等行业的蓝筹股构成。 0 Z. c8 d3 h5 S; b

9 ]& Z! [6 I2 e4 l7 Z+ @7 ?

+ Q* ^; P5 z/ d: G0 \3 u8 c& S/ J- D

1935年时LEXCX的持仓行业分布 ( B' p0 P! j$ g, ?6 S' k

$ i. O; n) T6 P6 T$ d

9 B q: T. A. c4 S5 v5 F

2014年底LEXCX的持仓行业分布 数据泉源:LEXCX公告 ; m" a! ~5 w9 e% c1 {5 z2 s# \: d

" m) e8 I/ a. J4 {, x- O+ C- q

$ o; M+ K/ u5 h. i* C2 e在最初的招股书中,设立者逼迫规定了一条左券,即在基金存续期间,除非发生休业、并购等致使股利无法正常分配的情况,其他任何时间都不能出售原始30个公司的股票,也不可增持其他新公司的股票。设立者的构想是,假如这30个公司可以或许在大荒芜时期仍旧繁盛,那么将来任何时间他们也可以或许有较为可观的表现。

. |0 D6 d/ T6 e5 ^, [/ Y+ f2 _% d

" K: O% x: ~- \' W. [3 @LEXCX在美国证监会注册为单位投资信托基金(Unit Investment Trust Fund,以下简称UIT)。这类基金一样平常用于投资单一范例的资产,最大特点就是投资组合在基金形成之初就已固定且永稳固化,除非投资组合中有公司休业等特殊缘故因由。别的还规定有固定的到期日,到期后将把基金持有资产卖掉后的所得返还给投资者。UIT的目的一样平常是为了得到资源增值或股利收入。最初设立时,LEXCX操持在2015年到期,厥后又延伸至2100年。 . H1 q) o' g6 [7 F

2 U& C& c) Q5 ~4 Y g, k: Q因此我们看到的“80年不调仓”,不是由于管理者的从容淡定,能用“超人性”的心态面临大荒芜、二战、二十世纪八十年代银行危急和2008年次贷危急,而是最初设立基金时的一纸左券规定投资组合固定稳固。 , F" @8 b# M- j+ a5 i; {# S: V

4 b$ f* E, } p+ N; R# C# e但是我们也必须向这只基金的首创人致敬,由于他的选股眼光和投资计谋具有超等各人的水准:在美国经济大荒芜竣事初期、市场感情仍旧非常悲观之时创建基金,而且一次性选中这30只蓝筹股并接纳了服从不出的计谋,此中大多数蓝筹股都乐成穿越了80年的风雨洗礼和检验,这一组合终极乐成击败浩繁对手名留青史。 7 d% D7 C+ B! b+ [( q: L, _

. y7 n3 K" ?; i, Y+ R8 h

那么这类UIT是怎样运作的呢?怎样包管这种“一动不动”的基金左券得到服从和实行呢? 2 G6 v& ]( c9 u2 @, e( `7 o

6 S V& [9 O' @

火山君查询该基金2014年报发现,如今这个操持由信托基金(Trust Fund)和分配基金(Distributive Fund)构成。信托基金则由股票单位(Stock Units)和用于购买股票单位的现金构成,每个单位均含有当前持仓的全部22家(注:现为21家)上市公司的一份平常股。假如公司发生了拆分或归并致使股票将注销,则相应售出对应股票,所得现金除用于分配股利的部分外也留存于信托基金中用于购买新的股票单位。假如原有所持股票拆分或归并转换产生新的股票,则将新产生的股票生存在信托基金中。 . j; B2 Y4 L6 o$ ?* O! v

# {& V- g! m5 I9 L, W; d: M6 Z4 S/ w

基金规定的永世售出持股的条件也非常苛刻,仅在如下几种情况下被答应售出持股:(1)上市公司由于策划不善无法付出股利;(2)上市公司遭受法律诉讼影响到股利分配;(3)上市公司由于违背有关规定造成影响到股利分配的效果;(4)上市公司由于拖欠付出该公司已发行的其他证券的本金或收入从而影响到基金所持股股利的分配;(5)上市公式在纽交所退市而且15天之内无法规复。售出持股所得将存入分配基金。 8 x2 b1 r) ~" u1 p* f6 ?; f8 R

& H- k0 E5 [2 f9 ~1 R所持股票分派的股利也将存入分配基金,由基金公司管理,可用于投资无风险的政府债券等,所得收益也留存到分配基金中。在规定的基金分配日,基金公司将按照再投资操持将分配基金中的资金用于购买新的股票单位,大概按照投资者的选择举行现金分配。 7 M6 S; `% B1 j6 h6 M1 ?# A" U

4 @& b; l m$ [/ J

大蓝筹公司扬威恒久牛市

f) O S4 z6 N5 s& [. W! A! [0 P3 z* f i. ~

LEXCX如今的管理公司Voya Financial公布的基金陈诉表现,LEXCX如今的持有的21只个股中,工业占比最大,为25.15%,其次是能源行业,为22.16%,原质料行业占比14.63%,这三大行业合计凌驾了整个组合的60%。之后是斲丧非必须品11.85%,金融行业10.44%,公共奇迹8.71%,斲丧必须品5.60%和通讯服务1.47%。

2 j7 E8 x/ J5 ~, i- Y( @ B9 X! D' S: L

1 ~% u7 [# x* s( K# q. W0 e 1 ~% u7 [# x* s( K# q. W0 e

5 U6 N$ w% E: Y9 u" f(点击可查察大图)

# ~5 N' z6 W3 ]: p6 C9 S4 L从持仓个股来看,前十位依次是连合平静洋(NYSE:UNP)、伯克希尔哈撒韦(NYSE:BRK.A)、埃克森美孚(NYSE:XOM)、普莱克斯(NYSE:PX)、雪佛龙(NYSE: CVX)、宝洁(NYSE:PG)、霍尼韦尔(NYSE:HON)、马拉松石油(NYSE:MRO)、杜邦(NYSE:DD)以及维亚康姆(NASDAQ:VIA)。 * ?# |5 D" z' D

) R( W$ F: d+ y$ P火山君通过对比初期的持股组合,可以大抵总结出在二十世纪三十年代LEXCX设立者的恒久战略思量。

) _4 o# h" c6 G1 V" I7 {6 N! ]9 W. A8 n W; j3 z: i" n

在最初持有的30只个股中,有多达8只泉源于工业行业,包罗艾奇逊,托皮卡和圣达菲铁路、纽约中央铁路、宾夕法尼亚铁路、连合平静洋铁路4个铁路公司和著名的通用电气公司。斲丧医药、斲丧操行业(包罗必须和非必须品)也占据了相当的比重,共有8个公司的股票入选此中,高出食品、烟草、百货、化装品多个行业,此中不乏柯达、西尔斯百货、宝洁等如今仍旧环球著名的大公司。 - J' w. C- i/ Z1 e

( F- I; [) v# C, h别的最初组合中另有包罗美国钢铁在内的5家原质料公司、以哥伦比亚电气为首的5家公共奇迹公司,以及厥后归并成为了埃克森美孚的3家石油公司和1家通讯公司。 0 c9 D3 {, N# X, |/ E

& p9 I% J7 U/ u1 F( o

为何选择这些行业和公司呢?特许金融分析师、晨星编辑总监Kevin McDevitt在2011年发表的文章《庆祝75周年的懒惰(Celebrating 75 Years Of Sloth)》中提到,设立者的初志是选择可以或许几十年一连增长而且红利优厚的蓝筹股公司,因此筛选条件更多侧重于恒久性的指标,如品牌口碑和可一连性竞争上风,其次才是短期性的财务指标。这一点和大多数积极管理的基金非常差异。 + x2 s5 u: l$ q& @2 {# h2 n

6 p1 Z# }+ T% t! @- k6 }# l确着实一些投资者看来,LEXCX侧重的铁路、能源等行业并不显得相当有吸引力。但沃顿商学院传授Jeremy Siegel在他2005年出书的《投资者的将来(The Future of Investors)》曾经指出,铁路、烟草和能源公司恰好是自1950年以来表现最好的几类股票之一。

. t: Z, V* ^$ k/ a2 s7 v9 H+ U# }! V& p: d

该基金1988至2000年间的管理公司Lexington Management Corporation,其前任总司理Lawrence Kantor曾在1993年继承美国商业资讯网(Business Wire)采访时提到,颠末了近六十年,随着美国经济的发展,原始的30家公司也渐渐发展向更多的行业,也扩张到了更广阔的市场。在环球化潮流刚开始涌动时,当年的巨头们也是率先走向国际市场的开辟者。 L& o9 [! Z1 c1 W9 S# F

. C/ c; h( I2 y: M% u4 z

除了倾向于工业和能源巨头,范畴创新也是基金最初设立者重点思量的因素之一。好比原始组合中的柯达公司,在上世纪三十年代就以相机和胶片制造著名,而后的几十年间更是数次推进了相机和胶片制造业的革命,并拓展到了影印机、医疗影像诊断等行业。自1995年推出网站kodak.com以来,柯达公司股价更是一起飙升,于1997年2月18日到达汗青最高代价94.25元。另据彭博终端可以或许查询到的最恒久数据,自1977年以来直到2008年,柯达公司不绝维持着每年四次或两次分派股利的政策,尤其2002年5月30日至2003年5月29白天的三次现金派息更是统共到达了每股2.7美元,为投资者带来相当丰厚的回报。纵然2010年柯达公司从基金组合被移除时股价已降至10美元之下,但由于此前数年的分红回报已经让基金的持有资本为负,也未对基金收益形成负面影响。

0 t0 I9 ^/ C; b3 f# \: {$ t7 M; G- ~9 r* n+ u& B" s6 u4 w

从1935年选定30只股持有,到如今总资产17亿美元,固然是一个比力极度的案例,但LEXCX的乐成也向我们证实了,选择大的蓝筹绩优股不绝持有,在长达80年之久的超等牛市内里确实是一个可行的投资计谋。

, a' y6 F1 [4 U9 p1 a% E: H& I. F4 J1 k* ?& w: {

邂逅“股神”巴菲特再添传奇色彩

9 C" F, A1 r/ v9 V8 `6 _. h3 L! V7 L O# r

与现今大多数基金差异的是,最初的持股组合里竟然没有一家金融公司。像多数履历了大荒芜时期的投资者一样,该基金的设立者对银行、保险和经纪公司抱有相当的猜疑态度。

( R, Y/ p9 O6 t" {& k* G+ y3 Z

* H i' ^% [* ^) r而在该基金2014年的持股组合中,伯克希尔哈撒韦公司却赫然在列。这期间又履历了怎样的变故? ' ?# I( M% y6 R$ T ]9 a

1 r9 _: T' H/ Y1 q( N/ _

火山君注意到,在LEXCX创建约60年之后,美国交通史上极为浓墨重彩的两次并购将这只原来没有持有金融公司股份的基金,让“股神”巴菲特的公司伯克希尔哈撒韦发生了荣幸邂逅。

+ I; G# n) b& X6 @1 X% t) O& x! c

% E, d% S+ ^( j# F2 v( o7 w9 ^+ F* l& D1996年,基金原始持有的艾奇逊,托皮卡和圣太菲铁路公司与伯灵顿北方铁路归并成为伯灵顿北方圣太菲铁路公司。2009年,伯克希尔哈撒韦公司公布以260亿美元收购伯灵顿余下77.4%的股份完成100%控股,将伯灵顿归并为子公司,成为当时伯克希尔哈撒韦史上最大的一次收购。2010年2月收购完成后,伯克希尔哈撒韦取代伯灵顿成为标普500身分股之一,也因此到场到LEXCX的组合当中。

t* D$ m* I! f) K. _1 {

0 L" C; K. \; n数据表现,2010至2014年LEXCX的回报率分别为21.19%、12.24%、13.21%、29.57%和10.78%,对比同期标普500指数年回报率分别为15.06%、2.11%、16.00%、32.39%和13.69%,道琼斯指数回报率分别为14.06%、8.38%、10.24%、29.65%和10.04%。此中该基金2010年回报率位列同类基金前2%,2011年为前1%。那么是否是由于增持了伯克希尔哈撒韦,沾了股神巴菲特的光,才让LEXCX取得云云良好的业绩表现呢?

& H/ T* _7 A/ t, K' `3 i. I0 O, t, [" n, F' Z5 v' z; q% q6 n7 p

着实否则。通过查询彭博终端发现,在2009年12月31日至2014年12月31日LEXCX的持股回报率分布中,金融行业仅伯克希尔哈撒韦1家,持股比重为9.27%,贡献的回报率为8.97%。相比同期能源行业有埃克森美孚石油、雪佛龙德士古、马拉松石油3家公司,持股比重28.96%,贡献的回报率为29.06%。工业行业有连合平静洋、通用电气、霍尼韦尔和Fortune Brands家庭与安全4家公司,持股比重19.60%,贡献的回报率为38.63%。 ' F" R5 i6 F! T5 R4 J

% d y) i% U" G' D) k- S: c+ g; h可见,由于比重偏小,只管增长了伯克希尔哈撒韦的持股,金融行业在LEXCX中仍旧算不上主导职位。更由于金融危急的影响,2010年该基金持股的十个行业中,金融行业的贡献的回报率是唯逐一个负值。不外就比年来的趋势来看,团体照旧处于上升的。 % `4 z5 O" m6 W! d

K( l Q! t- \( M/ u: |& y# f

只管伯克希尔哈撒韦为LEXCX又增加了一丝传奇色彩,不得不认可,这只基金的恒久增长根本上照旧得益于美国股市不绝以来所处的恒久牛市、最初首创人入迷入化的选股以及对峙不卖的生意业务计谋。 7 V: ]) {! j$ ]$ t

; E0 T* }2 {5 J7 E

A股大牛市投资启示:抱紧增长型蓝筹股大概最简朴

2 ]" C9 n5 ~8 E% N6 E h5 i: m: M- a, E1 q+ G0 ?2 b s2 \$ p+ f( w

那么在恒久牛市的配景下,选定增长型蓝筹股并恒久持有,如许的计谋是否实用于现今同样处于牛市的A股市场?对于国内投资者又有怎样的启示?

+ j# u. Y- Y2 l1 }6 c8 Z英大证券研究所所长李大霄老师以为,LEXCX的乐成告急照旧得益于美国几十年来恒久牛市的大配景。而一连克服标普的行业,在美国告急是斲丧和医药,在这只基金的选股中也得以表现。在国内则要注意把握政治稳固,经济繁荣,股市牛市的时期。如今国内理产业物风格非常多样,种类也非常丰富,如许固定组合的恒久投资情势也是有大概出现的。 " ~* l' B* Z2 g) l: q

6 ^; A' K- o0 {+ |% B

南边基金首席计谋分析师杨德龙老师告诉火山君,从A股汗青上来看,有一批蓝筹股也是从很小的规模发展而来,而且恒久回报业绩非常可观。在牛市的大配景下,选择好公司恒久持有的收益大概会远远高于短线使用,费用也会较低,有利于恒久增值。 $ ]# w+ u$ L/ X3 A4 G8 M

9 I3 b7 ]: p5 R3 p5 |* X

杨德龙以为,固定投资组合稳固的管理模式对基金管理者的选股本事有较高要求,必要管理者有长远的眼光发掘业绩恒久稳固增长的个股。就A股而言,银行、地产、汽车、家电、医疗、食品饮料等都是恒久存在,而且能超过经济周期的板块,比力得当恒久投资。而互联网、科技类板块颠簸会较大,管理者选择这类板块的大概性较小。 ) \ J: S0 a7 W' Z7 v, B

9 o- H' ^5 _, Q4 C广大投资者是否会认同如许的基金管理模式,杨德龙则指出更多的要看投资者是否有刚强的恒久投资理念。好比巴菲特的代价投资,也是由于有大批比力刚强恒久投资的客户,在短期固然没有较为突出的表现,但在恒久的角度得到了累计回报远高于其他基金的增值。 + S4 B3 a. k# o% C8 W5 C" U

8 a. E, S$ ^% m1 [

杨德龙还表现,如许一种固定组合稳固动的投资方式假如放在国内市场,公募基金选择的大概性较低,由于业绩稽核比力严格,只管恒久大概有相当可观的增长,但短期表现不好将面临较大压力。而私募产物较为机动,可以选择特定的具有恒久投资理念的投资者,相对轻易一些。 |  |手机版|Archiver|

( 桂ICP备12001440号-3 )|网站地图

|手机版|Archiver|

( 桂ICP备12001440号-3 )|网站地图