资本不会关注国计民生,不会顾全大局,更不会做慈善,他只有一个目的,哪里风险小,收益大,资本就会流向哪里。' U/ C( @. r" f4 `

当央企开始退出地产市场的时候。资本也跟着同步退出,在目前人口出生率急剧下降,00后不买房不结婚,人口持续流出的城市,房屋是供大于求的。在一线超一线城市的部分区域,作为刚需居住什么时间买都不晚,如果投资可能也需要掂量掂量,但是如果作为资产的手段就另说了。6 T6 b& H8 i4 L, L# S, v

股票市场的收益率不高,所以资本也不会流向这里。资本很聪明,他知道当股票市场大环境好的时候才会持续的涌入,这个时候风险最小收益最大。+ g* C( h7 T3 q+ s+ L. q! ?* ]

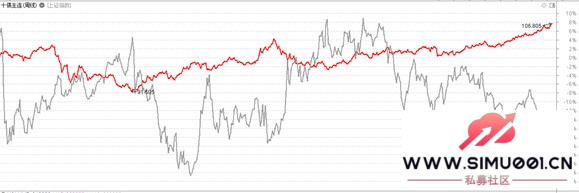

下图是上证指数和10年国债期货主力连续,他们的关系有点像跷跷板一样。股市不好的时候资金流向了国债期货市场,国债期货整理的时候,上证指数走得反而更好一些。

+ j5 Q' J9 P6 Z

4 F) t( B$ W: r i$ T

$ ~+ f K. B- z8 X& r$ K( A

$ ~+ f K. B- z8 X& r$ K( A

昨天我们打了个比喻,现在银行为了养活庞大的员工团队和福利不至于大幅下降,在房贷下降,提前还贷,存贷利率双重压力之下,钱流向债市,追求稳定的收益是资本的选择,因为你不买就有别人买别人,买了钱就会流向别的银行。所以很难受。管理层喊话也起不到效果。但是一定会有效果的。国债期货掉头的时候就是指数起来的时候。- `( M* G1 ~6 g

还有在我们的社融数据里,政府债和票据融资持续大幅度增长,因为政府也养了庞大的团队,还要发展,当地租经济玩不动的时候只能借钱度日。中央和地方都是一样。

0 b& g7 i/ S$ i# ?) w政府债地方债在大家看来都是低收益债券,但是它稳定,所以是银行等机构首选的产品。2 |2 o+ d9 D& Q. g) ^: Y" @

还有一部分资金,去吃美国加息的红利。尤其是业务在海外的这些企业,钱就没有回来。据说数据统计有2万亿人民币,这2万亿本该是跑到国内进入经济循环的,但是现在飘在外面。2 z' D4 W8 B& A- e/ N6 B

还有一部分钱是大企业成立的各种借贷平台,通过较高的利息进行放贷,一般都在15%~24%,如果没有法律限制,相信50%-80%都有可能。这些钱在空转,现在什么实业能有一年15%以上的纯利?而且风险巨小。. k, \; k3 {. c5 ~0 {0 A- R

现在我们看楼市在不断的析出资金,债市吸纳了大量的资金,还有美元加息也吸纳了不少资金。另外不可忽视的我们的股指期货沉淀资金也是二三千亿级别的,还不算交易的资金,期货做多做空都可以赚钱,哪边风险小就做哪边,在行情里面当然跌起来比较容易,涨起来很费劲,所以做空应该是大家的共识。" b h% J: F* }! m& }

这几路吞金兽,以及对未来预期的不足,造成了股票市场资金明显不足。也就是没有赚钱效应,都是赔钱,资本当然不愿意来。

, `; v( e2 Z/ T管理层多次表态,但是手段还是不够强硬。我们相信,做多国债的资金长久不了,因为这背后是立场问题。! j' `- n% Q& N/ K' O

我们在文章的开头讲了资本的特性,但是别忘了资本的上面是正直。不听话迟早完蛋。3 C* U: @$ [; M( \

管理层与金融资本集团的博弈一直在进行。结局一定是管理层胜。

7 e+ n. I h0 X2 `术道有方研究 |  |手机版|Archiver|

( 桂ICP备12001440号-3 )|网站地图

|手机版|Archiver|

( 桂ICP备12001440号-3 )|网站地图