|

自6月12日上证综指收盘于已往七年来的最高点--5166.35,至7月3日,上证综指已经已经下挫29%,深证综指更是下挫32%。如果以距最高点跌幅高出20%作为进入熊市的尺度,中国A股已经进入了熊市。 5 q* n& P ^4 w# e z |8 w

但是这个界说也不愿定精确,比如1989年10月19日(闻名的玄色星期一),美股道琼斯指数暴跌22.61%(史上最大单日跌幅记录,记录至今无从冲破),照理说美股应该进入熊市了,但是1989年底道琼斯指数高达2753点,随后进入1990年代,美股继续上涨了整个1990年代。美股这个超等牛市从1982年启动,在1987年遭遇汗青上最血腥的暴跌,之后保持上涨,不停一连到2000年互联网泡沫幻灭,时长达18年,成为百年难过一见的超等牛市。不管股灾照旧任何灾难,放在当时本地如许一个二维天下里大概是切身痛苦,但如果放入漫漫时间的长河里,形成一个三维的天下,很多灾难着实不值一哂。

" Q6 k# `( Y, i M3 Y K0 ^

0 C: q* F9 a# E9 j& ] 如今,中国A股自6月12日至7月3日的这一轮暴跌是已往25年最严肃的三周暴跌,但这并没有什么可骇的,由于中国超等牛市的框架还在。

, s+ S, G/ t% O( M+ S' A; {# R- r2 @" y3 T) C- Z

中国超等牛市4 c8 Z; J" K9 p7 W9 I' I9 j0 e

" J) ?4 `, t; L

中国超等牛市的框架是什么呢?各人先来看一张图! P1 h* d- [* Q5 m$ D, V, ^

3 s; W( W9 D" G" W- L

7 J6 M: u2 x( F0 d9 y" }2 X) K8 G

6 q! }5 b0 Y8 I3 l. y2 x2 l8 {6 ]0 f m 如图所示,自2008年环球金融海啸以来到2015年第一季度中国的银行总资产险些增长了20万亿美元,而同期美国的银行总资产只增长了戋戋2.7万亿美元。美国在一连搞了3轮量化宽松的环境下,银行资产才只增长了2.7万亿美元,而中国央行固然没有搞量化宽松,但其银行资产的增长险些是美国的9倍。中国的银行资产总规模在08年金融海啸前远小于美国,到如今已快是美国的一倍。

/ J' t3 ]# ~+ \& n, I9 Y% H

2 z& M9 c$ L7 K# U2 z8 w& C j 给各人表明一下什么是银行资产。银行资产就是银行借给消耗者和贸易机构的贷款,包罗房贷,车贷,光荣卡贷款,个人贷款,地产开辟贷款,固定资产投资贷款。因此银行资产规模增长过快绝非什么功德,不要以为全天下最大的几个银行都是中国的了,是怎样值得国人自满的事。由于银行资产规模增长过快,就意味着中国经济的债务规模增长太快,债务杠杆太高,到肯定程度势必触发体系性的债务危急。. q, t3 S U0 G6 L, }

) \3 }% |- A+ X; P

读者到这里是不是有些狐疑?谈中国A股牛市的未来怎么聊起银行来了?由于在你们的心目中,你们每每只在乎股市的顶在哪,底在哪,好逃顶,好抄底,然后通过这个高抛低吸的过程套利。股市充其量就是个套利的谋利工具。这就是大多数中国人对股市先入为主的看法,由此他们就忽视了股市的本质:股市和银行一样,是融资渠道。因此要相识A股牛市的未来,就必须相识A股作为融资渠道的未来,而要相识融资渠道,就必须相识银行。

8 G$ M: d9 ]( F+ P' K- B' S7 M7 ^/ b2 [: J9 N

银行把持中国融资市场% q, T! y( s; `1 y- @6 n9 U$ y

2 y, L% X1 s; N) z3 P+ X" o

再说银行,银行险些是把持了中国的融资市场。银行贷款是间接融资的最告急情势。如今在中国的社会融资总量中人民币贷款(间接融资)占比在80%左右(此中银行贷款占比在60%左右),而直接融资(以股市和债市为主)占比只有百分之十几。这和美国的环境刚好相反,美国的融资总量中,直接融资占比在70%以上,美元贷款占比只有20%多。这种融资布局的巨大差别是导致中国融资贵融资难的最大一个缘故起因。中国企业融资难不能再执着于抱怨银行偏幸央企国企了,由于企业融资的告急管道本就不应是银行,而是股市和债市。

3 k0 W, C) w9 V/ |' }& r

; j3 J% z* b: s+ N% J+ } 银行不能通过扩张信贷来调停中国企业,这并不是把央企国企和私企等量齐观视如己出的道德标题,而是一个经济现实的标题。在2008年到2014年间中国银行总资产/GDP占比从201%飙升至269%,增速惊人,且到达了亘古未有的程度。国际整理银行做过一个研究项目,通过对如今14个发达国家在已往140年左右的如许一些债务数据和货币发行数据做了一个研究,发现了这么一个规律,一旦银行资产对GDP的占比增速过快,且到达了一个亘古未有的高度,那么它预示着超等去杠杆化(非常严肃的金融危急)发作的大概性就相称高了。以是,中国在宏观经济层面的杠杆也已经到了可以引发严肃金融危急的田地了。在这种环境下,逼迫中国银行业通过激进的扩张其信贷资产规模的情势来为中国企业管理融资窘境,其结果无异于饮鸠止渴,终极银行与企业难免玉石俱焚。3 V( E9 ?- h+ ]( ^

2 ^* I3 a/ N9 f2 w3 k: F: N8 l' U

未来中国的银行总资产/GDP占比须要显着低落,至少须要回到200%附近。以是以房地产为代表的不动产构成的抵押品链条和以银活动主体的融资管道支持中国融资活动的模式已无以为继,所谓旧常态将死。中国要顺遂度过超等去杠杆化就必须依靠以股市为代表的直接融资管道。这就是新常态的金融本质。

2 k A/ N* m- Y- L5 R& g) @9 c0 X

/ p2 J5 {% c( v 说得直白点,已往十几年房地产为什么火?由于已往的融资活动告急是被银行信贷把持的间接融资,而银行放贷是须要抵押品的,房地产就是银行最告急的抵押品。银监会的数据表明2013年底中国最大的几个贸易银行的房地产贷款及以房地产为抵押品的贷款在贷款总额中的占比为38%。而如今银行信贷规模已到了触发严肃金融危急的边沿,直接融资无法负担告急的融资活动,因此就必须把以股市为告急代表的直接融资渠道做起来。这个变化有多急迫呢?让我们继续来看数据。

3 Q, }# X, D9 q5 j

: ^$ ]0 X( V2 \ 中国企业通过股市融资6 z _/ q* B0 o A7 A$ k2 @

8 ^7 d/ Z6 g- |# [ 中国如今的非金融企业债务总额是102万亿元,这么大的债务靠银行信贷增长已无法支持了。那么股市融资的潜力有多大?如今A股总市值约三分之二是国有股,股市作为融资渠道险些是被国企吃独食了,因此股市实现IPO注册制后,会有更多的私营企业借上市大大缓解债务融资压力。根据十八大陈诉“全面建成小康社会宏伟目的”来估算,2020年中国GDP大概到达100万亿元人民币,假设届时中国到达印度的证券化程度(年底股市总市值对GDP的占比)--135%,那么A股总市值将高达135万亿元。如今是70万亿左右,尚有差不多翻一倍的空间。这齐备都表明未来中国企业特殊是私企通过股市融资的空间照旧很大的。/ l2 s& o! u* G% l

8 M& C) y/ g) z" _) {* W

股市不但可以给企业提供本钱远远低于银行的融资渠道,还可以通过市场机制给企业资产以公平公道的定价,有助于进步企业的光荣评级,低落企业日后发行债券融资的本钱。可以说,股市起来了,企业债券市场也就轻易做起来了,整个直接融资的渠道就会从银行手里接过融资活动的告急负担。如许一来,中国经济的融资布局就会得到根本的改善,融资源钱也会大大低落,就可以顺遂度过超等去杠杆化。

- v. O. U# h& o* w" B6 Y

1 T0 E2 k2 j5 p 超等去杠杆化一样寻常是十年左右,中国应该是2013底进入超等去杠杆化,将在2022年左右完成这一历程。股市要做的就是从房地产和银行那边接过融资增量的使命。超等牛市从客岁8月开始,到2022年左右竣事,守旧估计有六年左右,与顶无关,与底无关,与超等去杠杆化时间有关。房地产做融资抵押物支持中国向前快跑了10几年,如今跑不动了,下一个融资抵押物红旗头就是包罗股票在内的债务证券化和资产证券化的证券。尚有别的出路吗?没有。包罗股市在内的直接融资管道是中国超等去杠杆化突围的终极途径,这就是中国金融陷入重围下的突围逻辑,不管付出多大的断送也要把超等牛市这面红旗插上突围之路上的高地。这和八年抗战一样,无数次血流成河,不是累计成失败,而柿攴斧决斗的胜利。否则,断港绝潢的通过银行信贷管理债务融资的标题,中国经济就会困坐围城,发作金融危急便不可制止。

; ?* z+ D. L* N0 [. I( h- `+ K ~! U$ G' p9 v% v

中国牛市并未闭幕* E% s0 o- Y. t7 f% w

0 K5 x2 J4 f% I- j( w) f* U6 k, V$ Y- Q 这一次的股市和以往差别,以往的中国有生齿红利,地盘红利,说的虚一点尚有改革红利,可以断送股市,不须要过分倚重股市的融资功用,但本日债务重围下的中国要想去杠杆,想靠地盘和银行融资来管理,已经不大概了,以股市和债券市场为主的直接融资管道成为中国去杠杆的必经之路。中国经济有点像战争中的部队陷入重围,只有一个突破口--那就是以股市为代表的直接融资渠道。: ]. q7 D) t e) s9 U* @ B

) f) J, O; [( N) x/ n8 d+ `; I 我在前面分析中美银行资产的对比时已经讲得很清楚,中国的债务负担非常极重,让搞了三轮量化宽松海量印钱的美国都小巫见大巫。如今的中国在债务的重围之下,就像当年长征路上彻底被蒋介石困绕的赤军,唯一的突围方向就是泸定桥。必须不吝齐备代价拿下以股市为代表的直接融资渠道。

~9 x# ~7 L# U( `" n3 F

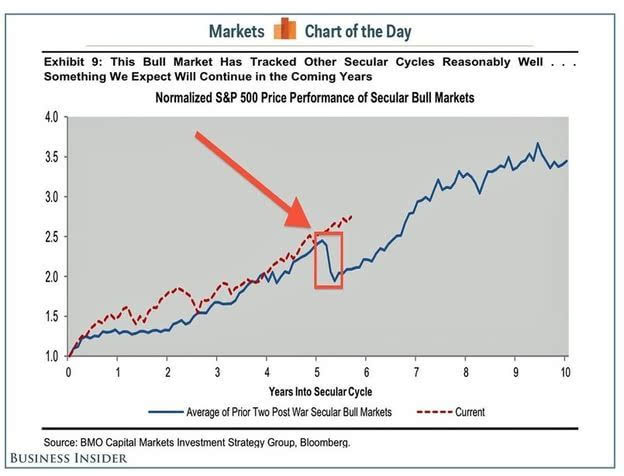

5 U& Q! d9 H! Y8 Q- u n5 ^ 如今IPO注册制还没实行,股市融资根本上照旧被国企央企吃独食,绝大部门私企还在焦虑地等候着。因此IPO注册制才是A股超等牛市的主角,主角没进场,却讲牛市已经闭幕是可笑的,这只是牛市的前场。有人大概会拿这次丧失惨重的大暴跌说事,说中国已经进入熊市,那么请他看下面这张图:

' N& T' |3 g% F( o+ u7 Q6 E$ q0 f( v4 I

% l$ K4 ^" E7 I& [* x- A % l$ K4 ^" E7 I& [* x- A

6 b8 y5 f5 Z2 i' t4 I

这个图的坐标原点是1982年,图中红框就是天下闻名的玄色星期一引发的超等股灾。超等股灾之后,美股掸了掸身上的灰尘,接着又踏上了超等牛市的征途,不停到2000年互联网泡沫幻灭为止。整整18年。照旧那句话,不管股灾照旧任何灾难,放在当时本地如许一个二维天下里大概是切身痛苦,但如果放入时间的长河里,形成一个三维的天下,很多灾难着实不值一哂。中国如今这轮稀有的暴跌亦当做如是观。/ J$ K. p+ u) L% k0 H$ M

. }' F9 r. i m3 x1 ~- h 股市暴跌救了中国牛市

/ F1 U L6 X" R4 |& K9 ]) m7 n) D8 _2 y/ s- E6 H4 Y

天下上能形成超等牛市的国家寥寥无几。如今猜测股市的模子大多以时间和资金为变量,但是超等牛市确是由国家综合国力各大构成部门为变量决定的,因此以往的那些猜测理论包罗宽客的金融模子是无法看清跨度这么大的超等牛市的。决定超等牛市的综合国力变量是:央行的天下影响力和相对程度,货币的天下职位,交际的天下职位和影响力,订定国际金融和贸易游戏规则的影响力,金融创新人才的升级和储备,金融羁系的创新和突破等等。7 t6 @, v/ q$ [% |) ]

' h6 [( v4 d6 }3 X+ O9 s* s- L 看看这些变量,你会发现这些都是习近平当局倾尽尽力突破的范畴:中国人民银行成为美联储之后最为天下瞩目的央行,人民币到场国际货币基金构造的SDR,亚投行的大获乐成,一带一起大战略等等,不胜摆列。这齐备才刚刚动身,很多人却在大呼中国进入熊市,有点一叶遮目不见泰山。" _7 U8 F1 E1 h

8 B& i- K7 G; f! ]2 `# z 着实中国发作这个股灾是个再正常不外的小插曲,由于中国股市的到场资金杠杆太高,而金融羁系部门对杠杆资金的羁系严肃不敷。奥巴马在08年金融海啸之后创建次贷危急观察委员会,其结论就是金融创新最大的风险就是羁系制度,人才和资源的缺失。连金融超等大国的美国都在这方面摔跟头,遑论如今姗姗学步的中国金融市场。我在股灾发作前看到一个数据,那就是日生意业务额里有25%左右是两融资金,股灾发作后的一个周末央行幅度惊人的降息降准,结果A股开市后依然暴跌,这使我大胆推测股市到场资金的杠杆要远弘大于两融资金所显现的规模。

3 l* S$ Y- ?5 b" o7 G; j: O; S" v0 S8 ?4 _# _8 B, P2 V2 o2 j5 u/ D- u

除两融外,人们还通过恒生Homs体系搭建的伞形信托,以及互联网P2P平台融资炒股。为了融资炒股,恒生Homs体系,互联网P2P平台如许的技能创新让人目不暇给,这些创新都是如今的羁系框架无法有用监控和羁系的。因此央行双降后,我大胆推测包罗两融,伞形信托,P2P平台融资等等乞贷对日生意业务额的占比应在50%左右。这么大的杠杆,再加上没有有用的监控和羁系不暴跌才怪。9 @9 @; G6 H! e# K/ Y3 A% \

! g0 K9 m; a( q: V; \9 }4 A

这次暴跌是天大的功德,这么高的杠杆如果不停往上炒,炒到美联储九月份加息再跌那就惨了。以是这次暴跌就像给高度中暑的人放血一样,是救命的,救了谁的命?救了超等牛市的命。

7 ]6 l" X" k3 N; B3 T; \2 M1 I, O* V! [* Z

9 \' Y3 l1 b6 A8 r; Z0 x- u

. I4 l$ d" l8 L" \% B泉源:搜狐 时间:2015-07-08 11:44:02 |  |手机版|Archiver|

( 桂ICP备12001440号-3 )|网站地图

|手机版|Archiver|

( 桂ICP备12001440号-3 )|网站地图