这几年,A股的“此跌绵绵无绝期”,让一部分资金涌向美股QDII的两大指数基金,开始了全球平衡配置,在美股赚钱补贴A股亏损。幸运之余,也时常听到“美股积蓄了巨大的下跌风险”的说法,心里难免嘀咕,美股这几年涨得这么好,会不会未来几年就不行了?

8 C n9 w5 l" p& ?) w. K2 Z1 i事实上,美股指数并不是这几年涨得特别好,而是一直都涨得很好。

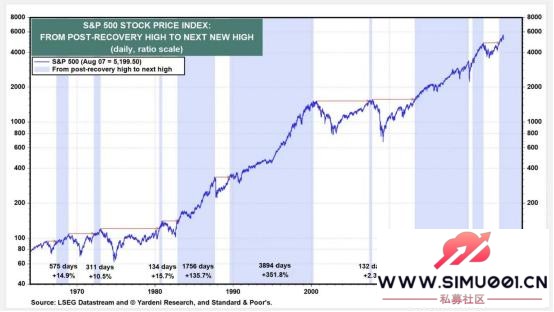

! {) R+ b0 l( q) ` a( U下图是标普500指数从1960年代中期至今60多年的走势,图中的阴影的部分是不断创新高的部分,占比约45%;白色部分是超过20%的回撤(以收盘价计),及其后上涨但不创新高的时间,占比约55%。# W1 Y; q) s0 T" F9 y" P0 w8 M

" I8 \! q. }6 J8 M2 z+ ^% B

8 h! |5 L7 L4 h: J n+ b2 D6 L' G

8 h! |5 L7 L4 h: J n+ b2 D6 L' G

阴影部分可以理解为深度牛市,所以很多人的印象中美股一直在创历史新高,创新高后还能一路向上,说明这个市场已经没有长期亏损者,不管你是什么价格买的,只要不乱操作,都处于盈利状态。( |9 c9 @+ B, C( J+ u" u0 O

而白色部分,可以分为两部分:' y# s: |# Z1 e7 W0 a$ p

1、下跌的回撤期,整体约占比20%;' \) B% Y$ Y' ?

2、上涨但不创新高的回升期,占35%。; _4 t: |/ e& z: |$ C

这两部分也很有特点,七次有六次都是回撤期短回升期长的“快熊慢牛”,形成一个“勾”型,比如大家熟悉的2008年股灾,回撤期1年5个月,回升期4年。+ C. C/ h0 o% m0 S. |

总体上看,美股的“创新高、回撤期、回升期”这三种走势的占比分别为45%:20%:35%,美股“回升期”的盘面慢牛特征与“阴影部分”的深度牛市基本相同,区别在于前半段风险偏好不高,靠盈利增长驱动,后半段风险偏好上升,靠估值和盈利双驱动,所以80%以上是牛市走势,整体可谓“漫长的牛市”。! t! ~# K( D+ b8 T# P: R! O$ F

迄今为止,最长的深度牛市是整个1990年代,整整11年都在创新高且中途没有出现20%以上的回撤。90年代之前那一次为时三年的回撤,是1987年黑色星期一留下的,真正的回撤期只有两周,两周暴跌33%,但后面慢牛涨了两年,所以加上之前1982-1987的5年牛市,这是一个整整18年的漫长牛市。% e/ R1 \& |: B' K

美股的最近一次深度牛市是2013-2020年,实际上早在2009年,美股就已经渐渐从金融危机的阴影走出,一路慢牛上涨,而2020年的疫情暴跌虽然暴烈却短暂,同样是一个月跌33%,之后又恢复上涨。这也是一轮漫长的牛市,从2009-2021年近13年。9 h" N: P- O& \. g

正是因为美股的这些特点,在1970年以后的任一时候买入标普指数,持有三年以上,平均年化收益为8%+,且2/3的概率会落在-1.32%到17.42%区间,持股体验非常好。 R7 O* l. {2 \ b$ r) y3 n# N4 d

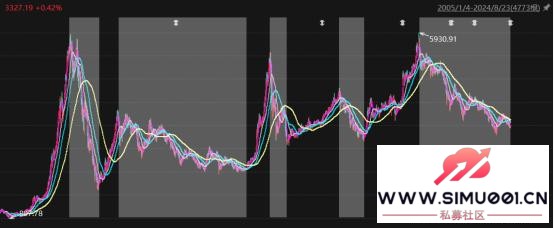

相比之下,借用这个分析系统,再看一看对标标普500的沪深300,你会发现,完全没有办法分析:$ b$ S4 A# H2 D' L0 P

' N4 W% c! ~" d V

# Y }- D! i" E0 g8 \2 g

# Y }- D! i" E0 g8 \2 g

1、沪深300指数从2005开始的19年,三波牛市的最高点都是5300-5900之间,天天创新高的深度牛市只有2005-2007年这3年,其余都是“回撤期、回升期”,所以A股不用高点来分阶段,而是用低点来分阶段。0 s- @# Q M8 P( c) g' q( M

2、回撤期和回升期分别为9年和7年,A股回撤期既有美式暴跌,也有中式阴跌,还有极度复杂的持续多年的波浪式下跌,多次打破波浪理论下跌级数的纪录。

) a/ V d2 b7 i6 z$ R$ i3 ^A股的“创新高、回撤期、回升期”这三种走势的占比分别为16%:47%:37%,这就导致A股整体呈“慢熊快牛”走势。

* S" y% L2 Z( M2 c$ k事实上,美股的调整也非常凶猛,08年金融危机那一次,从1576点回调到666点,回调幅度超过57%;另一次是科网泡沫破灭,从1552点跌到768点,跌幅超过50%,绝对不是很多人说的“自从炒了美股,感觉巴菲特也不过如此”。

: t/ A$ }/ g5 L1 a另外,阴影部分也有多次回调幅度刚好卡在20%以内,时间一般都在3-6个月,相当于上证指数年初那一波的跌幅和时长,只不过美股都发生在牛市创新高的途中,投资者都利润丰厚,主要的感受是“得而复失”的恐慌,而非“绵绵不绝”的痛苦。! L. D# V; J9 H+ z' s- M0 q

美股真正的风险在个股,由于没有散户韭菜接盘,没有涨跌停板,个股如果基本面变化 ,一是跌得快,二是跌得深,亚马逊在科网泡沫破灭之后,你如果在跌了90%后抄底,后来还能再亏50%。大家更熟悉的中概股,阿里巴巴在跌了80%之后,到现在近三年的时间,虽然无数大佬前仆后继地买,但股价一直躺在底部。

! n; o3 R5 @% ~* E7 \我们平时关注的区间涨幅,只看一头一尾的收益,有一定的缺陷。

* S, z7 l: m; |' z比如说,从2005年以来的19年,沪深300年线为8涨11跌,年胜率仅42%,但年化收益率达到6.9%,远没有图形看上去那么不堪入目,这就是指数上涨但大部分人赚不到钱的原因;而标普500近19年年化收益8.9%,年线为14涨5跌,胜率为74%。( q8 R: i- ]6 o9 D) G( R

美股和A股的区别非常之大,而其他国家的股市在美股与A股之间,要么长期收益一般,要么出现极长的熊市,要么估值长期低迷。

) t. \5 y) X2 @* P: Y为什么全球资本市场,只有美股形成了这种长牛走势呢?; K( U! f! O% V

为什么只有美股走长期牛市?很多人喜欢用宏观分析方法,用美国经济、美元霸权、美国的货币政策,甚至经济体制、公司治理这些因素去解释。

) t9 B- d/ }+ c! U' g! I% W+ A4 k+ d不过,在我看来,凡事还是应该回归最直接的因素,美股的“漫长牛市”实际上是由两点特征决定的:

' I+ \1 U8 I% l1 w1、长期提供优秀的长期长大型上市公司,且不断推陈出新# c( R" k9 d& j5 }% j, d

2、上市公司整体估值长期略高于其他指数(即估值溢价),但波动性不大

; I$ w# A6 C( L( M# {: F所以这个问题,我们可以换成另一个角度分析:指数上涨的背后是优秀上市公司的数量和市值,而上市与交易本身就是交易所的两大业务,你可以把标普500指数看成两大交易所的“股价”,上面的走势是非常典型的“长期牛股”的走势。

( A. S0 g0 e/ n/ I* H- g: }6 X8 z5 X

2 Z" Q/ p% ~1 L0 _7 q9 l5 n

2 Z" Q/ p% ~1 L0 _7 q9 l5 n

- S H) `* E/ l- z- K4 M$ `

2 g6 Q/ n3 `) Q5 s6 s7 K$ r

2 g6 Q/ n3 `) Q5 s6 s7 K$ r

从估值上看,标普500指数近30年来,有50%的时间都处于17-23倍的狭窄区间,可以认为这个“漫长的牛市”大部分时候都是业绩推动的。

5 ?+ k: Q3 h$ V1 Y3 u如果用公司基本面的分析方法,美股指数的长期投资价值期实是美国两大交易所的投资价值——虽然它并不是上市公司,但并不妨碍我们使用经典的公司价值分析方法得到一个结论:美国两大交易所的“护城河”极深,原因在于三点:/ ?, ^; q8 N# ?/ ~# N0 o2 R; O( r

首先,交易所的商业模式是一个典型的中介型业务,一头是上市公司,一头是投资者,而交易所的业务优势也是平台作用:) j2 i& M3 T4 m2 ]5 s9 r; N* F

1、能够向投资者提供更多的优质且价格合理的上市公司资源 \& _3 K; x" b$ d+ W( [# R, H1 K8 I

2、能够向上市公司提供足够的投资者以保持估值及募资额" C- l3 Z E6 m7 d6 {6 R# }; c

交易平台是一个“强者恒强”的商业模式,资本的全球流动也打破了上市公司主要在本国上市的惯例,优秀上市公司喜欢到流动性好的市场上市,流动性好的市场又需要优秀的上市公司吸引全球投资者,美国的纽交所在二战后形成绝对优势,纳斯达克交易所是最早的科技长大型企业的交易所,其优势只会不断加强。

# R7 X/ @; b% z, I+ [为什么当年滴滴不惜冒着违规的风险,也要在美股而非港股上市?无非就是港股的流动性不佳,给出的估值不如美股当年给中概股的估值水平。为什么段永平买腾讯在美国上市的ADR而非港股?主要还是流动性更好,仅占比4%份额的ADR成交额可以达到港股的七分之一。9 _3 v$ q, V. u0 ?# Q5 t5 u

相比而言,沪深两大交易所得益于中国的资本管制,也受制于资本管制;香港交易所得到了中国,失去了世界;日本与欧洲的交易所,自身优秀企业资源不足;印度交易所太年轻……( O1 |" a( P/ w; }8 A

其次,美国的企业本身在五百强中的份额全球最多,以此为基础吸引更多其他国家的企业上市,突破了国家的界限,形成“美国+全球”的交易所。" b1 e/ m- v( @) z( a; T. Z: L! ~2 X

这可以理解,为什么美国GDP长期增速只有2~3%,但标普500非金融公司的ROE长期在9~14%,超过其他任何一个国家的指数,正是因为其集全球最优秀的公司。6 o5 h: w2 Q+ ^, i8 B% v0 n

就算是美国本土公司也不代表美国经济,标普500成份公司,40%以上的营收来自增速更快的非美国家,很难认为是完全的美国公司。

: ~0 d, e7 \7 d4 |: t$ U { N% r; w2 c: G事实上,美国两大交易所的竞争优势,远超美国经济本身,美国GDP占全球不到四分之一,但上市公司总市值占全球50%,全球市值前10大的公司都是美股上市公司。相对于优质资产的稀缺,资本永远是过剩的,资本市场是供给决定需求,持续优质供给决定持续需求。

: ~9 a8 m2 M* l最后的一个原因,单个公司就算再优秀,其增长都是有极限的,其极限来源于行业空间、管理能力等不可抗力,而交易所代表的是一群公司,指数的市值加权的特点,决定了其在不停地进行优胜劣汰,真正能做到“基业长青”。 ?! [0 A' a# F: \$ h

1 m* m5 _3 U8 i( z7 n1 R- H

) W$ a$ E l8 k

) W$ a$ E l8 k

下面是近60年美股前五大市值的公司变化:- T2 [+ g4 N' ~7 E' ]7 A

1968年:IBM、美国电话电报、通用汽车、埃克森美孚、柯达/ \* b& W6 V# r1 Z9 a- ^

1981年:美国电话电报、IBM、埃克森美孚、斯伦贝谢(能源)、阿莫科(能源)

3 `/ v% D4 g. V& ^1987年:IBM、埃克森美孚、通用电气、美国电话电报、杜邦; @9 _# [7 x% P

1994年:通用电气、美国电话电报、埃克森美孚、可口可乐、沃尔玛 b3 N G& Z9 i1 x. s

2000年:通用电气、思科、微软、埃克森美孚、辉瑞

% ^2 P/ t1 |/ _2 K: K$ C$ l% ^! q6 a2008年:埃克森美孚、微软、沃尔玛、宝洁、通用电气

; M& m0 X* @' r+ j; T. I4 t2024年:苹果、英伟达、微软、谷歌、亚马逊、( }; Y, S$ f! o, \

其变化有两大规律:( G+ ]! p b2 a" ~/ u$ w

1、每隔几年其中一半的名额就会被替换

7 q% P4 G; V: N1 `4 |# S2、有一些战略优势的公司可以长期停留

/ D; H' Q. H4 y7 U& K4 v从板块的角度,前20名的公司,又代表当时最具投资价值的产业趋势:

# B, V1 V- u' I* |+ t: S, B60年代:以Zenith、福特、宝丽来、达美航空为代表的消费电子和“婴儿潮一代”的消费类公司;

! m" _. }/ l6 t% C4 c1 Z9 i70年代:前期是漂亮50,石油危机期间是埃克森美孚等石油公司,后期是中小市值科技公司;

6 Q: J4 r% w# `5 \) G3 e80年代:可口可乐为代表的消费股;

5 M" W! \4 n! T* _0 F90年代:思科、微软等科网公司,辉瑞等生物科技公司;' Q) ^* [& O1 F) k& N' V; O0 C

00年代:埃克森美孚等能源类公司,沃尔玛、宝洁等必需消费品公司,甲骨文、IBM为代表的科技公司;

" X5 C( W* E1 [/ G2 j9 j8 m近20年:大家最熟悉的科技巨头的时代2 k" r" e, T" ^$ z6 d$ V

虽然指数一直在涨,但投资者投资的是不同的公司。就像七巨头之前是FAANG,再往前是“FAAG”,后来多了特斯拉和英伟达。

' u8 G# t! B! Z `9 l [近十几年美股市值明显向科技股集中,前10大市值公司9家是科技类公司,相比之前大市值集中的能源、消费、公用事业这些行业,科技类公司的全球“掘金能力”更强,也造成了美国近几十年收益率明显高于历史平均水平——也就是说,美股的竞争优势是在不断加强的。

+ x9 F8 ^5 V0 [7 N5 A总结下来就是资本与企业的良性循环,优秀的企业吸引了全球资本进入美股,美股也有能力提供较高且稳定的估值,吸引全球优秀企业来美IPO。比如,阿里巴巴不是美国本土企业,但市值一度超过Facebook。; m' m5 w/ h% g. I8 [- p4 }

所以美股的长期走牛,并非因为美国经济就有这么强,而是资本与贸易全球化下,资源的集聚作用;

$ W: j& m- I* b$ d, n资本市场跟宏观经济不一定完全相关,决定股市长期收益的,除了宏观经济外,还有制度与管理水平、市场化和信任度,交易所及其指数产品的竞争格局要稳定得多。投资美股的指数,并不是简单地投资美国,而是投资两大开放性、拥有绝对竞争优势的交易所,投资全球最优质的公司,投资每一个时代最有价值的产业集群。 |  |手机版|Archiver|

( 桂ICP备12001440号-3 )|网站地图

|手机版|Archiver|

( 桂ICP备12001440号-3 )|网站地图