国家总有一种假想的权利,就是以为自己可以创造并控制货币,从而调控经济,于是央行被迫负担了更大的责任。但当代社会的货币是由非常大比例的信贷构成的,央行并不能创造货币,只能共同银行和企业构成一个体系,共同创造货币,任何一方掉链子,都不能营造理想中的货币量。然而由于企业的运动都是顺周期的,以是货币政策也很难做到逆周期,以是用货币政策来拉动经济的回升,从本质上来说那是不大概的。

9 `, f. d% ]% b0 a; k7 S. ^ E( I$ E( D( G3 W5 F+ }

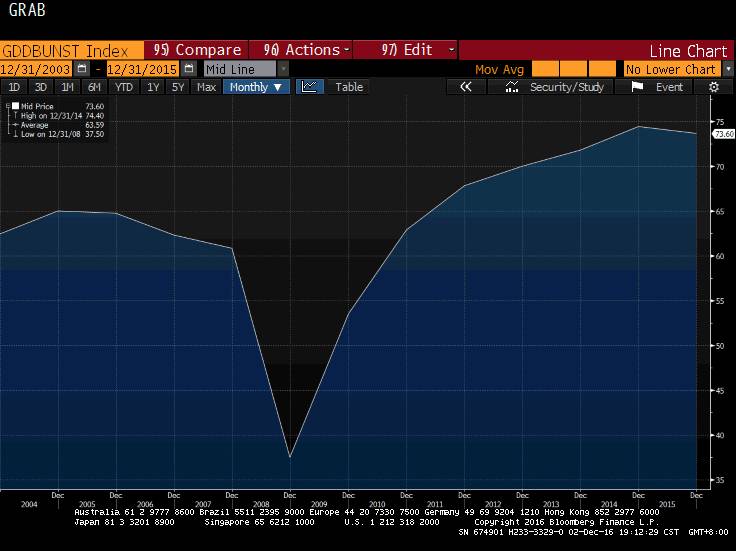

央行创造货币的计划极尽描摹地体如今了这些年的量化宽松上面,但是央行创造货币的无能也完善地体如今了商业银行的超额储备金上面,尤其是在欧洲和日本,这种征象更是一清二楚。4 \9 C, B5 e) y/ P' ~" n) i6 A2 d/ z3 e; j

$ E% h u# _! g. X/ e

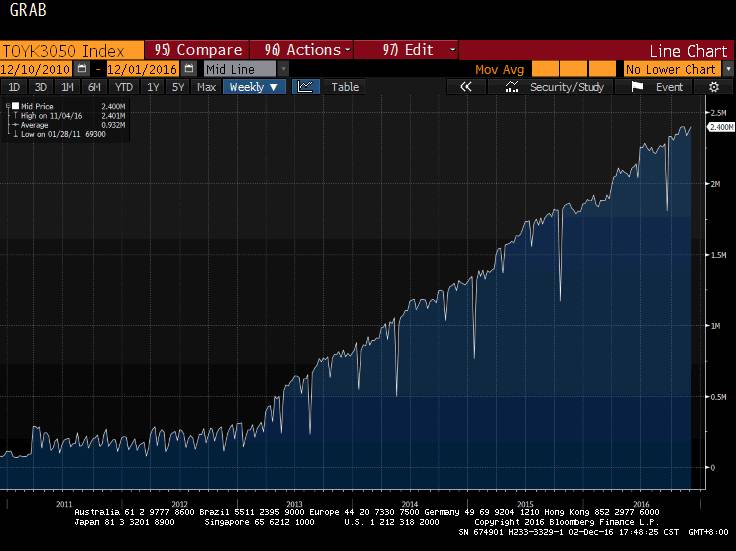

图1 欧元区商业银行的超额准备金# D: U6 s3 g$ @

K2 B3 ?" B3 P$ _1 k3 t K2 B3 ?" B3 P$ _1 k3 t

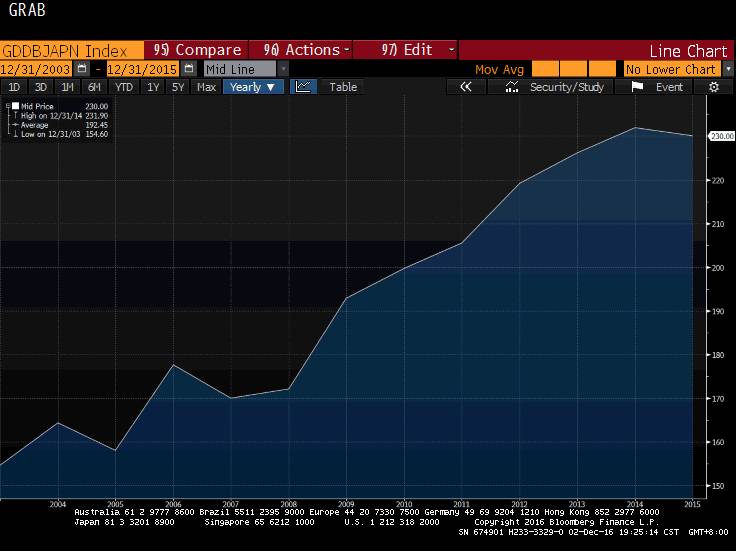

图2 日本商业银行的超额准备金,跟欧元区一样,都出现一起走高的态势6 X1 m8 Z. A1 V5 B" R+ w

I* Y: r, _+ i( @3 l I* Y: r, _+ i( @3 l

图3 欧元区M2的增长率 * i3 J& P0 A6 h) D) b; Z * i3 J& P0 A6 h) D) b; Z

图4 日本M2

( K3 O6 H. k' u 如上图中可以看到,欧洲和日本商业银行存在在央行的超额储备金一起走高,而M2的增速却不温不火,分析两家央行泵发出来的运动性并没有顺势而下去滋润实业,而是趴在商业银行的资产负债表上,在投资收益低下的环境中企业不愿意乞贷举行新的投资,没有势能的差别,资金运动的管道是堵塞差别的,钱只能淤积在洼地里。9 p% U% V5 d& ?, Z% o. h

0 l4 M% S0 J' H3 o

图5 美国商业银行的超储,可以看到从13年后开始回落

0 L3 l) g8 ^% ^2 H: |) i m$ r" n( n/ z7 f: e6 O

而对于美国来说,固然看到商业银行的超额储备金在13年后开始回落,但团结依然低迷的企业投资,可以很清晰的明白超储回落根本是由于美联储的Taper(债券圈注:Taper指美联储淘汰其月度购债操持),而非企业借贷意愿的加强。这就引申出别的一个话题,美国的经济到底好不好?这是从美联储启动加息以来就开始萦绕在耳边的话题,许多人都以为美国越发靠近充实就业,通胀越发相近目标是美联储加息的考量,对于这一点,我不绝猜疑。如果美国的经济真的犹如想像中的复苏强劲,那么hourly earnings(每小时工资)为何不绝故步自封,而且本周五公布的数据还进一步出现了负增长?更进一步说,如果经济已经靠近充实就业,又何需特朗普大兴土木来进一步刺激呢?特朗普财务刺激的出台,从某种水平上已经证伪了美国经济的强劲复苏。

* M2 L6 s0 e- j* e9 Y/ Z0 d; B+ `

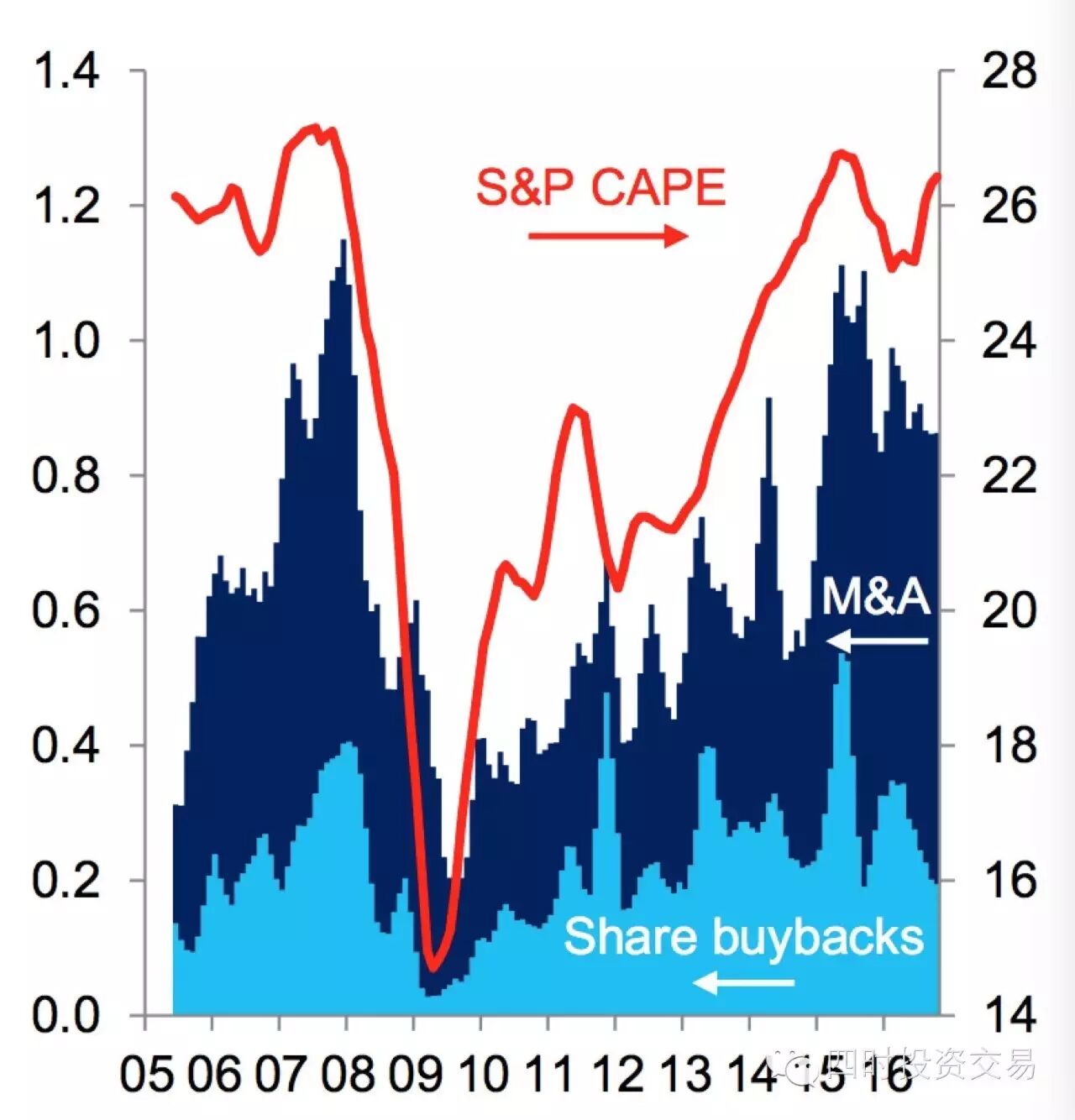

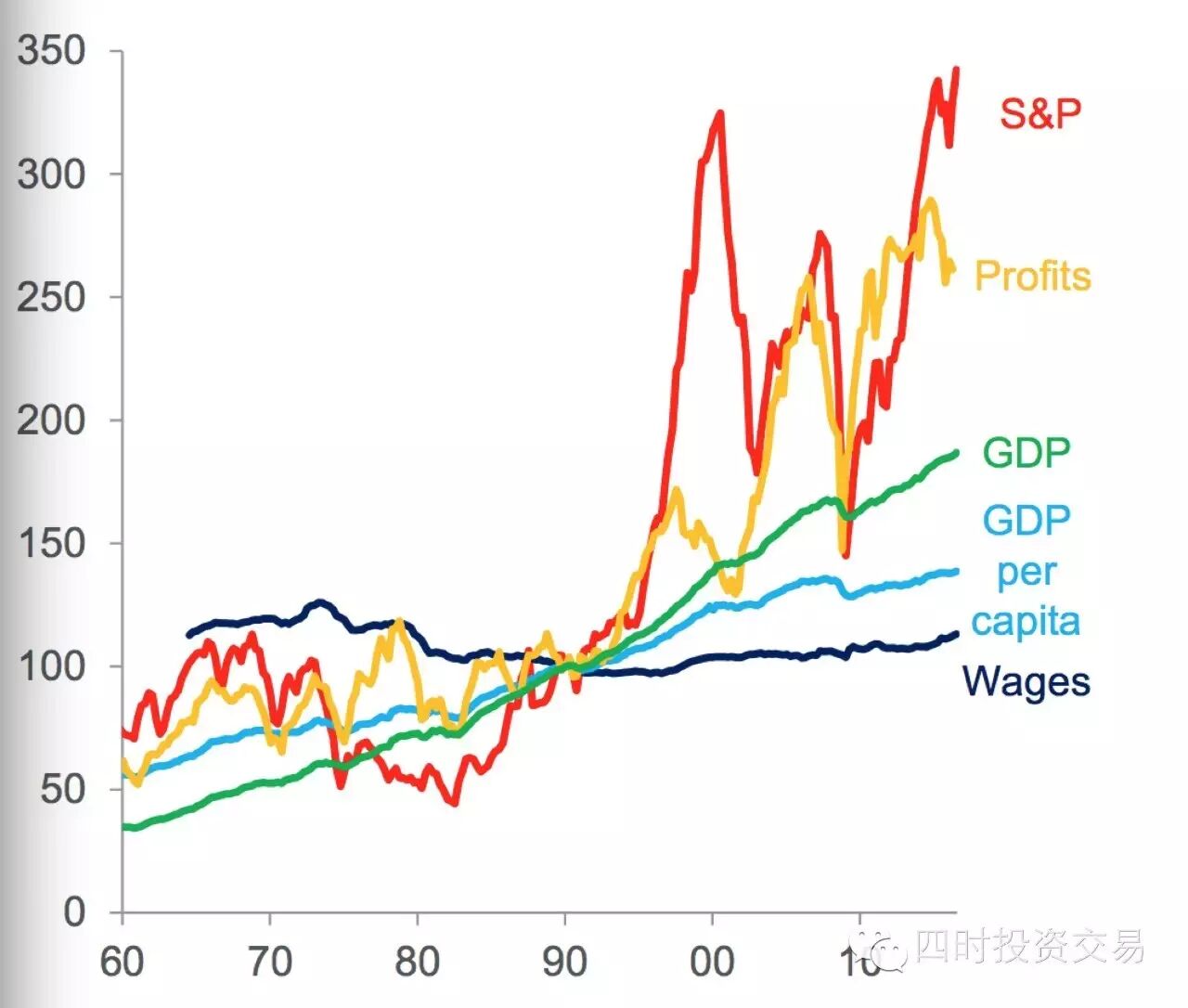

4 s! ]9 i. R P3 f3 X) M1 I9 @% y 说到这里大概有人会质疑,如果经济没到过热的水平,为何要启动加息呢?我以为这个跟迩来我朝央妈顶着经济下行的巨大压力收紧运动性去债市杠杆的故事有一点相似的味道。从以往的统计上来看,标普500指数的涨幅与利润精密干系,但这种干系性在近几年出现了背离,低缓的企业利润陪伴着股票指数的屡创新高,与此同时,标普回购指数却出现出与标普500走势的精密干系性。我截取了几张花旗银行关于标普股票回购和并购的统计数据,再团结这几年企业资产负债表上淤积的大量现金和高高在上的PE,我们不丢脸出美国企业钱去了那边。美国企业玩的是一场发债买自己股票的游戏,从下面股票回购的量上来看,2010年以后,美国企业开始加大回购股票的数量。如果实体经济的投资回报率可以或许吸引资金进入,那么企业是没有来由闲置现金大概说把钱退还股东的,只有在投资远景暗淡和总需求不敷的环境下,企业没有富足的利润率往返报股东,这时间多点分红,大概用量化宽松下本钱极低的资金炒炒自家股票,推升股价回报股东就不失为一种个体理性的选择。以是,标普的走高根本上得益于恒久的量化宽松和低息环境,而非根本面的回暖。2 m# c q3 a7 `" K7 {

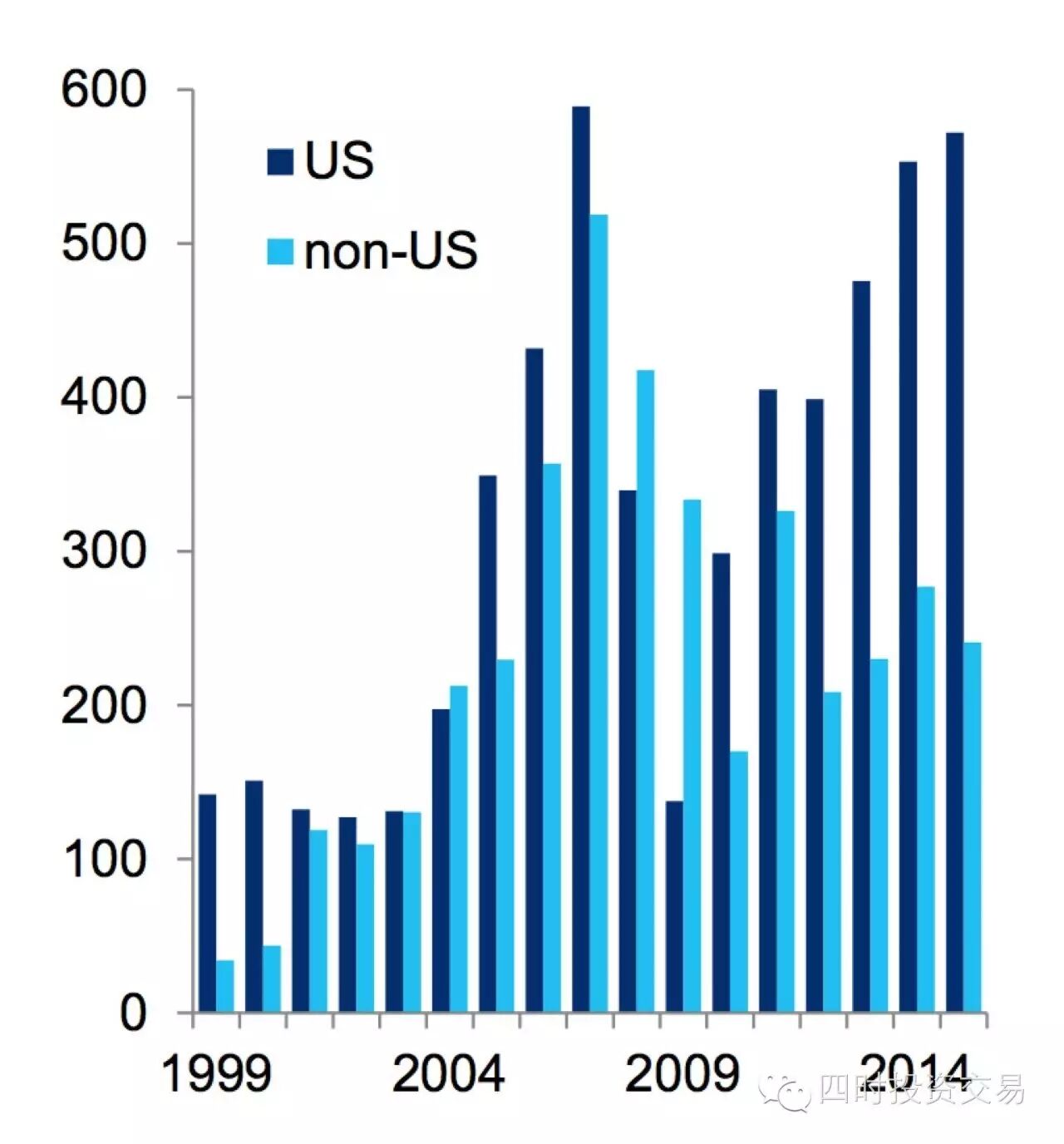

% y2 `; j; @( E8 W$ G7 ]图6为标普股票回购、并购和P/E的对比图

/ D6 W) x8 H$ o7 z+ {图7可以看到美国股票回购的规模远远高出非美国家和地区9 J& t/ s: \( t3 L1 S4 t; ^

; k! X) P4 i* G3 Z9 h图8可以看到美国股市体现高出欧洲和日本

5 J7 ?+ [: Q# f3 |9 h

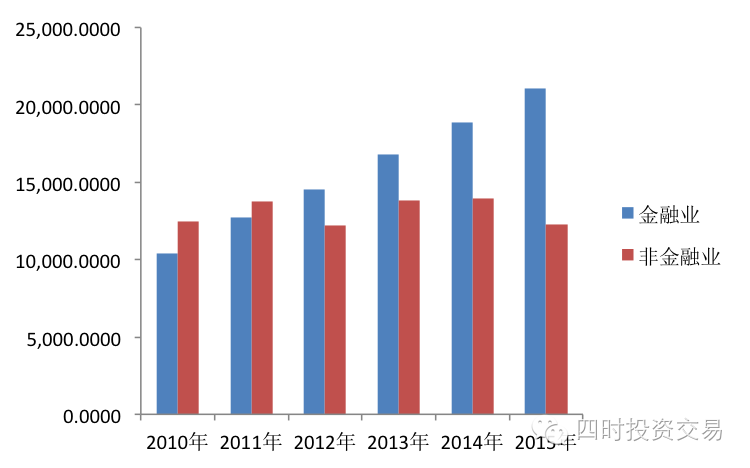

/ @* ^4 Y" r+ J$ J 末了转头来看中国,环境更加复杂多变。由于中国金融体系的复杂性,在实体投资收益率同样低下的环境下,国内资金没有像欧洲和日本那样一潭死水的趴在银行的表上,也没有美满的公司管理驱动其回购自身股票,而是在国内银行存款、理财、保险产物等差别收益率构成的高低势能差别的大游乐园内里疯转,银行表内资金买同业理财,理财资金搞委外,委外资金加杠杆买企业债券,企业发债又去买理财。钱在这个体系内里往返转,就是转不到实体经济内里,却滋养了规模日益巨大的金融机构。由于许多时间金融机构是在赚Flow,存贷款业务说白了就是住民的储备通过银行流向企业,存贷款的息差就是银行留下的买路钱,固然我们不能说银行就是躺着在收过盘费,由于如果没有银行作为中介的话,我们根本不知道自己的存款应该借给哪个企业,银行作为中介起到了辨认风险、分散投资的作用。发债、股票IPO等,根本也是同样的逻辑,更别提各种信托操持、基金子公司等这些纯通道业务了。总之,金融机构作为风险辨认的中介也好,规避羁系的通道也罢,水流向大海的过程中总要滋养一部门地盘,留下点过盘费。但是很不幸,从下图金融企业和非金融企业近几年的红利环境来看,国内资金渠道太过曲折,交完过盘费之后就根本没有多少水可以入海了。: u0 c3 \! Z8 `0 B. f' @0 x y

- G0 x0 R u' u7 R6 y

图9 可以看到中国金融业的业务利润正常妥当增长,非金融业故步自封,而且金融业的利润远远高出实体经济- o3 w/ _) y) I# G3 F/ b& {

8 ?7 c. C1 C; g0 [" W0 q 8 ?7 c. C1 C; g0 [" W0 q

在实业不能吸引投资进入的环境下,资金只幸亏各个资产种别中打转,推升越来越高的杠杆和泡沫。就拿迩来央妈打压的债市杠杆来说,这个杠杆着实是分两个条理的:一个是微观上面的杠杆,也就是投资者通过债券回购加杠杆来进步资金使用率,可以很清晰的感觉到,这两年回购市场的买卖业务量敏捷扩大。然而就算把隔夜、7天和14天的回购量全加起来,也就几万亿,针对60多万亿的债券市场规模,这个杠杆并不大。另一个是宏观的杠杆,这个擦鲱要紧的大杠杆。通常来说,银行创造货币。为什么说银行创造货币呢,由于银行是唯一可以汲取存款的机构。那存款跟平凡的理产业物有什么区别呢,就是存款是可以实现风险隔离,投资者面临的是银行的名誉,而非底层资产的名誉。换句话说,存款是刚兑的。如果哪一天银行对大伙说,从来日诰日开始我的存款不刚兑,改为净值型,估值巨细取决于我的资产负债表,那估计全天下的保险箱都会脱销。以是,由于存款是刚兑的,以是它才是稳固的,也正由于它是稳固的,以是银行才可以估算出日均存款余额从而将短久期的存款负债转换发展久期的贷款资产。末了我们可以说,刚兑是货币创造的基石,银行存款是独一无二的刚兑产物决定了银行是货币创造的主体。但是现实环境呢,不难发现除了银行存款之外,银行理财、保险产物另有一些信托产物,都蕴含了刚兑的属性,这些原来是资产管理属性的工具,闲置酿成了放大杠杆的工具,企业发债去买理财,理财又去投债券,这不就是货币创造的运作机制么,而且还不消受存贷比、准备金等限定,杠杆倍数比表内还大。美国SEC由于固定收益型的货币基金(MMF)具有刚兑的属性,费经心机也要通过货币基金改革灭了这枚定时炸弹。我信赖我国羁系也早已发现这个碍眼的存在,迩来的运动性紧缩,MPA调研,基金子公司羁系新规以及盛司长的加息言论,无不在剑指这个暗潮涌动的范畴。预期收益型的产物已经是夕阳西下,真正的净值型产物才是将来发展的局面,将来拼的是资产管理的本领,而非搭池子继承玩刚兑的游戏,我看各人还是早做准备的好。) u1 d. E* y) v% w$ v5 L6 O/ F$ p

0 Y6 p4 o) A% s7 M0 h% M. A9 `1 v

看完欧元区、日本、美国和中国的环境,我们大要已经知道钱都干嘛去了。欧洲和日本的钱积聚成洼,一盆死水,美国去回购股票,末了还是属中国最热闹,资产泡沫吹的也最大。但无论是哪种情势的存在,都没有多少水是流入实体经济的,更遑论中国这种房地产代价高涨进一步挤压实体的。货币政策不光仅是没有效,如今是副作用。* h1 }! _- n- Z( u" n

" r4 ]8 X# U$ c# G 那么财务刺激呢?Trump的美版四万亿是不是天下新的盼望呢?我们多看几张图答案就不言自明白。

" r0 t* l' p; K 图10 美国私人范畴杠杆率 图11 美国当局杠杆率 图11 美国当局杠杆率 图12 欧洲当局杠杆 图12 欧洲当局杠杆 图13 日本私人范畴杠杆 图13 日本私人范畴杠杆 图14 日本当局杠杆 图14 日本当局杠杆 6 v: i+ `* d8 f5 p8 d- r4 a, }4 N 6 v: i+ `* d8 f5 p8 d- r4 a, }4 N

. z' ?% C! k) [+ P 可以看到08年金融危急事后,私人范畴的杠杆止步不前,当局的杠杆却越加越高,随着杠杆的攀升带来的不是新一轮的经济增长,而是天下经济在泥潭中不可自拔。但是,真正的增长泉源于私人范畴,泉源于大众改变自己生存的愿望和计划,泉源于每个住民有动力有机遇去赚更多的钱,同时乐意花更多的钱来进步自己的生存水平,除此之外全部的增长都是耍地痞。着实美国也有美国自己的结构性题目,就拿诉苦中国人抢走工作岗位这事来说,主流媒体的一边倒的诉苦中国人、墨西哥人抢走了他们的工作岗位,但从来没有反省过由于内部的阶级固化,让中下层不绝停顿在拼自制劳动力的阶级,不能从举世化中赢利。姑且岂论Trump的基建政策是否可以或许顺遂实行,就算是实行下去,带给美国的掖掖仪一时的通胀和卖弄繁荣,再加上对金融机构的羁系放松,如果不改革,美国大概在一起高歌猛进中再次进入漫长的停滞或危急。以是在我看来,通胀也好,美元指数也好,会履历一个过山车。

7 { d, m& c. ^ }

/ e" ?, \+ r' d0 C& k" a" S( \, [- u% `9 W

长经济周期本应是一个杠杆升降的过程,眼见它杠杆起、眼见它杠杆塌,经济社会在加杠杆的过程中迎来繁荣和增长,在降杠杆的过程中履历阵痛,举行结构化厘革,简装上阵再次迎来新一轮的增长。大荒凉事后,经济学家们受苦研制的“相机决定的财务政策”、“洪流漫灌的货币政策”减轻了08年金融危急的阵痛,却让结构性改革止步于此,延伸了危急修复的时间。

" A0 c' |3 \4 Q1 F' z I& {7 V z, J* @& S) o4 b% b

& v3 @8 O3 ]/ \7 u6 a. m

在高杠杆上进一步寻求增长是在饮鸩止渴,降杠杆的同时举行结构性改革才气还经济一个康健的增长环境。从这个角度上看特朗普,是不是偏离精确的门路更远了一些呢?" q3 Q& Q8 `% t1 r

$ V! ^% x) o$ |: K: q

* W! O$ Y$ G: ?; k% u 末了再贴一张图,盗的,我们可以看到最平展甚职苄些降落的深蓝色线是劳动人民的工资收入,叹息。% x$ d! {, A6 q: G- |& c! n; D* c

/ d4 Z( g$ b7 n8 P# o4 k |  |手机版|Archiver|

( 桂ICP备12001440号-3 )|网站地图

|手机版|Archiver|

( 桂ICP备12001440号-3 )|网站地图