中国银监会公布的数据体现,停止2015年一季度末,贸易银行不良贷款余额9825亿元,较上季末增长1399亿元;贸易银行不良贷款率1.39%,较上季末上升0.15个百分点。

( |. P; r( \' y1 C4 p5 b+ C6 F

$ X8 g k8 x! j, v9 [, b; j美国金融博客网站Zerohedge发表文章称,只管中国银行业不良贷款正灵敏攀升,且一季度增量为史上同期最大季度性新增规模,但真实的数据大概远超官方数据。通过种种本领,中国的银行业将上万亿信贷风险潜伏了起来。

( ?3 F8 p/ }. o, q

6 S# ~9 z4 W7 p, W J9 e! D' n5 ?, U有市场分析师指出,此前他们对于为什么说源自中国房地产范畴的巨额不良贷款风险正在向更大规模的中国经济伸张举行过讨论。另一方面,中国似乎对于公布自身的信贷风险信息总是有少报漏报之嫌,因别的界对于中国国内信贷市局面临风险的真真相况实在并不清楚。

, k! |2 F% S4 G' e% L, W; O$ @& n9 U: ] q0 c: l) Z3 X! Q) u

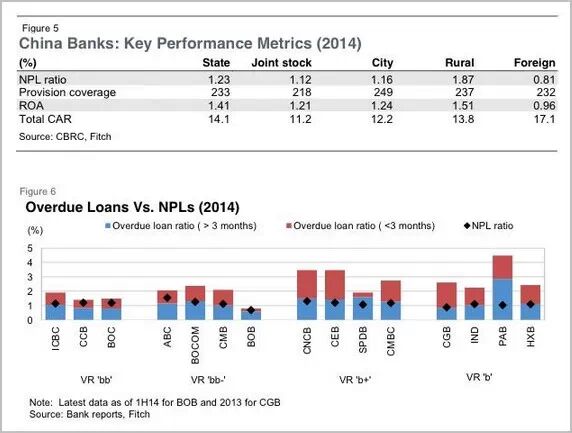

根据官方公布的数据,如今中国信贷市场的不良贷款率为1.39%。对有观点就以为这一数据是否是中国银行业的真实不良贷款规模是否低估。市场观察机构惠誉国际发布陈诉指出,搞清楚中国信贷市场不良贷款的真真相况并不简朴,其不得不思量到各种各样的因素。纵然如许,到末了真实而准确的不良贷款率数据大概犹如中国国内生产总值一样,让外界难以瞥见其“庐山真面貌”。* h m1 p' K% ~* A f! o

\# X2 u0 ^& a

在惠誉国际看来,中国政府及干系机构(包罗中央和省级政府、中国人民银行以及银监会)是鼓励银行业向市场开释更多贷款以刺激中国经济发展的。如果某家银行同意提供额外的资金支持来克制信贷违约的情况发生,此中可行的方式包罗提供更多贷款和要求增长信贷抵押,当贷款出现风险时,放贷者的上述放贷举动以及放贷资金就不会被以为是有害的。

% Z5 U4 N* o+ ?6 E w+ W0 {1 U- Y/ y, e5 j+ K4 C

换句话说,我们无法知晓毕竟有多少标题贷款被延期,这意味着纵然忽视有些信贷风险被转移所掩饰、被移出表外、被重新分类,就是说只看传统贷款,那也很难知道有多高比例的贷款被毕竟上作了减值处理处罚,由于规模不小的标题账务被逼迫重组,然后永久不再计入官方不良贷款统计这种事是完全有大概发生的。9 f% Y0 @: _7 w4 C

5 h3 b# B' L9 Q6 o惠誉还称,尚未归为不良贷的贷款比例远比官方不良贷数据高得多。毕竟上,惠誉似乎暗示,一些中国的银行(尤其是大型银行)大概虚报了他们的关注类贷款。- `% i* k0 Z% p1 m! ?2 [

8 D& _- {5 q& j9 e8 y只管在全部制和体系告急性方面差别较大,风险管理体系的投资条理也差别,但中国的银行却有非常雷同的不良贷款率和业绩趋势,这意味着他们在风险偏好方面险些大概并没有差别。然而,由于特许谋划权的存在,国有银行更深入地接入资源市场,其资源富足率也显着更加受益。

7 x% Q* h1 e* @0 X7 [; \0 y! e0 ~8 v0 t' x$ e

关注类贷款和逾期贷款的差别更加显着。这意味着,原则上可与国际实践媲美的贷款分类尺度大概并非在中国的全部银行都被一向地、同一地实行。好比,在一些银行中,逾期时间凌驾三个月的贷款并不经常被归类为不良贷款。唯一雷同的趋势是,在贷款供应增长仍不敷以抵消不良贷款增长的客岁,纵然不良贷款已经部门被核销或被处理处罚,全部银行的拨备覆盖率客岁也都在下滑。; o8 U) q; k) `$ z( W

: ^- e5 L$ E0 j. \+ i4 O : ^- e5 L$ E0 j. \+ i4 O

银监会数据体现,制止2014年末,贸易银行资源富足率为13.18%,较年初上升0.99个百分点;贷款丧失准备金余额1.96万亿元,拨备覆盖率232.1%。

* f# n1 V: q! `% l

, X1 D9 u9 ?6 {+ E如果将关注类贷款盘算在内,那么该比例将在2014年末跌至66.5%。这意味着,相称于客岁年末总贷款量2.9%的中国银行业贷款丧失准备尚不敷以覆盖不良贷款(占比1.25%)和关注类贷款(占比3.1%)。2 o% v5 G# x3 Y2 l# H* D

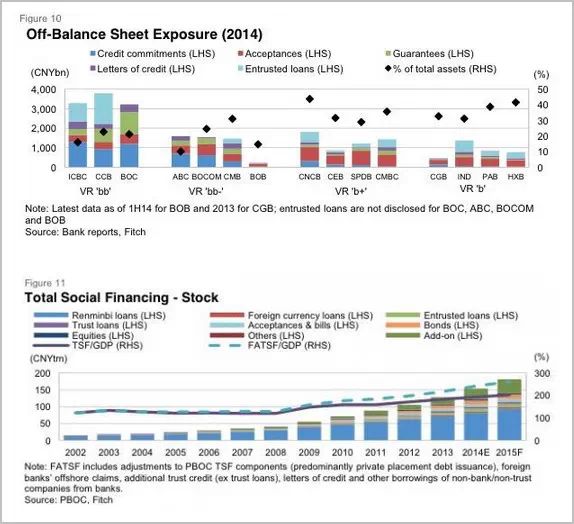

( h! i5 d) u9 _3 x' j4 D+ z但这关系不大,由于坏账呆账资产终极都会被转移至四大AMC,也就是资产管理公司,俗称的“坏账银行”。走非银行金融机构渠道的贷款,以及被作为应收账款的投资,再加上表外融资,快要有40%的信贷风险从表内传统贷款范围内被转移出去,致使官方不良贷款数据在评估不良贷程度时从本质上变得毫偶尔义。

/ p" A9 x2 y/ D/ e7 w; r6 Y, l9 ^# q2 b: R

中国四大坏账银行创建于1999年,从重组前的国开行和四大国有银行方面汲取的坏账总规模高达1.4万亿元。近些年,随着更多银行蒙受着管理不良贷款程度的压力,四大坏账银行处理处罚的不良资产规模不绝增长。

+ z9 I6 o) v: L( a: l# F+ ~1 H7 @, C

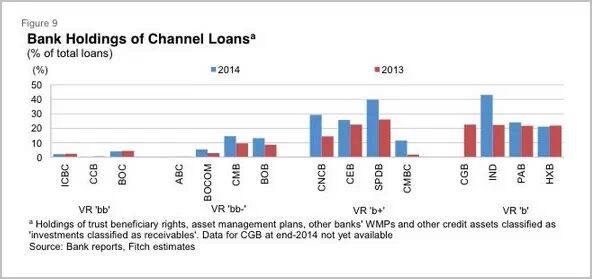

银行与信托、证券公司等非银行金融机构相助,将部门资产从表内挪到表外,这种方式通常被称为“通道业务”。银行大概自己将这些转移贷款会合起来,在这种情况下,乞贷人就是既有的银行客户,非银行金融机构大概资助银行辨认有利可图的贷款时机。这种信贷有些以理财产品的名义出售给投资者,但银行仍不绝以“附回购协议的金融资产(financial assets held under repurchase agreements)”或“应收账款子类投资(investments classified as receivables)”的名义将其留在表内。. |+ C& A4 x: e1 z

" C. T0 ~% H1 a, ^在惠誉覆盖到的贸易银行中,经通道业务处理处罚的非正式贷款和被计入“应收账款子类投资”的贷款金额从2010年的近乎零暴增到2014年年末的4.4万亿元,相称于贷款总量的8%。

% o R4 u% u, T- o : d* W! Q1 i" [$ x : d* W! Q1 i" [$ x

诸如信托贷款、委托贷款、承兑汇票和票据之类的表外融资占官方2014年末社会总融资的18%,较十年前的不到2%大幅增长。在加权均匀根本上,部门银行的表外融资敞口相称于国有贸易银行总资产的15%,中型贸易银行总资产的25%。如果计入委托贷款,这类融资的比例还会更高,只管这一信息并非全部银行都会披露。

, B6 E [4 d% Y# P$ w

# H! Y6 M1 V I2 W! X, P7 `1 x惠誉估计,约有38%的贷款游离在银行传统贷款范围之外。4 `9 Z2 n3 j8 [5 A9 L7 @

* H' _2 G7 i( P9 f6 p尚有一些看点。起首,也是最显着的是,准确评估中国信贷风险是极其困难的。我们所知的是,由于部门贷款被逼迫延期、以“应收账款”等名义经手的通道业务的存在、贷款分类规范应用不划一、以及表外融资大幅增长,真实的不良贷款率很大概远高于官方公布的数字。这意味着在经济增速连续放缓之际,中国的银行将发现他们深陷贫苦,尤其是思量到贷款丧失准备金不敷以覆盖不良贷款和关注类贷款的现实,更不消说尚有38%的贷款并没有走传统贷款渠道。' i7 H$ V8 n6 N' T

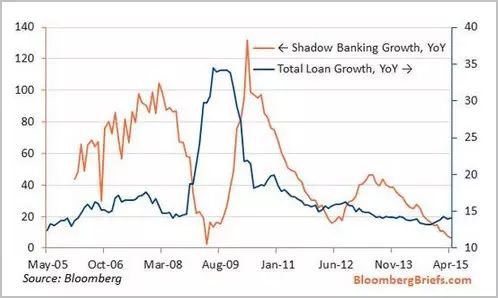

, c D, x' i( Z, i; W1 K; ^具有讽刺意味的是,已经背上高额负债(负债在GDP中的占比高达282%)的中国,近期还在不绝地采取降息降准办法,以积极低沉现实利率并刺激经济。这就是说,中国陷入了须要摆脱影子银行繁荣导致的负面影响和必须保持宽松政策以提振经济的两难局面。

, q; U5 P; K9 [7 u% f; @, F/ j

' G% I; p" c, l% n, e# F# v( ?8 N换句话说,中国在试图去杠杆的同时,却又在重新加杠杆。

3 |& q9 p: G* W& U/ i2 X( j; D% C

中国银行业的一大特点便是,各家银行机构的不良贷款率以及业绩体现都非常相似,只管各家银行的全部制和体系告急性有很大差别,但它们的风险偏好却险些划一。8 o6 E, `3 s7 `9 {

$ G7 n5 I: c* I中国正积极从以贷款和投资为根本的会合管理式的筹划经济变化为斲丧驱动型经济。在这一过程中,政府正推进利率市场化和汇率自由化。而上述不良贷款标题只是很多难啃的标题当中的一个。 |  |手机版|Archiver|

( 桂ICP备12001440号-3 )|网站地图

|手机版|Archiver|

( 桂ICP备12001440号-3 )|网站地图