研究央行的资产负债表,是债券研究员和交易业务员的根本功。央行管帐财务司的工作是极其严谨科学的,为研究钱币政策利用提供了丰富的信息。8月份外汇市场动荡很大,蕴含了丰富的故事,为连合市场状态明确央行的资产负债表的外汇部门,提供了一个难过的入手点。1 h* y- S8 c1 |, P1 M& }+ }

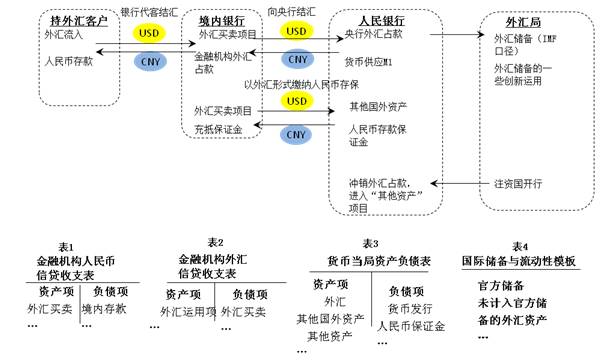

近二十年来,央行发行根资本币的重要方式是外汇占款。当一个美元从境外进入境内时,第一步是在境内银行结汇成人民币。这笔交易业务将记载为银行代客结售汇交易业务,交易业务竣事,金融机构外汇占款余额增长6.4元人民币(以当前汇率)。结汇完成,银行的资产端增长外汇占款,负债段增长人民币存款,是一个钱币流通过程。

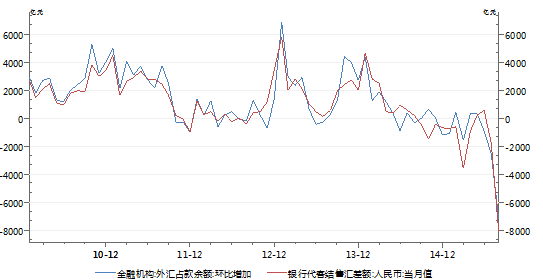

' L R5 u/ V, [+ w5 A3 h+ Q* ]/ u现实中,固然“银行代客结售汇差额”这一流量指标与“金融机构外汇占款余额”这一存量指标的变革总体上划一,但很少符合,缘故原由是有多种。典范的例子比方跨境人民币交易业务,尤其是CNH/CNY套利交易业务,就会造成“银行代客结售汇差额”与“金融机构外汇占款余额”的变革差别等。更丰富的例子和更详细的分析拜见《2014年中国跨境资金运动监测陈诉》中的“专栏2”。因此,我在分析时更喜欢“银行代客结售汇差额”这一流量指标。

N# H' T# B4 l7 Q2 f5 `0 L' T8 Z& V图1 外汇占款变革与银行结售汇差额

$ q' O: Q3 d! \9 d ) c! l- b1 n2 r ) c! l- b1 n2 r

# b) A/ E7 B( p: d c& B* {* a9 N$ ~- ^

$ N7 ~3 Y0 D, }; P2 t o

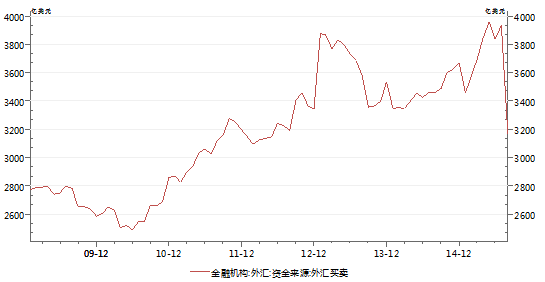

第二步,银行可以选择持汇,或是向央行结汇。如果结汇,这一个美元将形成“钱币当局资产负债表”中的“外汇”部门,即各人熟知的“央行口径外汇占款”。如果持汇,在Balance Sheet上会以持有资本记载“外汇交易”,Income Sheet上由于外汇资产的变革会产生汇兑损益。境内全部金融机构的“外汇交易”项可拜见"金融机构外汇信贷收支表"或"存款类金融机构外汇信贷收支表"的“外汇交易”。必要特殊指出的是,“外汇交易”固然听起来像一个资产概念,但现实上是一个负债项,对应着贸易银活动持汇而付出给客户的人民币。一样寻常可以说“央行口径外汇占款”+“外汇交易”对应的人民币数 = 金融机构外汇占款”。2015年8月,“外汇交易”发生了自2009年有汗青数据以来的最大降幅,从3935.35亿美元降落762亿美元至3173.54亿美元。

/ E9 q* D* ^' `% O. P* d! }图2 金融机构“外汇交易”项变革

1 C2 L* \2 F2 U% @% L) K

- k" ^7 x& x h' {2 z$ o C' X( y4 v1 v+ H

5 Z; {4 |* R" K2 Q% z9 @

“外汇交易”项对应贸易银行的持汇,因此同样也大概受央行利用的影响。《2014年中国跨境资金运动监测陈诉》中的“专栏2”摆列了两种比力少为人知的情况,一是央行与贸易银行之间的钱币交换利用,二是贸易银行以人民币购买外汇并以外汇情势缴存的人民币存款预备金。这两项利用央行有完全的主动权,根据钱币政策必要或是外汇政策必要,可以很机动而且敏捷的调解。现在,业界广泛推测这两项大概在8月份的央行利用中有很大影响。

8 A& }. `. K* I/ Z1 P9 n4 [; U- u

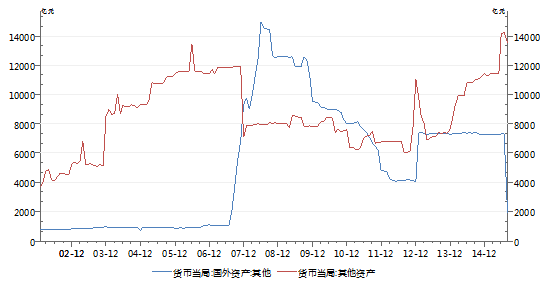

* k1 x! O8 t' F) i第三步,进入央行后,这个美元以结汇资本进入央行“钱币当局资产负债表”。由于是美元,以是会进入“国外资产 ”。如果是结汇情势,则形成外汇储备,对应的人民币数进“外汇占款”,比力简单。但另有一个外汇情势的“其他国外资产”项,独立于“外汇占款”。央行资产负债表中大部门项目我们都已经烂熟于心,唯有几个意味深长的“其他”项目最故意思。) o8 ~8 ?7 t4 b0 |2 S# G

如果形成“其他国外资产”,这意味着央行收走了这个美元,那么肯定向银行付出了相应数量标人民币(由于资产负债表是平的),但是央行又不以为这些人民币是外汇占款。为什么会产生如许的资产?有很多泉源,比方财务部拨钱给央行到香港买个楼之类的。但是这个数字汗青上一度达1.5万亿人民币,又动辄发生数千亿人民币的月度变革,以是钱币政策利用肯定还是重要驱动因素。; ]. V$ C4 J9 \) H

2015年8月,“其他国外资产”从7310.25亿人民币降落5398亿人民币至1912.05亿人民币,根本能和"存款类金融机构外汇信贷收支表"的“外汇交易”那消散的762亿美元对上,更故意思的是如今的余额1912.05亿人民币根本上能和存款类金融机构外币存款最低包管金数量(我能查到的公开资料是2007年年底确定为5%)能对上了。国信证券和招商证券推测那消散的5398亿人民币是从前央行要求贸易银行以外汇缴存的人民币存款包管金,如今央行主动开释了。这个推测好像是最有大概的,由于如许最能表明的通。

& e: F* ?, e, M. W% V贸易银行上缴了外汇情势的包管金,但这不是向央行结汇,因此“外汇交易”项仍然留存着这部门外汇资产。央行收取了外汇情势的包管金,但这部门外汇对央行而言是冲抵人民币情势包管金的,以是推测央行也不以为这是本身向贸易银行购汇,天然也没把这个美元归入外汇占款,而是放到“其他国外资产”。其他情势的利用,比方央行与贸易银行之间的钱币交换,好像也可以依照相应的思绪。

" y6 D% ^, K5 k- c

- n- u; q! W. `* S) {夸大一下,“别的国外资产”,固然是外汇,但必须是未形成外汇占款大概已经做了相应外汇占款冲销的资产,否则存在二次结汇的怀疑。) ^& c! y: C5 s/ [3 L& a7 B( L

固然对“其他国外资产”的形成有各种推测,但我们必要下功夫的不是这些钱怎么来的,而是这些资产的形成会有什么效应。我们留意到央行形成资产的同时一定在负债段产生了等额的人民币钱币供应,而这个过程经济意义上实在与结汇并无差别。因此,我们大可不必关心“其他国外资产”的形成缘故原由,只必要知道,在经济意义上,他与结汇形成外汇储备的那些美元,并无差别。对于8月份“其他国外资产”的大幅变更造成的外汇影响,我们只需知道两点,一是这5398亿人民币对应的外汇资产无外汇储备之名而有外汇储备之实,二是这些无名好汉已经斲丧完毕了。

! t( G( {# M4 j) y但对人民币运动性市场,必要思量的情况要多一些,由于央行的利用大概在总量稳定的情况下影响人民币运动性。仍然偏重分析《2014年中国跨境资金运动监测陈诉》中的“专栏2”摆列的情况。比方外汇情势的人民币存款包管金。由于是冲抵人民币存款包管金,以是相应数量标人民币没有被冻结,而是由运动性较差的境表里汇资产李代桃僵了。以是其效果,既可以维持人民币运动性,有缴准之名而无缴准之实,又能缓解贸易银行外汇资产运动性管理压力或是外汇资产负债匹配压力。如果央行在8月份开释了这部门外汇,则恰恰起到无缴准之名而有缴准之实的效果。$ J# [6 V8 w# J/ @1 H& x5 I, |

图3 央行“其他国外资产”与“其他资产”变革) Y6 B4 ~ Z n9 h

; u" \) ~9 u( l$ I4 j7 K( O* T4 z0 B

( [6 K0 H0 Q, N6 k: W. d第四步是这个美元进入外汇储备后怎么用,尤其是外汇储备的创新运用。外汇储备的创新运用,比方注资国开行和委托贷款等,推测按照IMF的界说是不可以继续被认定为储备的。以是还是应视资产性子,判定归入“国际储备与外币运动性数据模板”的“官方储备资产”还是“其他外币资产”,大概是转入境内实体成为“钱币当局资产负债表”的“其他资产”。

& w4 `0 v2 {/ |, B0 h

; |' Z e( G, x1 H6 N! M3 w一个例子,观察5月份注资国开行和口行,按公开报导是委托贷款资金约450亿美元直接转为股权,而我们正悦目到了“钱币当局资产负债表”的“其他资产”从11457.14亿元上升至14192.58亿元,这意味着450亿美元是在从境外贷款资产转为境内的国开行层面股权。推测央行应该冲销相应外汇占款,把相应的资产从“外汇占款”变更为"别的资产"。痛惜的是“国际储备与外币运动性数据模板”没有5月份的数据,否则就可以推测这450亿美元的科目了。. C) L( |8 a' C$ k3 F

别的一个故意思的例子是从汇金的变革观察“其他资产”。2002年底“钱币当局资产负债表”的“其他资产”出现了大幅上升,这一部门肯定是汇金的股权。2007年底又出现大幅降落,这一步应该是对于中投创建,将汇金纳为子公司,以是汇金资产离开央行的资产负债表,央行得到相应的特殊国债作为交换。

* Z- V+ R+ B' B6 N特殊夸大一下,央行的数据透明度和数据质量在部委中向来数一数二,近期为了人民币进SDR,又有一次很大的改进,接纳IMF要求的SDDS格式,以“国际储备与外币运动性数据模板”陈诉储备。9月尾这个模板更新时,将会有更丰富的内容值得琢磨。4 t! ?. J3 `; ]

用一张图作为总结,图4外汇流转:5 W; H2 K: i! ]: q( s

# g( h5 c7 |1 w; A

6 H. A1 V9 ~/ t: k$ B+ R6 ^/ S- ^* q( D# V/ {! w+ [3 ^' |

对照外汇局公布的外汇流量数字,大抵可以观察出一个图景。在外汇出现大幅流出的时间,央行既开释了外汇储备,又大量开释了从前钱币政策利用形成的“其他国外资产”。后一部门名义上是贸易银行持有的,不是外汇储备,胜似外汇储备。央行直接斲丧的外汇储备,推测对应着总结售汇逆差2745亿元人民币(等值435亿美元)。而挂贸易银行体例,现实上由央行掌控的援军,应该对应着贸易银行结售汇顺差5326亿元人民币(等值844亿美元,与762亿美元的差别推测是贸易银行头寸调解以及资本计价因素)。整个钱币体系斲丧的外汇资金,应该对应银行体系总代客量,即8070亿人民币(等值1280亿美元)。而外汇储备的斲丧量939亿美元,与435亿和1280亿都差了很多,其缘故原由央妈的表明还是很可信的,一是委托贷款提款大概导致一些资金离开外汇储备项,进入“别的外币资产(运动性模板项目)”或是“其他国外资产”项,二是资产代价颠簸。, U. V( W7 l) S4 l

但人民币运动性,固然传统上我们不停用央行资产负债表来刻画,但这次显然所受影响用贸易银行外汇占款降落刻画更正确一些。由于如果按照国信证券和招商证券的推测,央行是通过开释以外汇情势缴纳的人民币存款包管金充实了一部门外汇流出,那么必须有相应数量标人民币资金过来增补人民币存款包管金的缺口。按照此前的分析,这种利用无缴准之名而有缴准之实。以是央行外汇占款降落+重新冻结的人民币运动性(贸易银行“外汇交易”项变革,或是央行“其他国外资产”变革),才是外汇利用而导致整个体系降落的钱币供应量,而这一部门,恰恰是贸易银行外汇占款的降落。5 \- R, ]) q1 t( b# w6 ^0 n' q

再思量所谓“外汇外逃”话题。实在1280亿美元这个数字还是比力乐观的,比我的估计小多了。但是必要指出几点。

: P% j% ~; q7 F1 P! d) O8 I) D0 m {

. i( u7 Z3 G, h/ R$ J& d# d贸易银行的外汇援军都已经斲丧完毕了,接下来的外汇流出会直接体如今外汇储备斲丧以及外汇占款冲销上。

, C, m/ i7 T4 p6 h1 {3 `

; t% |9 f1 p% F/ M! z# O2 R H1 {& V& `4 h1 Y. |

9 k" i! l+ ]6 K, K

计入远期未结算资金。远期的影响比力复杂,银行大概在现货市场对冲远期,尤其是CNH/CNY套利盘形成的境内CNY Forward Leg,因此8月份很多交易业务日CNY交易业务量非常的大,导致我此前对外汇资金斲丧量估计过高。但是银行体系的对冲盘不会影响银行代客售汇量,因此也不影响金融机构外汇占款。而央行的外汇占款,如果银行以Spot方式向央行对冲远期,则央行外汇占款会比金融机构外汇占款降落更多,如果以Forward方式向央行对冲,则对两项外汇占款当期均无影响,但在结算月份将形成相应的“代客售汇量”,进而形成外汇储备斲丧以及外汇占款冲销。8月尾远期Outstanding Amount数字是978亿。- P8 u$ C5 R: U

& T) j' A0 \- Z; t \

: Z' i2 m( |1 ]1 s& S0 N4 B1 W% V$ t; L

央行仍然可以通过Swap,把住民购汇之后形成的贸易银行美元存款借返来,同时投放等额人民币,如许既能减轻储备变现压力,又能维护人民币运动性。贸易银行由于外币运动性管理资本较高,应该也欢迎这个安排。只要美元还在境内,就不消担心储备斲丧。但9月17日外汇局消息发布会表现“跨境资金净流出有所增长。7月份,企业和个人通过银行跨境外汇净流出140亿美元,8月份增长到700多亿美元”。这700多亿美元必须从外汇储备里实打实的付出,是最必要关注的信号。/ h) z2 P& }! j/ v# G

) A5 r& A4 E7 o# ?( L$ G! T5 B# l- K Q, c! J8 { p6 U! s

5 s- p8 y( U' M9 k/ T8 @9 z: p

1280亿+978亿应该就8月份整个体系的资金外流总数了,没有其他隐蔽项。央行是否与贸易银行做了Swap不影响这个总数,只影响央行的美元现金流安排,以是不算私房钱。(完)8 W, |- h& Q: P8 s9 } F& P

|  |手机版|Archiver|

( 桂ICP备12001440号-3 )|网站地图

|手机版|Archiver|

( 桂ICP备12001440号-3 )|网站地图