近期,税务与海关监管呈现出一些新动向,值得每一位跨境卖家关注:

. F/ j4 l t9 s% ]5 E# i. R1、代理出口信息需透明:根据国家税务总局2025年第17号公告,自2025年10月1日起,以代理方式出口的企业,在预缴申报时必须同步报送实际委托方的详细信息。如果未准确报送,相关出口将被视同自营,代理企业可能面临高达25% 的企业所得税率。旨在彻底终结“买单出口”的灰色模式,合规代理与阳光化报关已成为必选项。

! K* W* r1 J& V5 o. o3 j+ x' E% l2、主动披露制度再优化:海关总署发布的194号公告于2025年10月11日正式实施,进一步放宽了涉税违规行为主动披露后不予处罚的时限,从事发之日起6个月延长至1年。这为企业在发现申报错误后,提供了更充足的自我纠正和补救机会,推动企业实现合规的“自我净化”,加强合规建设。

* ^6 T+ [" A1 P: \9 v; p6 C3、数据监控与共享深化:近年来,税务与海关部门正通过“金税四期”和“单一窗口+区块链”等技术,实现出口数据的交叉验证与联动监控。高频出口、零申报、高退税额及频繁进行买单操作的企业,已被列入重点监管范围。

3 @! X6 V/ J1 e* O: ~. [9 q5 F: V5 f& ?6 ~, x* ?

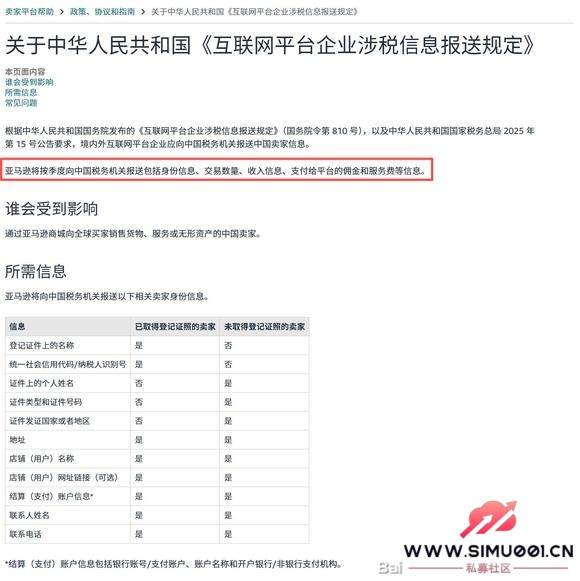

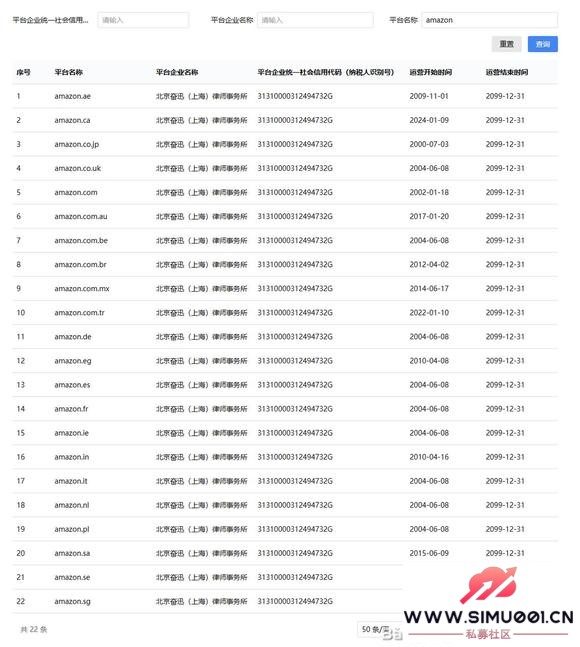

. `! l3 f/ x3 R9 U- S此外,根据《互联网平台企业涉税信息报送规定》及《2025年第15号公告》,国内外电商平台需在10月向中国税务机关报送卖家涉税信息。SHEIN、速卖通等各大跨境电商平台已响应政策规定,近期,亚马逊也发布通知将按要求报送涉税信息,并于2025年10月31日前进行首次季度信息报送,范围涵盖2025年第三季度(7月至9月)期间,且已有22个站点完成涉税申报备案。0 [& x, _) F0 X( g0 j- |8 w& s( P! n

1 C. M8 `. y- N- N

, Z' ]" e+ T# G2 R/ L, I" o' D国家对平台企业税收监管持续加码,在新的监管环境下,以往一些常见的操作模式,其风险正被急剧放大:" J7 L" D* L- E% i4 A

“买单出口”风险加剧:购买他人报关单申报退税,涉嫌骗取出口退税罪。监管数据闭环正使得这类行为无处遁形。, P b7 F% L7 K7 m* {3 q" T8 D

“数据不一致”引发关注:报关单、增值税发票、收汇凭证等单证信息不匹配,即“三单不一致”,极易触发税务稽查。例如,平台销售收入与税务申报数据存在较大差异,就可能面临补缴税款和滞纳金的风险。

/ |* Y# j ~/ x! u$ @$ N* M8 t3 i政策理解与执行偏差:政策动态调整,企业若未能及时准确理解并执行,容易出现错误,引来后续核查。" h- Z2 P' ^, g

跨赋正是直击这一核心痛点,不再满足于简单的工具优化,而是通过AI大模型的深度集成,帮助卖家构建合规基石,其核心能力体现在:8 x5 `$ f3 p ]% \' ?

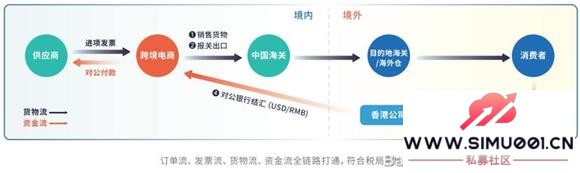

全链路数据贯通,确保“四流合一”

6 v/ u% b( ]3 y' J跨赋系统打通企业出海全链路,实现“订单流-发票流-货物流-资金流”四流合一的底层数据贯通。这从数据源头为合规申报提供了保障,有效规避因数据孤岛和信息不一致导致的风险。. {( _3 l, X8 g

" ]+ J* M$ V% @+ b3 x* n

+ e! P4 {) o4 U1 p' [! b

+ e! P4 {) o4 U1 p' [! b

AI智能单证审核,前置风险预警

& I4 ?4 a9 F+ E1 O0 B跨赋系统能在申报前对退税单证进行自动化校验,不仅检查信息的完整性,更能基于商品编码和贸易方式等,智能识别归类错误、单证不匹配等常见风险点。这相当于在提交前完成一轮严格的内部审计,将问题化解于申报之前,从而显著提升退税通过率。

! c+ I- V# s6 P+ Z" c4 @: U) z动态政策适配,保障持续合规+ M! U) L( S5 \$ u6 m

跨赋系统设有专业团队负责跟踪全国各地的海关与税务政策更新,并及时将变化转化为系统内的校验规则与逻辑。这帮助企业确保申报行为始终与监管要求同步,避免因信息滞后导致合规风险。/ g) Y( s: j# R: B4 I* R

跨境电商出口全链路合规不再是单一环节的挑战,而是贯穿交易、物流、通关、资金、税务的体系化工程。合规是跨境电商的基础,企业则需要系统化解决方案,而跨赋作为行业首个AI深度融合的跨境电商财税合规系统,为您提供AI出口退税、AI账务处理、AI风险监控、AI纳税申报、AI单证管理等一站式全托管服务,助力您在全球化经营中行稳致远。 |  |手机版|Archiver|

( 桂ICP备12001440号-3 )|网站地图

|手机版|Archiver|

( 桂ICP备12001440号-3 )|网站地图