|

泉源:海通证券 姜超) K1 z) |: g+ P% s

& F& `. _! X& y: M3 X3 [) h. R

海通证券姜超向导的宏观研究团队在最新的研报中指出,已往20年我国住民产业增值的重要泉源——存款、房地产均已日薄西山,存款搬家、资管强大、理财崛起成为新的趋势。未来金融资产将成为住民产业增值的主战场,对金融资产的需求将连续膨胀,股债双牛有望恒久连续。

0 \2 u- o" U8 }0 L: K: m存款搬家、资管强大、理财崛起

% o3 Y2 Q+ D1 B% P1.1 总存款初次降落,存量存款搬家 8 H9 I3 c, a( V' E% F

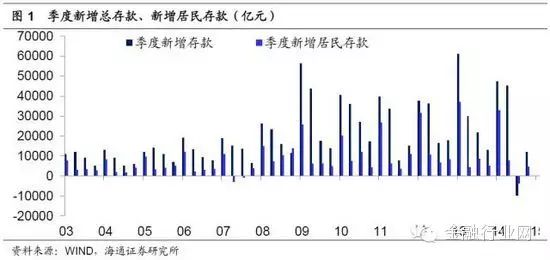

14 年3 季度,金融机构新增存款出现了近10 年来的初次降落,而从前在07 年仅出现过住民存款的净降落,这标志着利率市场化进入到新的阶段,对存量存款的夺取已经开始。

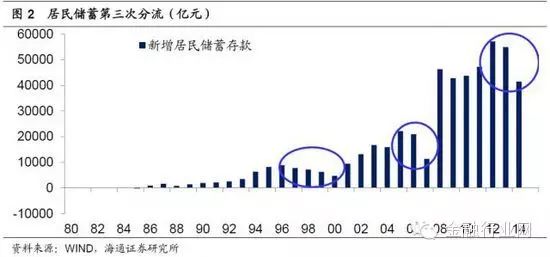

8 b4 i1 E l( ]* g- b0 K" j 从住民储备角度看,在汗青上曾经出现过3 次分流,最早一次是97 年到2000 年,第二次是在06、07 年,而13 年以来出现了第三次分流的趋势,而在14 年这一趋势愈发的显着,新增住民存款仅4 万亿,已经低于已往6 年的最低值。

% }- F5 H. ]' f: i& _7 X3 q) @ 1.2 公募规模新高,货基突飞猛进 9 P; o) @; n& M ~$ L

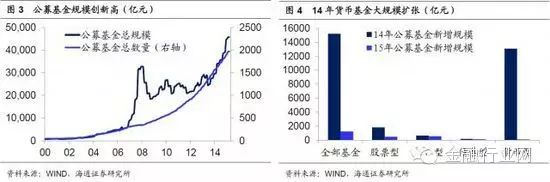

从基金角度观察,14 年公募基金规模创出汗青新高,靠近4.5 万亿,当年新增1.5万亿,此中重要的增量来自于货币基金,14 年货基新增规模到达1.3 万亿,如今货基已经占据了公募基金的半壁江山。

' R! T- X! e) l- ? 1.3 保险稳步扩张,养老需求主导

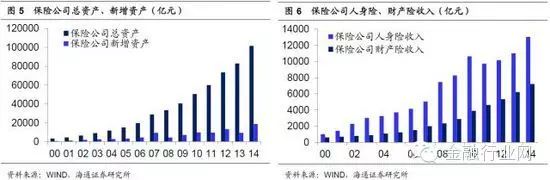

" T+ y6 }3 ^, }* @) C从保险角度观察,其规模同样创出汗青新高,初次凌驾10 万亿,当年新增资产约2万亿。从收入布局来看,人身险是重要的收入泉源,反映与养老保障相干的需求增长。

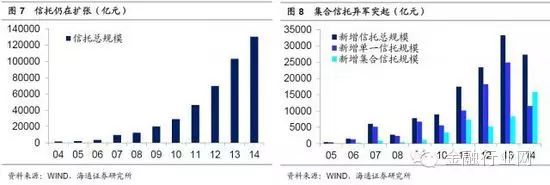

; G0 N; |6 s; }+ I& P, }6 U 1.4 信托仍在扩张,聚集信托鼓起

7 n9 c3 v% X7 n: E; h+ q% n) T信托在已往几年异军突起,成为金融行业管理资产规模仅次于银行的机构。而与大众印象差别的是,14 年的信托规模扩张虽有放缓,但并未停滞。当年新增信托规模也靠近3万亿。固然从存量看单一信托代表的通道业务照旧主体,但从增量看14 年聚集信托规模已经很凌驾了单一信托,反映了自主管理资产规模的增长。 % A# g! B. E: P9 D

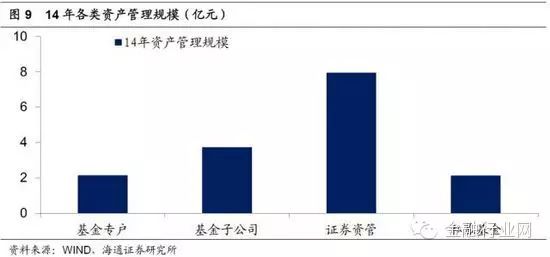

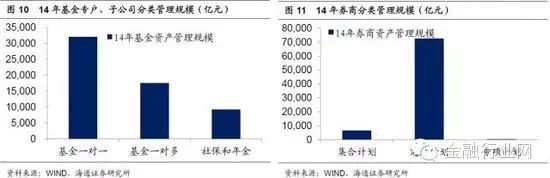

1.5 资产管理霸道生长,通道业务照旧主体 2 z) [- ]) ]! w3 U( j! n1 S, h

而在14 年,我们观察到各类资产管理子行业都在发展强大,霸道生长。根据证监会最新的观察数据,基金专户规模到达2.15 万亿,基金子公司规模3.74 万亿,证券公司资产管理规模7.95 万亿,私募基金规模2.13 万亿。 $ B6 L- C, x, U1 c$ d+ t& Z+ o

从基金专户、子公司角度观察,我们发现一对一是绝对主体,占比凌驾50%。而从券商角度观察,定向操持则是绝对主体,占比凌驾90%。而无论基金一对一照旧券商定向操持,都代表了为银行服务的通道业务。

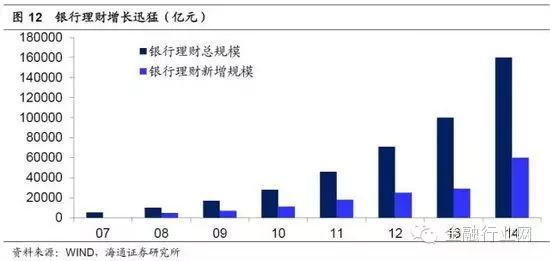

' _ t ?& y h e& ?- B p 1.6 银行理财崛起 # I! E! F$ ]0 Z" n0 z/ K

由此可见,从资产管理行业观察,固然各类资产管理在发达发展,但是增长最快的照旧通道业务,而这就不得不提及银行理财。而银行理财也是客岁发展最快的资产管理业务,官方数据表现14 年末银行理财规模约16 万亿,整年增长约6 万亿。 ) l4 i% L0 E' B/ n8 I* D! L0 B

高收益被清除,大类资产轮涨 . d0 Q% Z7 _3 ?4 u2 F( Y0 c% g

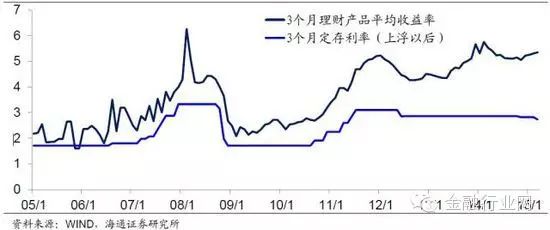

2.1 银行理财高收益率

8 C' G% B- K1 j# w+ `) z6 V( `银行理财核心竞争力在于其超高预期收益率,即便在降息之后,股份制银行3 个月理财预期收益率依然高达5.3%,远高于同限期2.8%左右的存款利率和4%左右的货币基金收益率。其预期收益率险些100%兑现,对住民而言与存款险些无异,因而其对存款的替换也是趋势性的。 ; j; ^9 g1 U1 P

图13 理产业品预期年收益率与存款利率比力(%) ; L2 ^. L }* ^- f4 d C

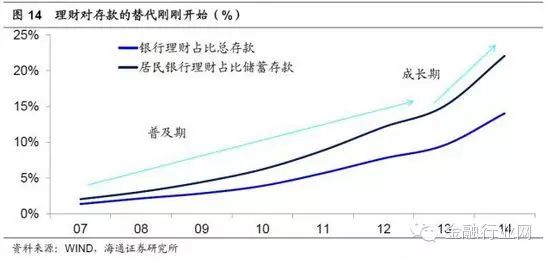

2.2 理财替换存款进入加快期 * _! t* U- `* i7 Y. G* B

我们可以把理财看做是一种新的存款,其对传统存款的替换遵照产物生命周期理论。在13 年从前,理财和存款的比例在10%以下,理产业品发展处于遍及期。而13 年末,银行理财规模到达10 万亿,占100 万亿存款的比例到达10%,从14 年开始银行理财的发展进入加快期,而移动互联网app 的发展也加快了银行理财的遍及。未来只有当理财和存款的比值到达50%以上才会进入成熟期,而如今理财和总存款的比例为15%,住民理财和住民储备的比值为20%,无论哪个角度都存在巨大的替换空间。即便思量到理财存在5 万元的门槛,但住民储备中5 万元以下的存款占比仅为20%,因而理财对存款的替换照旧局势所趋。

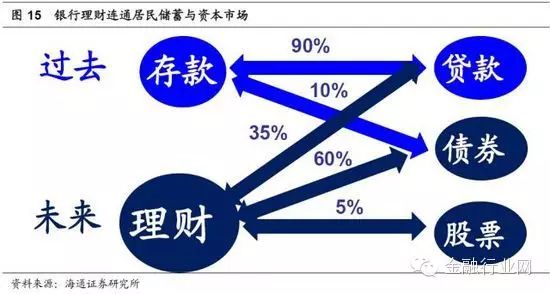

+ }& g" K' ?2 c% V! e. W1 X 2.3 理财连通储备与资源市场

" Q$ H) _7 P# _' @银行理财的崛起也是中国式利率市场化的标志。在国外大多直接放开存款利率上限,但会导致银行大量倒闭。中国的利率市场化对存款利率始终有管制和掩护,采取的是放开理财这一增量存款的利率,因而同时也放开了其投资范围。 - s! O4 m7 a/ w" [" s

已往存款为王的期间,银行表内资金的90%左右投向贷款,剩余10%左右买债券,和股市完全绝缘。但在银行理财为王的期间,著名的8 号文只规定理财配臵非标资产比重不能凌驾35%,反过来意味着其65%以上的资金都必须配臵在尺度化资产,包罗股市和债市,因而银行理财买通了住民储备和股市,其对债市的配臵比例也远高于存款为王的期间。 . ?* j. M! w6 `) B" T7 k

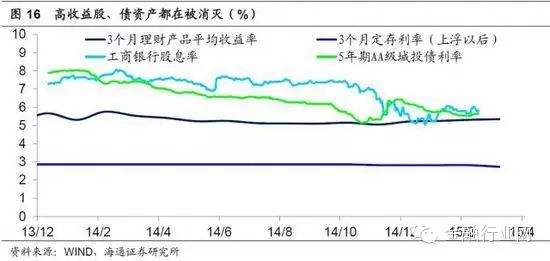

2.4 高收益资产被清除 9 v' a1 R5 T }$ |& {+ U" N

假定银行理财保持14 年一样每年6 万亿左右的增长规模,按照30%配臵非标、60%配臵债券、10%配臵股票的比例,每年新增的债券需求至少在3.6 万亿,股票投资需求约莫6000 亿。而当前每年净新增企业债券发行仅在3 万亿左右,股票发行不到5000 亿,这意味着高收益资产的严峻不敷。

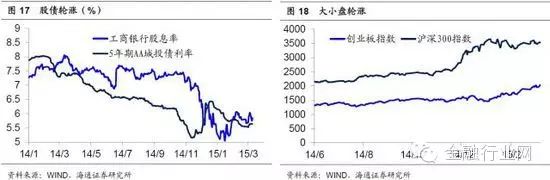

0 T$ z Q) @. K% U! q( f. i: H% f由于理财可以在股债之间机动切换,其客户资金资本在5%左右,再思量其管理费用,须要配臵收益率在6%以上的资产。而在客岁年初,以工活动代表的蓝筹股息率以及以5年期AA 级城投债为代表的债券收益率都在8%左右,颠末这一轮股债大牛市之后,根本上这两类资产的分红收益率都降到了6%左右,和5%左右的理财资本根本相称。

2 c) _: x: s6 e7 Y 2.5 大类资产轮涨

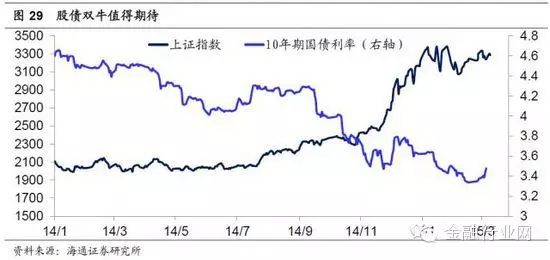

9 A1 E7 `& u' Q( C- {+ A" @由于增量资金的不绝进入,因而我们观察到14 年以来大类资产出现了轮涨:起首是在债券和股票类资产之间的轮涨。14 年前11 个月债券暴涨,5 年期AA 城投债利率从8%降至5%,而当时以工活动代表蓝筹股息率高达7.5%,因而存在着极大的补涨动力。而厥后的两个月之内其股价暴涨了50%,股息率从7.5%降至5%。其次是资产内部的轮涨,好比股市在客岁11、12 月大盘蓝筹暴涨,到了本年以来创业板接力大涨。而债市在客岁以来也不绝出现从高收益到高品级债券之间的轮涨。 ( G. y+ t/ x! ^, t% s& _& S

2.6 打新短期打击,难改恒久趋势

9 e @, {, x$ x( M$ M5 x6 v从短期看,由于IPO 打新收益率高达10%左右居高不下,使得银行理财扩张短期放缓,影响到了理财收益率的降落速率和进度。但如今超高打新收益率难以连续,从恒久看只要理财收益率高于存款利率的3%,其扩张就不会制止。因而从利率市场化角度看,随着理财对存款的清除,全部分红收益率在3%以上的资产都具备投资代价。

* |9 r4 S: s# A2 F# B

全民理财期间,金融资产为王

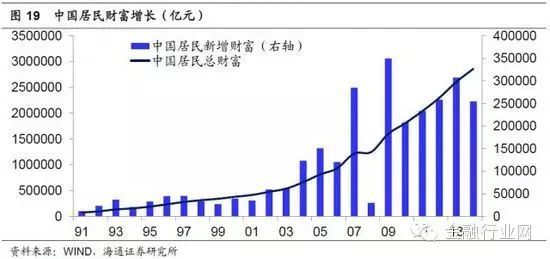

. l/ w1 c [0 x" H3.1 住民产业稳步增长

0 n6 ~/ Q6 u' D' f而从中国住民产业增长角度观察,已往10 年产业稳步增长,每年新增产业都在20-30万亿之间,如今住民总产业已经靠近300 万亿。 8 I+ Z# z8 E6 g; I' |' D

3.2 资产设置多元化

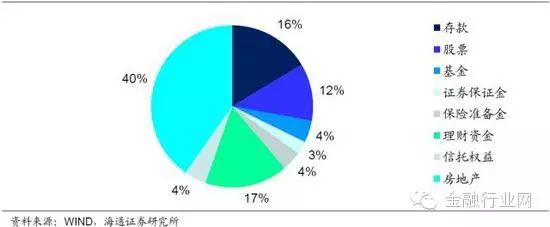

7 z. P" ^' L' x: P; e6 q' M3 W相较于90年署理财靠存钱、00年以后靠房产,14年产业设置更加多元化: 4 O/ T+ w2 f. R5 H/ \! q

我们统计14年住民新增产业的40%来自于房地产、17%来自于银行理财、16%来自于存款,12%来自于股票,其他还包罗信托、基金、保险等,这意味着住民产业设置多元化的期间已经到临,对金融资产的需求正在急剧上升。

" f- l% h; u0 U' u图23 14 年住民新增产业构成(%) / h' |$ D4 a9 j4 {1 H; B

背后缘故原由

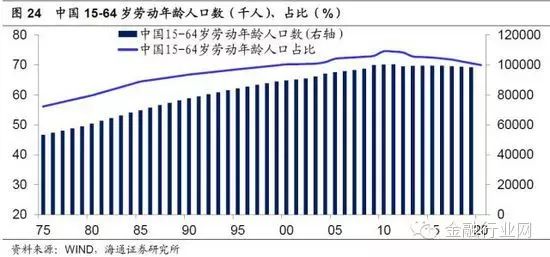

0 y- V/ W' }+ ?- O# A4.1 中国生齿红利拐点

) @9 A) P! u$ A- }* d我们以为,导致当前住民产业配臵出现拐点的一个紧张缘故原由是中国生齿布局的变革,从11 年以来中国15-64 岁劳动年龄生齿的总数和占比都出现了降落,因而对利率和房地产走势都产生了深远的影响。

! v6 _2 a2 L+ x 4.2 劳力镌汰工资上升、资源过剩利率降落

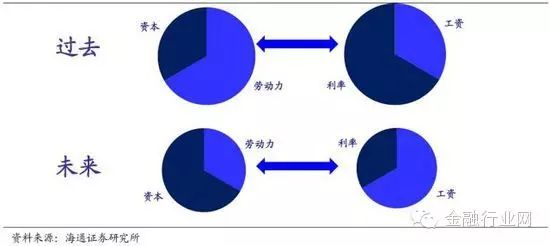

! W3 R# [1 _ P) E我们可以从要素天禀角度表明为什么劳动力镌汰会带来利率降落:已往劳动力充裕,因而劳动力工资自制;反过来资源稀缺,因而要素分配也向资源倾斜,表现为利率居高不下。而未来随着资源的过剩、劳动力的稀缺,要素分配肯定向劳动力倾斜,而资源的相对回报率将趋于降落。 % N$ [! m2 W3 r' h

图25 中国经济要素与分配变革

4 ^+ W5 U) h _5 \( b& f1 H 4.3 生齿老龄化:零利率是恒久趋势

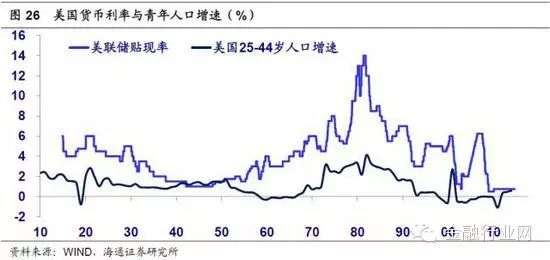

) o Q4 v- O- J6 I7 w美联储创建于1914年,观察美联储官方基准利率走势,我们发现已往的100年可以大抵分为3个周期,每隔30年左右变更一次方向。而这一官方利率走势与美国25-44岁青年生齿增速的走势高度划一。这意味着从恒久来看生齿布局变革是影响利率走势的最关键因素,随着生齿红利拐点的出现,零利率是恒久趋势,和央行的政策取向无关。 $ V: r4 e) ?8 k, j* c7 M

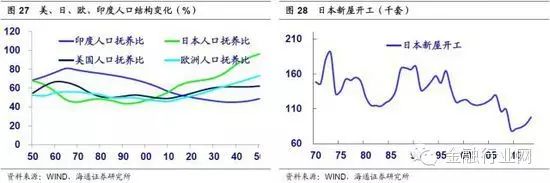

4.4 生齿布局、地产周期与利率程度

/ q2 _8 `0 }# h( ]4 S5 O/ [! J而生齿布局和地产周期也有紧张关联,由于地产的刚需重要会合在年轻生齿,因而随着生齿红利期的竣事,全部发达国家的地产市场都相继出现拐点。此中日本最早老龄化,地产泡沫最早幻灭,第一个进入零利率。而美国、欧洲在2010年前后先后步入老龄化,也步入零利率期间。

r3 x. _7 O4 f

金融资产为王、股债双牛可期

~" @8 d6 ~8 V a: p) A$ e因此,对中国而言,我们以为随着生齿红利的竣事,房地产大拐点已经出现,零利率将是恒久趋势,而已往20年住民产业增值泉源的存款、房地产均已日薄西山,而这也意味着未来金融资产将成为住民产业增值的主力战场,对金融资产的需求将连续膨胀,客岁开始的股债双牛恒久仍值得等候。

" B P b) x* w

|  |手机版|Archiver|

( 桂ICP备12001440号-3 )|网站地图

|手机版|Archiver|

( 桂ICP备12001440号-3 )|网站地图