知乎提问:年收入 15 万元左右的年轻人怎样理财?$ L7 t1 H+ w" l- {

答主:知乎@alex 答:

0 ?4 ]7 P$ m- m7 u我也来凑个热闹,从两个角度回复这个标题:- J) z o4 r* B8 e( \! T

1、定性、定量分析我们到底该如那边理自我发展和投资理财的关系;: J; C! q+ W( z7 ~

2、题主已经非常明白的在问具体该怎样理财,以是我会具体的直接回复这个标题。

7 ~4 T8 U$ t- n$ }0 R% a( G6 o" ?

在正式开始回复题现在,先来看一个小故事:岂非我只值100万?4 |# |& ^0 y, Z# e% @' H

张积极和李小资同年出生在中国南边一个小镇,两人从小就是同班同砚。, A$ c( \7 M$ k. B8 Z

张积极学习不绝很良好,本领也很强。在天下某百强大学毕业后,找到了一份年薪 10 万元的工作,且每年保持 10% 的增速,但是他完全不会理财;李小资不好勤学习,高中没上完就辍学了,没有找到工作,但是平常喜好研究投资,积累了一些履历和方法。在张积极毕业的时间,从父母那边得到了 100 万资金后开始了投资理财,第一年赚到了 10 万元,以后也可以保持年收益率 10%。 当张积极相识到李小资的情况后,顿时很忧郁:岂非我苦学这么多年,末了自己的产出代价就和 100 万资金一样?岂非我只值 100 万?生命是无价的,但是一个人的劳动才华是有代价的。对于多数人来说,自己可以用于投资赢利的资笔曝要是两种:人力资源和资金资源。& x$ @, ]( Z% h9 K3 @2 k0 y

人力资源投资:% u7 X/ @9 w6 k) _2 H5 d+ i# Y% I

- L3 s+ C, X0 L; ^4 R社会生产谋划活动须要各种生产要素,生产要素包罗 劳动力、地盘、资源、企业家 四种。这就相应形成了劳动力市场、资源市场、地盘市场等生意业务市场。薪酬,就是劳动力市场给一个人力资源的定价,是对人力资源的代价评估。而对于劳动力自己来说,薪酬就是自己的人力资源投资收益程度。人力资源定价的高低,一方面看其劳动技能高低,另一方面看其把握的劳动技能的供需关系。要想得到人力资源的高定价,就得提升劳动力的技能程度。1 e c4 L* A/ w0 c: `: x5 Y

人们开始担当恒久的校园教诲,从幼儿园开始读书学习到大学时间长达 19 年(一个人的工作才 30 多年),毕业后还加入各类辅导班、看书学习,都是为了提升自己在劳动力市场的竞争力。可以说,险些每个人都为自身人力资源的增值倾注了巨大的精力和财力,目的(不是唯一目的 )就是为了未来在劳动力市场“找份好工作”(卖个好价格)。

# z, i* H/ B$ ], ? [3 |' s4 n l资金资源投资:. R' ~$ Q/ u7 _8 @7 O: E

9 C; S p0 {* \0 C Q1 K

我们投入人力资源所得到的薪资报酬,不会完全消耗完,而是会有肯定的结余。同时也大概由于父母赠与而得到肯定量的资金。结余的资金以肯定情势投资出去,就属于资金资源的投资了。

. c ^8 @0 C4 o资源的投资和人力资源的投资相比,更“唯利是图”——人力资源在寻求符合的代价时,还会思量薪酬以外的因素:好比老板是不是对自己富足关心和恭敬,同事之间关系是否融洽。( o' ]; n% v3 N5 N' F; E

而资金资源险些是完全趋利避害的:只乐意到收益率高、风险低的地方去。资金资源的投资要想得到高回报,最大的对头是风险。: F" u3 R3 e+ K/ N7 j# k$ i* T; o

要想收益高、风险低,须要把握投资的知识、方法和本领,才有大概在有效控制风险的条件下获取只管高的收益率。

8 ?0 \7 d, U3 c4 t9 |5 A那么,一个年轻人要想实现财务自由、得到更高品种的生存,到底该告急依靠自身本领、技能的提升,从而使人力资源得到高回报呢,还是提升自己的投资理财技能得到投资的高回报呢?

# }: G9 {2 N3 o) Z这就回到了开头我们小故事里的标题:张积极这个劳动力打磨了 20 年,末了产出代价和 100 万资金一样?张积极人力资源代价 = 100 万元这个等式创建吗?

+ Q* s5 X( X; c1 k7 a我们暂不回复这个标题,我们先将张积极的情况复杂化,做进一步的情形假设:6 i# b- w6 ^7 j, r

1、张积极第一年收入 10 万元,付出 7 万元;2、张积极年收入增长率 10%,付出增长率 5%;3、张积极年投资收益率 10%;4、张积极白手发迹,初始资产为零。. v& k1 _% D+ ]& Y

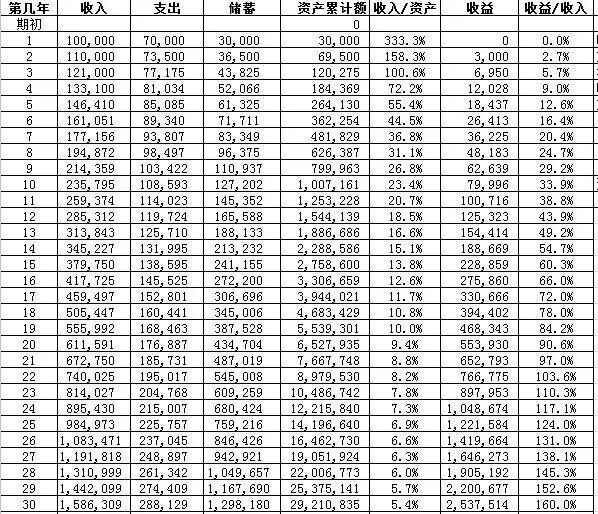

由这些假设,我们可以得到张积极工作 30 年来的资产累计厘革情况表如下: 表 1:个人生存仿真表$ u1 ]' Y# o! r) u! @ ` 表 1:个人生存仿真表$ u1 ]' Y# o! r) u! @ `

分析:

. b* U" s1 ]( T1、收益=上期资产累计额 * 投资收益率.比方:第三年末收益=第二年末的资产累计额 69500 乘以投资收益率 10%=6950 元;8 J2 N- t9 L- m/ N

2、资产累计额=上期资产累计额 * 投资收益率 + 本期储备额,比方第三年末资产累计额为 120275 元,是便是 69500*(1+10%)+43825=120275。

5 e" `' Q0 d0 |1 j" V6 E上表中,最值得关注的指标是末了一列“收益 / 收入”,代表资金投资收益和人力资源投入收益的比值,可以发现:0 t2 ]& ^5 k8 y6 X$ W

从第 7 年末开始,收益 / 收入比到达 20% 以上,而在第 14 年,这一比例上升到 50% 以上。; M e3 z; v$ u* d. v* v8 T0 X

如果我们把 30 年全部工资收入按照 10% 折现,把全部理财收入按照 10% 折现,则两者的现值分别为 273 万元、188 万元(折现的意思可以明白为未来的全部资金按照本日的这个时间点来看是值多少钱,货币存在时间代价),收益 / 收入 = 69%。这意味着:3 [! \, {& O3 L' [# K8 z6 \

在张积极的 30 年工作生存当中,他的人力资源每创造 1 元收入的同时,从均匀角度来看,他通过将储备资金投资(年化收益率 10%) 的方式额外创造了 0.69 元的投资收益,使自己的总收益提升了 69%。

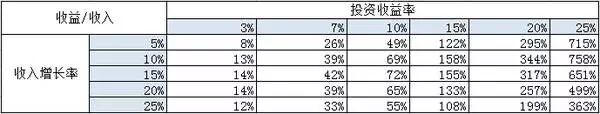

3 X2 q! R* Q4 R& |让我们以一张表格直观反映张积极的资产积累对人力资源增值、投资收益率提升两个变量的敏感性: 表 2:收益 / 收入比例对收入增长率和投资收益率的敏感性分析 表 2:收益 / 收入比例对收入增长率和投资收益率的敏感性分析

) a8 W8 x$ k1 K* j1 V* I- a从表中可以看出:

/ {. f: d1 k" g" x1、当投资收益率处在较低的 3% 程度时,投资收益相比工作收入比例很低,不高出 15% 的比例;

" w& G+ d7 {& I2、当投资收益率到达 7% 的时间,投资收益相比工作收入的比例将到达 30%-40% 左右的程度;4 m N1 H4 C; Z+ M2 F" {3 @

3、当投资收益率到达 15% 时,投资收益要比工作收入扮演更告急的脚色,其收益将到达工作收入的约 1-1.5 倍左右。

C0 i: Z5 Z) k5 G4、我们固定收入增长率稳定,当投资收益率提升时,投资收益贡献的比例会越来越高。3 ]$ f) w3 }7 B; |( }+ e

5、收入增长率的厘革对于收益 / 收入的比例影响相对较小,而投资收益率的厘革对收益 / 收入的比例影响较大;. m7 o; T1 r( {. V3 Z" @. o

6、当投资收益率固定,收入增长率的提升并不一定导致收益 / 收入的进步;当收入增长率固定,投资收益率的提升确定会导致收益 / 收入的进步,且提升作用非常显着;

* \" V0 y' ` M# h该表格告急体现资金收益、人力资源收益这两者对个人产业积累的贡献度巨细对比,并不是两者厘革对总产业厘革的影响。毫无疑问,收入增长率、投资收益率和个人产业积累都是正干系。以是,该表格给我们的最告急启示应该是:

% _# I$ q3 Z: o1 j5 ^1、当投资收益率高于 7% 时,投资收益将在个人产业累积中扮演一个较为告急的脚色,和工资收入的比例到达 30%-40% 的程度;

' `. Z( e! I/ \2、当投资收益率高于 14% 时,收益 / 收入 > 1, 投资收益率相比工作收入对产业积累的贡献度将更高。

5 F8 Z- Z" _! i/ e* P u我们再来看一下个人资产对于收入增长率的敏感性(假设初始年薪 10 万元、工资增速 10%,折现利率 10%):

: S5 h7 y8 |5 |6 i. I& ]表 3:个人收入增长率对个人资产现值的影响+ c- }% c. M; C2 ], h9 \

(注:单元:万元。此表格中总现值是每年收入的总现值,并未思量付出)3 m, t& P( S, a* o

从一开始增幅达 5% 时资产增幅不敷翻倍,到厥后增幅 5% 时资产翻两倍可以看出,个人资产对于个人收入增速有非常强的敏感性,且出现显着的递增。

. X9 r% x/ s4 G联合表二和表三,我们可以得出以下结论:

" q5 W1 k- ^3 T( \( p! Y) ^3 N1、个人收入增长对于个人产业的促进呈显着的递增,对于初始状态为“无产阶级”的劳动者来说,人力资源收入是第一位的、主要的,是获取个人资金投资收益的条件和根本;

9 F: z* ^6 \2 W5 T2、资金投资收益对于个人产业的积累有较为显着的提升,尤其是当投资收益率高出 14% 时,投资收益以致高出人力资源收入。上面我们例举的这个张积极,现实上就是许多人生存缩影:他们的运气,肯定程度上是被这个表格里的几个数据界说了的:工资增速、投资收益率、工资出发点金额、付出金额、付出增速、初始资产金额。而这此中,初始资金额是较为客观的因素,告急是“拼爹” ;主观因素中最告急的要数工资增速、投资收益率。

& c, m0 p3 u! w1 A( I7 W显然,人力资源的产出要增长须要提升人力资源的技能,而投资收益率要提升则须要提升投资理财的知识、方法和技能。

9 n8 h/ c& d% b( S5 y- u人的时间和精力是有限的,我们是把钱用于购买理财培训课程,还是去加入 MBA 课程学习提升管理本领?是花每周的时间去看工作方法、人际来往的书,还是去看投资理财的书?' E5 [; {" L" Y

要偏重发展哪个,怎样分配我们有限的时间和资源去发展这两方面的技能,我们一方面要看两个范畴增值潜力提升的空间巨细,另一方面要看提升的大概性巨细。

5 I# z1 I5 a) X) p好比张积极,如果他把大多数时间投入到提升自己的理财本领,但是他是患得患失、夷由不决的性格有点也不适当做投资理财,因此理财方面的技能提升速率慢、幅度很有限,那么他的精力分配显然是不符合的,还不如将自己的精力用于提升自己的人力资源。' }3 _0 K* D5 T& ~/ T9 a* u

而李小资,智商一样平常,本领平平,如果花大量的时间去看书学习、提升自己本领,壹泵η找个 2000-3000 的工作,却延误了投资理财这种对于他来说相对要更轻易把握的技能,那么也是得不偿失的。' P1 f; J8 k, x7 @

在现实中,多数人(以门生、年轻人为主)会选择将精力用于发展自己的人力资源增值本领,而较少用于学习理财技能。究其缘故原由,我们以为告急是以下几方面:

& C' b p' y+ e9 q& @; q# J% l1、人力资源增值的范围宽泛,易上手。看本书、听场讲座、加入一场培训都是自我进步,从小就在学习和发展,拥有十几年履历。而投资理财却很抽象,且显得生疏,险些无任何履历,不易上手。' S9 F2 }( y6 T, v+ h+ F

2、许多人以为投资理财收益有限,且是有钱人才可以玩的,自己才几万块不值得关注,还不如将精力专注于自我的提升,如许以后人力资源才可以得到高回报。

' Y# w" L; L* u7 J3 [% d. v3 U9 K7 m但是,在我看来各人对于个人发展和提升理财技能的关系熟悉及处理惩罚方式均存在不公道性。. G! L( d6 c4 x ^$ O: j

起首,个人发展和学习理财技能并非是两者只能选其一,而是可以有主有次并行不悖。对于年轻人尤其是门生来说,自我发展肯定是要摆在第一位的,但是这不妨碍分配部门时间用于造就理财技能;

# f9 h8 |3 A5 H, x# k第二,理财不应等有了许多钱才开始,而是应该未雨绸缪,在刚开始工作的时间就要开始学习和实践,以致可以提早到大学时就做部门的实行。

% o2 D% J2 m) C' l为什么学理财要赶早呢? 这是由于学习理财,实在不是一朝一夕的事变,而是须要一个较为恒久的实践和履历总结的过程。, U+ v* x5 }2 _. w8 A% O* R( o/ ?

由于刚开始的时间投入的资金也少,纵然亏钱亏损也有限,且这个阶段学习动力、本领都强,乐意各种实行和总结履历;而如果等有钱了,谁人时间一个人的抗妨害本领要差许多,如果开头不顺,通常轻易陷入悲观,今后不再乐意实行一些风险范例的投资,只去做极其守旧的理财方式。

1 A9 J& _5 B# u/ y f而且,当一个人已经积累较多资产时,通常也正处在奇迹的繁忙期,通常没有多少时间学习理财技能,当时间就大概简化管理自己的理财,好比就选择存款国债等不费脑筋的理财方式,从而错过高收益的投资时机。$ L; u! f- _3 [$ W& t

第三,学习理财的目的并非就是要成为理财高手,而是具备理财的根本判断本领。成为理财高手并不是件轻易的事变,不适相助为多数人的目的寻求。/ I8 f! H/ a" b1 y5 p3 k

但是,我们以为学习一些根本的理财知识和方法还是有须要的,将理财收益率从 3% 的存款程度提升到 10% 左右,并不须要太浩劫度。& }/ T" S' S P9 U/ y

更告急的是,和人力资源投资差别,理财现实上是可以“借力发力”的,即可以“站在巨人的肩膀上”:人力资源投资,通常须要自己切身到场工作,难以让别人代为完成。. I8 ^+ X7 O l

但是投资却不一样,金融行业中的资产管理机构,就是专门为给老百姓提供理财服务而存在的。

- k- o/ b: c" i1 P. p M& g3 H1 V好比基金公司,发行许多基金产物,老百姓只需每年付出 2% 左右的管理费,就可以借助专业的基金司理的专业本领间接投资股票市场、债券市场,这比自己直接到场股票市场省去了许多时间和精力。* j& j9 T( }" X" ]9 H6 P' m1 B3 [

你还可以咨询专业的投资顾问,让投资顾问资助自己从纷繁复杂的金融市场中筛选出符合的金融产物。$ s1 t: a2 ~- q% u: Y" y

但是纵然是想依靠他人专业投资的方法,也须要自身具备肯定的根本的知识和技能,否则怎么知道哪些是好的基金产物呢?+ ?0 v& ^ g+ V0 n; T- J2 q

你要找一个专业的投资顾问帮你选,但是你连根本的理财根本知识都不知道,你又怎么知道哪个投资顾问专业而靠谱呢?以是,根本的理财知识和方法是须要的,同时学习的难度也不大。

$ L' P, o2 s9 i' A8 ]( X7 ~$ }" F投入有限受益却很大,固然值得去做。

0 @6 C, j! P# {3 c说完理财的须要性,再说说自我发展标题。

9 U W& M) S2 h, d8 e0 j固然许多人反复说个人发展才怎样告急,但是我还是要告诉各人一个暴虐的现实:除了知识可以相对轻易的不绝增长外,许多人现实上很难在非知识层面有较大突破,年事越大这一点越显着。( S6 @3 [/ H9 L1 c0 {/ z

一个人的学习力,现实上告急取决于这个人头脑的开放性、包容性,以及是否谦善勤学。

- o% N- V: z& t8 t8 k在大学的时间,一个人的可塑性还很强,头脑的开放性也较强还可以学许多东西,各人还能不绝感受到自我的进步,但是毕业后,各人会渐渐感受到现实的“无力感”。/ ? u$ ~7 M- g& D: [0 d

在工作大概三年左右的时间,许多人会感受到自己职业生存的“天花板”,好像都看到了自己大抵能到达什么高度。, Q* E+ M- O' N

可以说,这不是幻觉,而是真实的存在。多数的运气,无可避不的是要成为分母,成为那平常的一份子。这本就是社会的现实:多数产业资源在把握在少数人手里,多数人把握着少数的产业资源。

( X# j$ o% v7 _. F o# g# r鼓吹空想,各人都爱听,但是现实上只有少少数人才会真正的和空想靠近,多数人终极会发现现实的暴虐,须要为了财务的窘迫而奔忙,为了一套房子、构建一个小家庭而不绝积极,从工作和理财两个角度积极。

$ m* P; ` l- {以是,多数人在大学毕业的那一刻,他的本领增速以及开始渐渐减速,开始渐渐靠近天花板。面临这种局面,实在不须要沮丧。8 @2 a% X+ W$ Y/ K. t( y' X

我们能做的,是把能做到的做好。况且,幸福从来和产业多少没有绝对的关系,幸福更多是一种心态和获取方法的把握。# ?. W, Z& U* U3 d

归结起来,我们还是应该去做能做的事变,不要不知道自己到底可以做什么却像无头苍蝇一样恣意的被四周的一些噪音所影响。( A1 A. j, Y4 S, M& N

说完人力资源投资、资金资源的投资的关系,我们进入正题:

, f( K1 n% `+ ]( g' M6 |* K收入 15 万元的年轻人,该怎么理财?1、每月结余发起接纳基金定投的方式。! b! w' @1 ]( B) M

当前市场配景下,发起优先思量定投股票型基金、混淆型基金,但是如果特殊在意风险,发起设置混淆型、债券型以致部门货币型基金;

+ i% [( u* c' L6 \4 A2、在市场团体相对乐观的条件下,现在手头资金发起设置偏股型资产,一些过往业绩良好且稳固的股票型基金、混淆型基金,守旧投资者发起债券型和部门混淆型基金;

! F6 h) m% q$ C1 v3、P2P 可以适当设置一部门,优先思量大股东气力强的网贷平台;9 y& B9 C% C! r- G

4、打新基金可以作为守旧型仓位的设置方向,同时有望得到较高收益;: e3 j$ A: P4 k" ]7 n' U% k

5、设置部门货币基金,用于满意活动性需求。" i9 \! b' D$ G% g) m8 Q5 ?

大抵如许,具体还须要更具体的信息才有办法回复,好比投资限期、活动性要求和渴望收益率、可遭受的风险程度等。( B% A; v5 B/ X/ Z, V

不外还是那句老话,投资有风险。 |

|手机版|Archiver|

( 桂ICP备12001440号-3 )|网站地图

|手机版|Archiver|

( 桂ICP备12001440号-3 )|网站地图