1万亿地方政府债务置换迈出了中国重塑国家资产负债表的关键一步。重塑中国国家资产负债表是步入新常态须要化解的主要标题。

$ u" y' ~* K0 |% M a9 l5 ~8 t+ t& c% l ?( X! }7 m/ F a6 y

去杠杆去产能历程推进迟钝,融资利率居高不下,刚性兑付孰难突破等诸多困局,正是国家资产负债表错配扭曲的病态,也是中国进入长债务周期下半场的表现。假如不能同步共同资产负债表的修复,货币放水与财政刺激的药方都无益于从根本上改善上述症状。

5 Y9 V- T) f5 [. e4 ?5 U$ p0 z" ?9 V. c4 R. @1 m5 R

当前中国国家资产负债表的净资产仍在中高速积累期。标题会合在非金融企业部门的资产负债表状态堪忧上,但住民是社会净资产的重要持有者,政府净资产不敷以背书。这是区别于次贷危急前发达国家资产负债表的重要上风,因此中国无需走上大规模QE的蹊径。

3 q& l6 r5 Z% c g% J2 h7 d5 Q% W' i8 e. D& _2 y/ H

中国宏观政策应起首回归到资产负债表的整肃上来。而重点应该在于,资产负债高度失配的非金融企业债务的出表,以及近来本年杠杆率飙升的地方政府债务的出表。金融市场扩容是重整国家资产负债表的最有用方式。

5 \' ^0 P) j# E

2 s" z7 r6 E2 |, [我们以为,公道的风险和债务分担框架应当是:中央和地方政府有限债务并表,答应局部违约;使用金融市场开展资产和负债的证券化,推动债务出表;明确中央和地方政府的资产负债表边界,改善央地管理布局;稳固房地产市场,防止住民资产负债表恶化,并引导住民资产多元化设置,分享金融市场扩容的收益;货币政策应保持略宽松,以便利高债务本钱向低债务本钱的转换,财政政策应更多以减税托底,实质也是进一步将企业杠杆率向中央政府转移。

* e8 @! C, Q' q* b4 f7 Q! O5 |+ X) C6 c( t3 ?) Y7 _

一、中国步入长债务周期下半场

" K4 x. A4 {5 K0 c3 v经济周期本质上也是债务周期。短周期重要表现为企业部门资产负债表变革,长周期重要表现为企业、政府、住民三部门的资产负债表的相对变革。住民、企业和政府资产负债表的扩张和紧缩,决定了短债务周期(也即库存周期)和长债务周期。 F; Y" H- l( l' `' J% k( u

K9 @6 S# y, P& f" c8 i, s' X

作为中介的金融部门具有内在的不稳固性,其资产负债表颠簸通常会放大周期的振幅,政府的资产负债表则通常为了对冲债务周期颠簸做逆周期的收放。/ H, K [! J; q- ` Q* A3 P

4 p- ~$ y# ~$ N v+ i; t

由于政策应对上的差别,区分短债务周期和长债务周期非常须要。与短债务周期中的阑珊差别,长债务周期中的经济下行,是由于债务增长快于收入及货币的增长,货币政策不敷以改正债务带来的不平衡。长债务周期下改正失衡必须以重塑国家资产负债表为出发点。2 A& t1 Y9 U; k+ T4 g

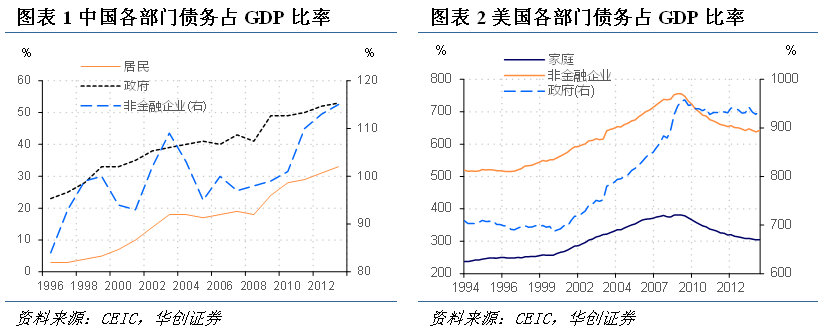

9 s0 L1 r) D' @; Z2 D- o( h/ [9 G从中国的债务/GDP来看,2008年地方政府和国有企业资产负债表急速膨胀之后,经济自我修复的去杠杆已经开启。但由于收入增速低于债务本息增速,杠杆率仍在进一步被动提拔。这也是去杠杆初期较为范例的特性。但由于中央政府、地方政府、国有企业资产负债表边界不清楚,通常去杠杆中陪伴的违约和企业倒闭等,会以更加匿伏的方式藏匿在金融机构的资产负债表中。这也导致了对中小企业信贷挤出,以及利率维持高位等扭曲征象。0 A! m% E, F( D3 ]" s

! p! E+ k7 g8 @' M% K" n二、重塑国家资产负债表是走出长债务周期的必经之路

+ I( L. Y3 \; B8 f3 }3 b: |权衡或猜测经济探底复苏的力度,关键是看资源丧失罗致的机制和服从。宏观政策的本质在于,构建经济风险在差别部门资产负债表之间的转移机制,在经济谷底阶段寻求债务分担框架。美欧日债务分担框架的差别,导致了其复苏历程的差别。8 `3 o+ {7 K* u) t( c5 e! y9 `8 v

0 `5 C5 P: h4 a* H8 c- A1 b) d0 j$ k

7 ~5 P3 V9 g/ d$ R* S 7 ~5 P3 V9 g/ d$ R* S

- Y V/ ~/ l) W: b3 i& `

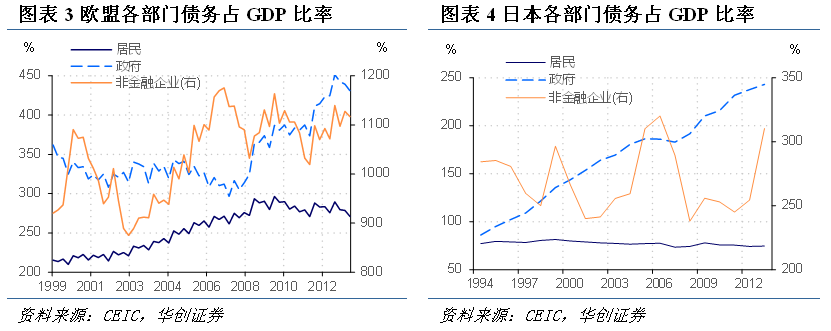

美欧消耗“寅吃牟粮”,住民资产负债表严峻失衡,并终极促发危急。危急后住民低落消耗,修复资产负债布局。金融机构资产负债表受到感染,光荣扩伸开始紧缩。美国吹大央行和政府资产负债表,对冲住民和金融部门的紧缩,杠杆程度安稳转移,率先走出经济逆境。

) A; q8 Z9 }- `0 p

4 R) [ F- Q. v# s欧洲则由于主权国家之间的政治博弈,政府部门扩表迟缓,欧央行宽松受限。除了应对步调上的差别,西欧复苏的差别步性还源于,美国国家资产负债表的资产方质量团体上优于欧洲。美元作为更具上风的储备货币,在环球范围内实现了债务分担。8 ^. x; Z# w$ D1 I" r. q, ~

0 N4 j p7 W, P% N0 k8 u+ o日本怎样从一个净资产为正的国家陷入资产负债表阑珊呢?除了其资产方生齿老龄化的缘故原由外,关键缘故原由是企业部门资产负债表修复迟钝,深度伤及金融机构资产负债表。而金融机构的光荣紧缩对各部门资产负债表形成了螺旋向下的负反馈,特殊是中小企业长期陷入融资逆境。政府回避企业部门资产负债表的重塑,试图以时间换空间,告急于短期货币和财政工具,但不啻于饮鸩止渴,政策空间已越来越局促。

7 E* }, O5 P% Q( n- _' G G/ O% C' l9 ^4 x; t* r

/ F) e; k* E; L0 }. s9 S ]' m, r! ^

+ T3 W, N; t+ M! W( [2 ?三、金融市场扩容是重整国家资产负债表的最有用方式

% ^) B) @! _# A& z5 U- ~0 X. ]6 f传统意义上,去杠杆重要依靠:镌汰消耗、债务重组、财产重新分配及债务货币化。镌汰消耗和债务重组会导致通货紧缩,而债务货币化则大概会引起通货膨胀。如今环球通货紧缩风险加大,正是源自去杠杆化过程带来的经济减速。

: g+ \6 w% o% S% X4 y# V1 S. Z( j+ [! y" H- N+ L

私家部门资产负债表的修复迟钝而痛楚,中央银行难以通过低落利率等传统货币政策工具来有用应对。央行注向金融体系中的巨额运动性,更多地涌向了抗通胀资产,而未能有用进入实体经济。; Q( K# _7 X1 ~/ Q6 T8 Z, _

: A [( s$ l5 a$ g7 l+ H/ M% \3 O随着政府管理技能的进化和金融市场的发展,罗致资源丧失的方式已从简朴的债务重组和债务货币化,发展为政府过手缓释,以及金融市场化与市场体量扩充。! m! a- E* V2 B W$ x2 [2 {/ k

' C) |/ g, u! Q3 @0 e3 {美国QE是一个乐成范例。政府过手缓释(美联储扩表),伴之以金融体系大范围接续和分担债务是一种阵痛最小的方案,特殊是作为开放经济体还可使用美元国际储备货币的上风。

! e( I9 c8 U0 u' N5 t( d; P3 I7 ~( N9 Z

$ X: j- X9 g8 l; p# @; h对于正在履历债务周期磨练的中国来说,经过金融市场重塑资产负债表尚有管理层面的紧张意义。一旦存量债务进入更为透明买卖业务的证券化市场,债务人、金融机构和持有人之间的博弈,以及哪怕是局部违约的预期,无疑都会硬化地方政府束缚,夯实国企管理布局。

- S' N4 v) ]8 E2 Y: Q6 Q8 |# E d) q( D8 \3 r

如许,就会从源头上克制金融机构向准政府光荣严峻错配的倾向,使得金融机构资产负债表的修复不致陷入“一而再,再而衰”的逆境。特殊地,这对于明确中央和地方政府间的财政关系至关紧张,地方新增债务会日益受到金融市场的束缚,否则中央政府将始终处在“债务考核—被迫并表—地方政府债务再扩张”怪圈中。

( o L$ h) K( A! A

! |2 Z5 R! C. ~6 y' ?四、谁来埋单是重整国家资产负债表的焦点

7 r, r& Y8 j. L$ a: f8 N& q思量到中国如今处在债务长周期的下半场,当前宏观调控的任务应当是是营造有利于修复资产负债表的情况。

8 i/ D6 t' V; q! c, B

! S/ u! C9 f4 s. [9 G* @中国近来的一次资产负债表重塑是上世纪90年代末。中央政府通过行政、法律等强力本事,推动政府和企业去产能,消化90年代初的错误投资,并全面清算银行的资产负债表。中央政府成为债务的终极买单人。加之入世后环球化红利拉动商业部门加杠杆,房地产市场化历程中住民部门也开始渐渐加杠杆。内部杠杆的有用转移,以及有利的外部条件资助中国较快地走出了债务周期。

# I+ r, ^1 `' O- \! b- i7 a; a6 ?7 [: c! p' ~8 I

中国当前国家资产负债表的净资产仍在中高速积累期。此中,标题会合在非金融企业部门的资产负债表状态堪忧上,而住民是社会净资产的重要持有者,政府净资产亦足以背书。

9 R9 i% n5 V" W. c, {( x# p$ k# g! E) c v( b% V/ a6 l5 B( X: H

这是区别于次贷危急前发达国家资产负债表的重要上风,因此中国无需走上大规模QE的蹊径。对中国来说,宏观政策应起首回归到资产负债表的整肃上来。重点应该在于,资产负债高度失配的非金融企业债务的出表,以及近来本年杠杆率飙升的地方政府债务的出表。8 Q% ?1 S5 x0 k' j+ R

1 z6 h! o, ?, T& R( i9 }5 d

在此过程中,货币政策和财政政策应同步予以共同,特殊是要借助金融市场气力在更大范围内促进债务出表,如许才可有用缓解资产负债表重塑带来的阵痛,比如地方政府主导投资急速紧缩带来的经济下行压力。我们以为,较为有用的风险和债务的分担框架应当是:/ ^: U' g' i# i* M5 q' l2 I+ R

9 d% e/ b; O8 g. O2 f! H1.进一步理清中央与地方政府资产负债表的边界(即财权事权的分配)。不宜再采取上世纪90年代末中央政府全面接办地方债务的方式。中央对地方政府应实验有限并表,限定于负有直接归还责任的焦点债务,明确兜底的边界,答应边沿债务局部违约。这对于冲破刚性兑付,低落无风险利率程度,进步金融资源设置服从非常关键。6 k0 u& j! j! o& M1 O& K

& W8 y$ g' M3 D* k5 n; ]8 f2.答应企业部门以停业退出的方式予以有用出清。与上世纪90年代差别,中国社会的安全网已根本构筑,企业部门资产负债表调解的影响可控,加之如今就业市场总体稳固,经济对就业的滞后影响并未表现,应答应更为市场化的方式停业出清。% D0 ?0 v0 [; v* K/ R, R" J

. {- [6 F7 k0 H, E3.金融市场是借助市场化气力重整资产负债表的焦点。前期快速膨胀的地方政府边沿债务以及国有企业债务,可通过资产证券化(PPP、国企改革)、债务证券化在金融市场上举行广泛分担,以致可以进一步扩充金融市场体量,加快资源市场项目开放等实如今环球范围的债务分担。& m7 z4 \, L3 T

9 I# j" [9 T% ?# T, G9 a% O! }

以往中央政府全面埋单的方式是粗放批发,风险-收益曲线是不完备,很难以市场化方式处置惩罚。如今可将前期中央政府批发的债务,按照风险-收益的特性“切块”零售(ABS)。云云构建更为完备的风险-收益曲线,也有利于造就差别范例的机构投资者。同时,债券市场限期布局的拉长,也会有助于收益率曲线的完满,为货币政策由数目调控向代价调控的转型创造条件。% o/ T/ `9 h) d( D. M$ |

% \" D" L% A. T- ^4.房地产调控政策应尽快回归常态化,低落改善型需求的买卖业务本钱。同时,引导住民资产多元化设置,推动养老金入市,加入并分享金融市场扩容的收益。

1 ?% D! J, C$ \. Y8 w: J

6 i1 d/ t, X4 m z* d5.货币政策应保持略宽松,以实现高债务本钱向低债务本钱的转换。否则会进一步推升杠杆率程度,这与当前央行维持中性略偏紧的运动性情况,以形成某种程度上的“倒逼”去杠杆理念是有收支的。因此,须要从更宽广的平滑债务打击的视角予以重新审视。( [0 B; h: a! k$ R; D4 R

+ o7 @' e7 {0 D至于财政政策的托底共同方面,相比大规模基建扩张对私家投资的挤出,减税的结果应该更为有用。而减税实质上也是进一步将企业杠杆率向中央政府转移。 |

|手机版|Archiver|

( 桂ICP备12001440号-3 )|网站地图

|手机版|Archiver|

( 桂ICP备12001440号-3 )|网站地图