犹如弗里德曼所说,每一轮通货膨胀的焦点因素都是钱币因素。放到资源市场上,我们同样可以以为,任何一轮估值泡沫的鼓起,其背后的焦点因素都是钱币。自然而然,我们想问:这些一级市场的热钱都是从那里来的?( [9 P* O ~+ m; |

一2015年下半年资源市场将进入深冬

. b ^. \% \3 s( z% _0 ^

- ~: E% J) N5 f- D$ }" L二级市场是一级市场泡沫的焦点动力源,其联动效应显着。7 g5 K- Y- ^8 {+ b3 w* j; }

) V2 A& _& q+ R8 ?) B( y& k- E1 @

1.1 8月风向已变2 M# D- H+ I" e" e4 l* _7 S

1 |4 {- e& r5 Y" J* l9 D6 z2015年7月,美团预计E轮融资10亿美金、估值150亿美元。然而在两个月之内,美团一连两次下调估值,现在估值下调为100亿美元左右;同时,在本年3月女性购物分享及导购社区蘑菇街的D轮融资中,原来操持融资3亿美元,估值20亿美元,但在五个月后估值降为16亿美元,闻名私募股权投资公司凯雷团体已不再加入投资会商。

' S" i; b5 S! Y4 n$ ^& I

- X- Z; u, g8 i& [4 n我们近期也经常听到投资圈里来自较小机构的朋侪提及,在市场风向厘革之前,很多他们较看好的项目,由于追逐该项目的机构太多,创业者非常强势,乃至会提一些太过的要求。但近期市场风向转冷,这类创业者也一改昔日咄咄逼人的姿态,自动放下身段,重新开始跟这些原来他们看不上的机构接洽,盼望可以或许以上一轮同样的估值融资。

. K+ [/ k, t( t) t+ h& R* R% ^! E8 R# ~: T+ B

- n+ i8 c: b9 P* v深圳的一家初创汽车补缀APP“修养”案例具有代表性,由于盼望3000万人民币的投入,“修养”在本年1月拒绝了一份300万人民币的风险投资,而到了8月尾,全部风谋利构都拒绝对其投资,以致“修养”被迫关闭其服务。9月11日,北京的考拉班车由于融资困难克制运营,移交滴滴巴士接受,上线运营仅半年时间。' |8 G, P; O! ^( g( \ b

8 a* M" b( _3 P& b4 [随着2015年8月A股地动,以及在美上市的中国概念股团体褪色,从投资机构到创业公司,资金的链条在收紧。很多创业者惊呼“竭尽所能地筹集齐备你能拿到的资金,由于市场正在变化风向。”1 I7 u4 X3 L4 i

9 |! M z$ y3 L4 f5 t) ^6 b3 r) M% X( o( u

1.2 隆冬之前发生了什么?9 F4 l. L+ q4 _% e; L9 B$ v

8 v5 F+ a7 j7 B) |8 W3 G2 F" R

在分析隆冬的成因之前,我们有须要分析一下隆冬之前市场为什么会过热,泡沫之以是会破,肯定是有人把它吹得过大。

n3 o! t `$ W8 `6 A% i3 j1 F0 C `. c: S- u' |+ Y* e

2 A1 X6 j: W& a# n. P6 e5 x! X1.2.1、隆冬之前是盛夏

; p+ N- Q& ]% x( S; @0 U7 t4 N! {! B4 n: C, H

几年前,一家科技企业上市后才大概步入“十亿美金俱乐部”,但如今浩繁非上市科技企业已经到达了这一量级,乃至一些着名公司通过VC的融资就已经到达或高出十亿美金的估值,十亿乃至百亿美金的收购也经常见诸报端。

, n# E- e3 E9 {: O$ Y" c- \6 e& s1 _# f: b

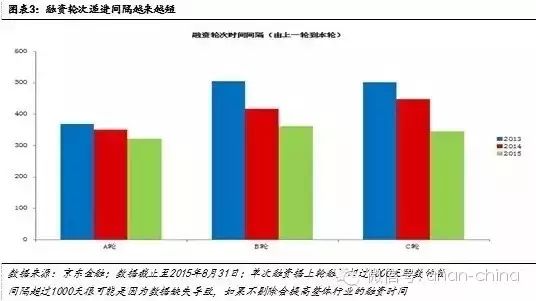

! y# S7 a9 I! {8 T3 L& s$ n别的,早期的天使、A轮阶段,创业公司估值也大幅提拔,2014年全部投资机构都在疯狂抢项目,之前不太常见的几万万乃至上亿美金的融资开始变得常见,创业项目每轮融资之间的时间差也灵敏紧缩,乃至上一轮刚竣事就涨价几倍,再接着开始下轮新融资的情况也变得“公道”且频仍起来。多位资深投资人曾指出,从2014年到2015年中,创业项目的估值飙升一层层传导,最早是C轮贵,厥后是B轮贵,再厥后A轮也开始贵了。

4 R4 f9 n: c% l& a. V4 e

- U6 A# s) }; `1 f, _4 \

1 s+ G+ z" g5 c) s3 I7 S4 g& \/ H/ R8 _

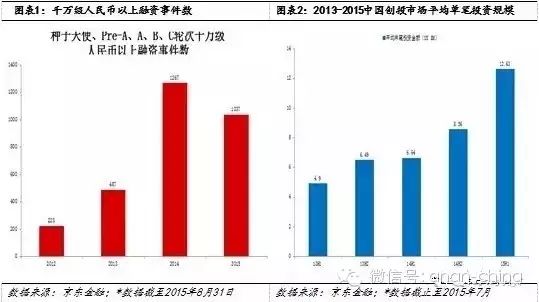

由图表1可以看出,2015年上半年一级市场股权投资仍旧极其活泼,固然只统计到8月尾,但万万级人民币以上的融资变乱很快就要追平2014年整年的数目,可见本年一级市场的投资金额将逾越积年同期;别的,从单个项目的均匀融资额、各轮次之间的时间差来看,都足以分析这个市场的火爆程度;直观来说,没有哪一年能比本年上半年更能突出一级市场的繁荣近况,孵化器总是爆满,咖啡厅里挤满了创业者和投资人,企业从不缺钱。

* |' I* H7 J' _# D

, q; X4 x6 n ~1.2.2、一级市场热钱的泉源与归宿

1 F; Q6 \- V; V8 Y$ D" Z8 g: R* z: o2 p) M# C& j

犹如弗里德曼所说,每一轮通货膨胀的焦点因素都是钱币因素。放到资源市场上,我们同样可以以为,任何一轮估值泡沫的鼓起,其背后的焦点因素都是钱币。自然而然,我们想问:这些一级市场的热钱都是从那里来的?9 a. @2 g3 [7 @& X1 y" v

4 F$ @! I7 J1 ?/ B$ n" j, x

以2014年9月为界,我们统计了并购、风险型、发展型等财产基金的召募情况,将具有上市公司配景的基金提取出来。数据表现,2014年9月之前,上市公司加入财产基金的动机还不强,统共只有33支,占比仅3.9%。但是随着2014年下半年二级市场的上涨,上市公司纷纷加入财产基金,以至于在2014年9月~2015年9月(18日)一年中到达215支,占全部新创建的财产基金58.9%,而且在7月份到达顶峰,当月新增33支,是2014年9月从前好几年的量。但在股灾开始后的8月,具有上市公司配景的新增财产基金立刻降温,仅有13支。而克制9月19日,更是仅新增3支基金。由此可以推断,在此轮暴涨中,二级市场极大地影响了一级市场融资额。

1 j' h7 O/ W4 Y* q* \% {7 T& N

4 `# C8 N/ H; C. O" y$ w7 P8 M' {& J

+ ]* s" T; Y& }: U5 N为什么上市公司这么热衷于发起并购基金?我们分析如下:为共同各干系方对股价的诉求,上市公司也非常热衷于资源运作,通过给自己搭配各种题材,从而炒高股价(在牛市的配景下,某上市公司一旦有并购预期,股价每每是扶摇直上的);但上市公司如果直接加入收购项目,一样寻常必要证监会审批,中心的流程极其复杂。因此,近两年来鼓起了财产并购基金:即由上市公司作为LP出一部分资金,委托私募机构举行管理,同时再公开召募一部分资金,创建财产并购基金,去收购干系的非上市项目,然后比及符合的机会,装入到上市公司中。

( L6 I' @# F- L3 c2 ^1 i! M9 q6 [$ @2 @3 _5 l% w' p; F) f

从另一角度来看,对于一级市场投资机构来说,终极的退出渠道只有IPO与并购。在2014年7月到2015年7月期间,上市公司定向增发募资额大幅上升,而且与投资案例数干系性非常高。着实,终极接盘这些项目的资金还是源于上市公司,而上市公司的资金泉源于公开或非公开的增发。以是,从上市公司定增(我们筛选出融资收购其他资产、项目融资、配套融资、团体公司团体上市等项目)数额中,可以看出定增募资金额上涨的时间段,也就是一级市场投资最火的时间,以是我们从另一个角度证实了二级市场是一级市场的焦点动力源,而且一级市场大量项目的终极归宿就是被并购。8 n2 v' Z, Q. o' q9 L

. H5 m) ^2 _ t6 i# V' A+ Y$ Q9 @2 k1 O9 Z

通过以上分析,我们可以得出如下结论:此轮泡沫中,除了当局鼓励因素外,二级市场为一级市场提供了紧张助推力,其联动效应显着。 |  |手机版|Archiver|

( 桂ICP备12001440号-3 )|网站地图

|手机版|Archiver|

( 桂ICP备12001440号-3 )|网站地图