作者:民生证券研究院固定收益组负责人 李奇霖

! y1 ^) y$ p' c上证指数与企业红利脱钩但却与融资买入额大幅正相干。固然低无风险利率和“稳增长”+“防风险”政策基调下的强风险偏好推动股市上涨的逻辑无法证伪,但离开于自由现金流创造的市场上涨终究是一场大胆者的游戏。1 Y7 N0 Y T- g6 M

; j/ I& n/ q9 O% L8 O3 Q% W核心观点:

" J3 L; K1 I8 |2 [$ _. ^从储备钱币增速和超储率来看,如今的宽松步伐和降准更像是对冲外汇占款减量的步伐。运动性供给端无法表明为什么银行体系运动性为何云云宽松。9 }) [: K( ]) U* Q. z& }/ y. q) o

假如银行体系的运动性宽松不是供给引起的,那么肯定应该是由需求端所致,也就是所谓的“阑珊式宽松”征象:实体不存在一个加杠杆主体,运动性淤积于金融体系,无法作用于实体经济。然而,这个结论也不能令人佩服,人民币信贷和社融余额的拐点均产生于本年5月,假如没有一个名誉载体来推动这些信贷,金融数据是不大概企稳的。+ h: j9 _6 R# c2 I* R/ S

那么,标题出在哪儿?

/ d, R7 P! ?8 M$ E* b3 K曾经的总需求扩张的源动力(房地产、基建)如今均在通过借新还旧置换已往的高资本融资,而非新增投资。终端需求不强,制造业企业此时更不大概在此时扩大再生产,如今社会融资规模的扩张更大概是由于债务置换:乞贷归还原有债务的本金和利钱。; u c) E- o- L( z/ z3 }- D

若金融数据扩张源于企业扩大生产,用这笔贷款付给了它的上游企业,银行都会在资产端上增长了一笔信贷资产,在负债端上增长了一笔存款,而且必要同样的同业拆借融资维系资产负债规模。若金融数据扩张源于企业借新还旧,一个银行的贷款新增会镌汰另一个银行的信贷资产,债务置换、借新还旧对同业融资需求的影响远弱于实体资产新增的情况,这也就表明确两个征象:1)资产荒与金融底共存;2)银行体系运动性宽松与超储降落和金融底共存。+ n8 L; e/ g$ @; ^

股票市场的表现更依靠于运动性驱动,泉源于曾经运动于实体上鄙俚各财产链资金“脱实向虚”,而且在低利率情况下进入股市。固然低无风险利率和“稳增长”+“防风险”政策基调下的强风险偏好推动股市上涨的逻辑无法证伪,但离开于自由现金流创造的市场上涨大概终究是一场大胆者的游戏。

8 P$ K' l+ u F( i- S8 A陈诉正文:

/ T" h" b b; W- I$ b2 S市场运动性泛滥,银行间7天质押回购利率在外汇占款紧缩配景下竟然下行,但证据表现,央行钱币宽松的量至多只能算是对冲外汇占款。于是有分析从融资需求端入手,以为是“阑珊式宽松”导致运动性堆积于银行间,但央行公布的金融数据却又表现了另一番情况:社融的拐点产生于本年5月,假如加回地方债置换的部门5月见底的拐点更加明显。0 I9 k4 O5 q; p9 F* k

这产生了一个让人迷惘的组合:一方面,超储紧缩,实体融资需求回升,但银行间市场运动性是宽松的;另一方面,一边金融从业职员喊着“资产设置荒”,但却又出现了金融数据企稳,这表现出实体是有用钱主体的。7 t5 n6 T) ~" E7 [2 |

S( n0 i/ n2 M6 D, ~一、钱币供给端无法表明当前银行体系的运动性宽松

6 `7 H3 Q; b) h) R- l4 T4 C+ F* x

当外汇占款流入,钱币当局会在资产端计入外汇资产,在负债端计入储备钱币,一笔外汇占款的扩张带来的是根资本币等量扩张。相反,当外汇占款紧缩,资产端外汇占款镌汰也就肯定影响储备钱币,而储备钱币是统统名誉派生存动的根本。1 t, y7 `4 c5 D, L! Y4 n

假如钱币当局不乐意看到储备钱币紧缩影响名誉派生,那么,就必要其他运动性投放工具来抵补,我们应该在资产端看到央行通过对其他存款性公司债权扩张抵消外汇占款紧缩的影响,但数据并不支持这一点:9月外汇资产降落2700余亿,但对其他存款性公债权的增量以致降落了4566亿,从储备钱币的增速看,储备钱币到了9月已陷入了负增长。

+ ? b2 M* O# x; ?假如仅从储备钱币增速看,还不能完全看清央行对冲意愿。储备钱币构成为钱币发行与存款准备金,而存款准备金包罗法定存款准备金和超额准备金,前者锁定于中央银行准备金账户,在准备金稳定动时无法对市场运动性产生影响。当外汇占款高增长时,纵然央行不改变储备钱币总量,也可以通过改变储备钱币布局,即通过进步准备金率将超储转为法备冻结市场运动性;相反,当外汇占款镌汰时,央行也可以通过不影响储备钱币总量,通过低沉存款准备金率,将法备转为超储。因此,政策层面看到了本年存款准备金率频仍的下调。

) X1 N+ a7 D- K+ E. G那么,这是不是意味着央行通过低沉存款准备金开释了充足的运动性以抵补外汇占款留下的缺口?, C, q; C- {1 P- u @+ z3 R. n' h

遗憾的是,纵然从超额准备金的角度来衡量,我们也没有看到央行有自动投放运动性的意图在内里。履历了8、9月外汇占款一连流出之后,我们测算的超储率约为1.7%左右,正常水平应该在2%-2.5%之间。纵然在本年8、9月超储率一连降落阶段,我们也看到了银行间资金利率水平不绝下行。因此,似乎得不出央行自动开释运动性,从运动性供给端压低资金利率的结论,如今的宽松步伐和降准更像是对冲外汇占款减量的步伐。

: Y! h1 V; y, g$ Z

3 _1 |" g* i) C/ k% x& B二、是什么驱动了金融数据企稳?

' k& Z& q3 ?! v+ {. c* z% ~

7 R( Q* M3 z4 X" _, @- ]6 H; e假如银行体系的运动性宽松不是供给引起的,那么肯定应该是由需求端所致,也就是所谓的“阑珊式宽松”征象:实体不存在一个加杠杆主体,运动性淤积于金融体系,无法作用于实体经济。然而,这个结论也不能令人佩服,人民币信贷和社融余额的拐点均产生于本年5月,假如没有一个名誉载体来推动这些信贷,金融数据是不大概企稳的。

$ ?2 _1 i6 Y! H; ?: T P, Y2 Z" c供给端是超储的紧缩,需求端是信贷数据的企稳,那么,毕竟是什么导致了银行体系的运动性云云宽裕?这是我们后续必要研究的标题。起首,我们必要明确信贷毕竟为什么会企稳?4 n; J$ a# u9 i. W! y

是由于公共部门融资需求回暖吗?只管政策层面频仍夸大稳增长,但时至本日,基建投资的表现也差能人意,不绝在20%左右的增速的平台颠簸,近来的数据1-9月基建投资累计同比为18.1%,较上月另有所回落(前值18.4%)。这大概与43号文束缚、地方当局开工动力不强、城投类企业资产负债率过高、边际资源回报率递减等因素有关。

D6 E J# I8 C1 [4 F8 a; ?8 Q是由于房地产部门融资需求回暖吗?只管房地产市场已经实现了“量”“价”复苏,房地产贩卖和70都会新建住宅代价同比数据在本年一季度就已经见底,但房地产开辟投资却一连下行,如今100大中都会拿地数目也并未表现出加速的迹象,这大概与房地产市场高库存和开辟商预期改变有关。别的,新增公司债融资多数源于房地产,但80%以上的融资均用于归还贷款和增补运动性,用于新项目开辟的不敷20%。

* {3 T' g( D" z9 `) p是制造业重新有扩产能的动力了?这就更不大概了。63%以上的制造业产能围绕着基建与地产打造。从汗青数据看,房地产、基建投资企稳半年后制造业扩产能的征象才会发生。只管工业企业库存增速已经创下了比年来的新低,但假如需求端不见底,产出品代价还会有下行压力,工业企业补库存和扩大产能的动力是不强的。7 ~$ _4 T4 g6 ^

思量到企业层面扩大再生产意愿不强,金融数据企稳大概源于企业端的再融资压力。一方面大概因企业收入端增长乏力,在内部造血本事弱的配景下转向对外部融资的依靠;另一方面也大概因融资源钱降落,企业有动力通过借新还旧置换已往的高息债务。数据上也可以验证这一点,固定资产投资资金泉源贷款子增速是-4.4%的负增长,只管团体的固定资产投资资金泉源增长6.8%,但仍远低于贷款余额15.4%的同比增速,二者差值也升至了汗青的新高。

1 V8 G; }8 D* Y, [从企业发债数据看,撤除房地产公司债发行80%都用于运动性增补和归还贷款之外,新增的城投债用于归还贷款和增补营运资金的发行占比也大幅进步。银行间市场中,短融、中票的用途不绝是以增补运动性为主,而企业债则重要用于项目投资。与客岁同期相比,2015年城投债的发行中短融、中票的占比由39%进步至64%,而企业债占比则由35.3%降至9.86%,纵然是5月份以来发行火爆的公司债,其召募资金有98.5%都将用于运动性增补。' U2 |. `( W8 m8 o2 n7 |

可见,曾经的总需求扩张的源动力(房地产、基建)如今均在通过借新还旧置换已往的高资本融资,而非新增投资。社会融资规模的扩张更大概是由于债务置换:乞贷归还原有债务的本金和利钱。

, P R4 N3 Z. v因此,“金融底之后就是经济底”的判定这里大概很难创建:实体经济融资用于生产或投资,并动员上鄙俚财产链扩张,进而动员经济触底反弹。但根据之前的分析,假如金融数据企稳是源于再融资压力和置换掉前些年的高息债务,那么金融底之后并不愿定就是经济底。别的,再融资与债务置换压力并未与实体层面创造出新的可赢利人民币资产对应,这同时也表明确为什么金融数据企稳与“资产荒”并存的征象。

- t, t9 z% c0 C6 V; _

# \* ~! ?* n+ j6 v, i: B三、银行体系运动性宽松与超储降落和金融底缘何并存?

( |( t7 P' ^5 m9 _ b* W

2 A2 s F4 k) r- M" {: |本年外汇储备流出动员超储紧缩,假如央行钱币宽松更多出于对冲目的,那么银行体系运动性宽松只能分析差别缘故原由(融资用于投资和融资用于债务归还)的金融数据扩张对银行体系运动性产生的打击是不一样的。后续我们用一个简单的模子来分析这个标题。

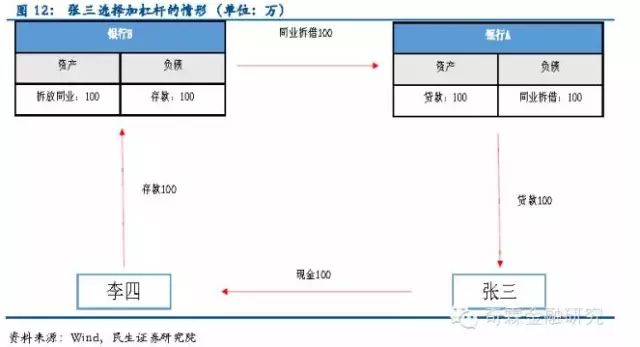

$ E8 V) E8 S* Z5 h假定全社会存在两家银行,分别为银行A和银行B,存在两个经济人,分别为张三和李四。张三以为将来开餐馆赢利,他必要乞贷盖一个餐馆,要乞贷100万,出于标题简单思量,我们假设他没有资源金。, g' @2 J: S6 g, A" u

当张三找银行A乞贷的时间,张三资产端有了100万现金,张三将100万现金花出变成了100万的餐馆资产,这时100万到了李四那,李四将其存回银行B,银行B多了100万的存款而银行A多了100万的信贷资产。这时,银行A必要通过同业拆借调平资产负债表,于是在银行A的负债端多了笔同业存款100万,在银行B的资产端多了笔同业存放100万。4 r) M* Y0 m m v

* }9 l V' W% X& |: h, I * }9 l V' W% X& |: h, I

假如将银行A与银行B归并,消除同业项,会发现银行部门资产负债两头同步扩大了100万,扩大的缘故原由是由于张三以为餐饮业具有投资代价,他乞贷开辟了餐馆,在他加杠杆的过程中派生出了新的存款。因此,全社会运动性因张三的杠杆扩张而被创造了出来。, Q1 f- ^/ F0 {+ A* a; j

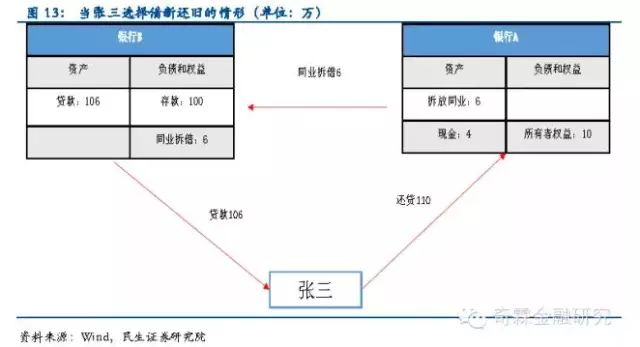

张三的餐馆建成了,假定产生的收益率是4%,并假定银行给他的贷款利率是10%,那么张三如今就面临大标题了,对他来说,资产端收益无法满足负债端资本,由于他没有资源金,以是他处于资不抵债的状态,假如要生存下去,他必须借一笔新的贷款来归还他对银行A的债务。" N' T4 }+ {' {

假设餐馆给他带来了4万的收益且资产稳定卖还要一连筹谋下去,负债到期必要归还110万的贷款本息,那么他产生了借新还旧的压力,此时他找银行B借了106万来归还110万。对于银行B而言,他必要收回他的拆放同业100,而且还需借入6万元同业拆借调平负债端的缺口;对于银行A而言,拿到110万的贷款本息收入后实现收益10万,同业拆放给银行B 6万元,另有4万计入了其现金资产。

) n- _8 n) s6 Y9 L0 J

( D4 y$ @- \ `若金融数据扩张源于企业扩大生产,用这笔贷款付给了它的上游企业,银行都会在资产端上增长了一笔信贷资产,在负债端上增长了一笔存款,而且必要同样的同业拆借融资维系资产负债规模。若金融数据扩张源于企业借新还旧,一个银行的贷款新增会镌汰另一个银行的信贷资产,债务置换、借新还旧对同业融资需求的影响远弱于实体资产新增的情况(同业间的融资需求6 VS 100),这也就表明确两个征象:1)资产荒与金融底共存;2)银行体系运动性宽松与超储降落和金融底共存。# j& z% l; O! Z% _" s9 ^- n7 t

因此,假如金融底背后是由于债务置换和借新还旧,那么金融底背后不愿定是经济底,没有实体经济加杠杆扩大再生产,经济寻底路漫漫。只管近期市场有赢利相识压力,但金融底不愿定对应后续的利率底,债券牛市的根本面逻辑仍旧没有被粉碎。

) E1 S2 g# ?! m7 s1 R( y7 F# B: U8 r

6 ?# k1 O1 ~) L# c; M( o四、我们还能得到哪些启示? + u4 K' G V8 f1 g0 _' f/ P

% W" _/ N* u- F0 B, t$ x+ }( M

从上面的简单模子中我们还能得到哪些其他的启示?

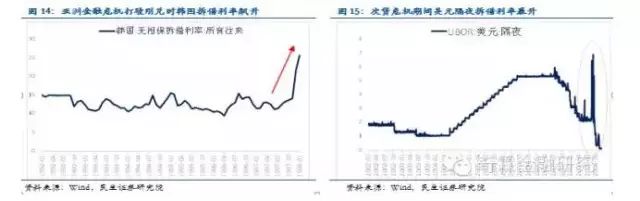

# L$ j7 ]5 F0 Q, `! P/ T: w5 m- w3 Q启示一:想破“刚兑”不容易

: u! c+ b, U- a1 e现实上,突破“刚兑”无风险利率(重要指的是利率债收益率)就下行的明确逻辑过于线性。我们假设张三的餐馆是0收益,其资产也难以变现,而且银行B也拒绝给张三信贷展期,那么银行A的信贷资产则减值到0,银行A对银行B的同业拆借项会同时违约,这个时间银行间的运动性就完全消散了。在没有央行根资本币开释平抑缺口的假设下,市场利率理论上会无穷大,这正是为什么在发生大面积名誉违约时,银行间资金利率通常会出现跳升征象的缘故原由。 r0 r# f e' q. k: d* s) j

9 d9 K; U* J' I6 F: I: F/ i这个时间,纵然真正的安全类资产利率债也会因运动性消散而被抛售,其真正的拐点会出如今央行注入运动性平抑运动性缺口之时。0 J' `; e& J$ F* H" H

假如有守住体系性金融风险底线的要求,那么与之相伴的政策有:纵然资不抵债,银行B也必要继续信贷展期(必要强势部门名誉包管步伐),外部情况上必要资金面宽松(安稳资金面可以增厚银杠杆扩张利润空间),增厚抵押品代价(抵押品代价上涨有名誉放大器功能),增强餐馆资产变现本事(稳固资产代价)镌汰银行A资产端的丧失。因此,已往看到的钱币宽松和对地产托底的政策现实上也是为了整个名誉派生链条的稳固。

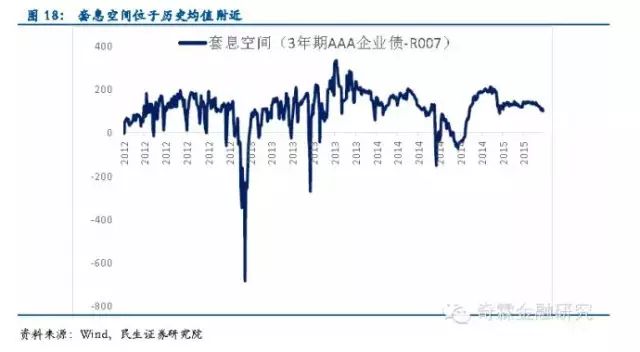

6 S1 c) L% ^9 _在体系性金融风险防范的政策基调下,名誉风险开释接纳的肯定是“慢处理处罚”的步伐。但会存在强势部门会对张三的餐馆资产外部名誉包管,扭曲风险资产订价。这意味着机构在投资的时间必要排雷,但名誉债团体确实比利率债确实又存有超额收益。这个过程是名誉利差不绝一连收窄的过程,终极驱动名誉债订价国债化。在运动性如今宽裕的基调下,短期我们仍旧保举短久期、高评级名誉债杠杆套息的投资战略。

: U: Z; C' [- Q# d 6 h/ Z* f! ]$ K8 I5 d# ^6 r 6 h/ Z* f! ]$ K8 I5 d# ^6 r

启示二:股债双牛,大胆者的游戏

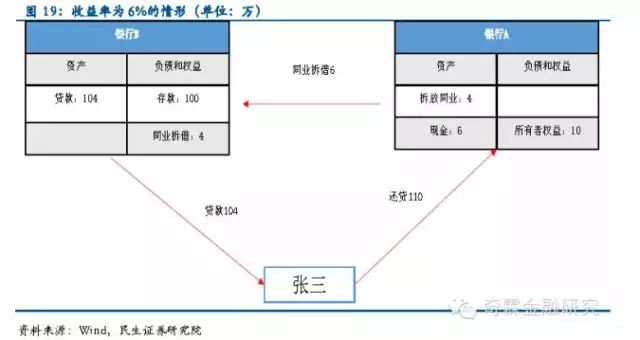

% H" ^5 g/ R. ~( K; M" t- F! c这里我们改变一下张三餐馆的收益率,改为6%,其他假设稳定。那么他仍有借新还旧的压力,但此时他只需找银行B借了104万来归还110万贷款。对于银行B而言,他必要收回他的拆放同业100,而且还需借入4万元同业拆借调平负债端的缺口;对于银行A而言,拿到110万的贷款本息收入后实现收益10万,同业拆放给银行B 4万元,另有6万计入了其现金资产。

1 V7 ~+ p3 ~# ?

+ i% K2 |, ?# A% v和图13对比,你会发现银行A的净资产是6万(图13的情况是4万),银行B的同业融资需求是4万(图13的情况是6万),我们看到银行体系中,10万元的实现收益中有6万是通过实体经济红利来的,有4万是通过借新还旧来的。只管经济下行,但银行利润高增长还是可以通过实体借新还旧来实现,但实体红利本事强意味着整个银行体系的资产质量是更妥当的。+ }4 u! b" h2 c8 f; D& X3 k

股票的内涵代价取决于企业将来所可以或许产生的自由现金流,而企业红利本事增强和自由现金流的产生也削弱了企业对外部融资需求的依靠。从上面的例子可以看到,当餐馆的收益是6%的时间,同业之间头寸是更松的,假如餐馆的收益完全可以覆盖债务利钱付出,那么同业之间拆借的头寸是0。以是,股债双牛是应该以企业自由现金流创造为根本的。. Z* P6 L/ R$ V% p

可参考的国际履历是韩国和英国,前者因亚洲金融危急被动实现了经济的破“旧”立“新”,后者在80年代撒切尔夫人领导下实现了自动的破“旧”立“新”。从他们的股债双牛的方程式当中,我们看到的是清除强势部门名誉包管并加速企业并购重组、实时处理处罚银行不良和布局化改革助力新经济,以及随后企业红利趋势性向上拐点的形成。1 }( c% Q3 b' s8 H( g S" K

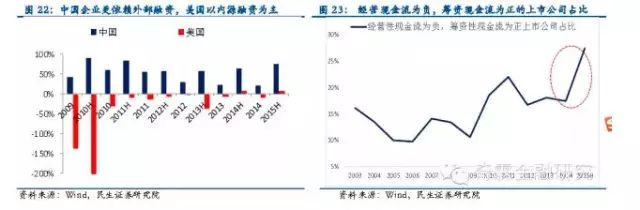

中国的自由现金流缺口恒久处于较高水平,企业融资的对外依存度恒久较高,以“筹资运动产生的现金流量净额/(-投资运动产生的现金流量净额)”大抵表现企业的对外依存度,中国上半年凌驾70%。别的,筹谋性现金为负筹资性现金流为正的上市公司占比2015年大幅上升至27.53%。相反,美国企业部门的现金流创造本事较强,筹谋运动创造现金除了可用于资源性付出外,还用于付出股利。

1 K Y9 O a9 E% a5 ?1 s % T+ d6 m* Q$ K8 N % T+ d6 m* Q$ K8 N

而且在低利率情况下进入股市。从数据上看,上证指数与企业红利脱钩但却与融资买入额大幅正相干。固然低无风险利率和“稳增长”+“防风险”政策基调下的强风险偏好推动股市上涨的逻辑无法证伪,但离开于自由现金流创造的市场上涨终究是一场大胆者的游戏。2 l, n k5 |- d; L: q+ O& G3 G

启示三:去杠杆还是加杠杆?4 Q0 Y2 _/ A7 `$ H# \5 i

假如这里我们再改变一下张三餐馆的收益率,改为12%,其他假设稳定,那么对于张三来说,此时不但不必要借新还旧,自身的红利积累为全部者权益还能降杠杆。假如一个企业加杠杆后创造的现金流折现值可以或许覆盖债务本息,那么在加杠杆后随着红利规复,企业是可以或许实现痴钝杠杆去化的。& B' @' L' Z2 U- @( O+ A/ x

根据社科院估算,2014年总计的债务占GDP比重2014年上升至235.7%,自2009年四万亿刺激政策以来,总债务率团体处于加速上升的趋势,与金融危急后,通过内需扩张置换外需紧缩有关。根据前文简单的模子,后续能否顺遂去杠杆则取决于之前加杠杆主体资产的红利本事。. J; u) c j8 o3 U$ }. I# o; {

作为已往经济增长终端需求的房地产和地方融资平台大概能实现自动去杠杆。一是房地产终端需求表现尚可,房地产贩卖还处于上升的过程当中,二是房地产也通过公司债发行置换了已往高息非标和贷款债务。城投已往承载的恒久基建项目渐渐投产红利,假如思量到此前投资大概存在红利不敷的情况,那么还可以依靠土地注入(只要资产代价可以或许维系)、筹谋性资产注入和低息债务置换,总体上也实现杠杆痴钝去化的难度也不算大。

( p5 ?* o j5 g" X5 w. C/ P但是,因房地产开辟投资和基建扩张制造的过剩产能部门则会一连处于被动加杠杆的阶段。

$ W7 g$ N& \. c9 z$ R* Y资产负债率和投入资源回报率反向厘革,表现为企业被动进步杠杆。思量到整个房地产开辟周期见顶,高杠杆带来的高财政费用是永世无法被红利消化的,这会对净利润产生负向打击,当打击累计到肯定水平,净利润为负之后就会腐蚀企业净资产,恒久看面临资不抵债的风险。/ t, H8 t4 h+ C3 F0 {6 Q* [

因此,被动加杠杆形成的是一个恶性循环——“杠杆提拔-财政费用进步-红利本事并未同步提拔-净利润降落-净利润为负-净资产镌汰-财政杠杆提拔-……”这种被动加杠杆压力全表如今了传统过剩行业,而名誉市场多数以传统过剩产能行业居多。

6 N. \1 P/ A7 `9 [( ^* I/ r名誉利差以大幅扩张收尾的脚本已经写好,但不确定的是发生的时间,这个过程中我们只能实时行乐。 |  |手机版|Archiver|

( 桂ICP备12001440号-3 )|网站地图

|手机版|Archiver|

( 桂ICP备12001440号-3 )|网站地图