泉源:21世纪经济报道 朱志超 ,储芸 ,谢水旺 深圳,上海报道/ W' K9 G. h, B( Q2 k3 k6 T4 J; d

! b4 S! B! [: c$ u4 M9 i

+ d: Q/ D2 g" g6 M8 a8 o* P S; G M! }' F/ O7 J

在一连降息周期中,“存款负增长”、“净息差收窄十余个基点”、“商业银行策划承压”、“部分银行利润或降至零增速”的说法甚嚣尘上。工行、中行、建行、农行的一季报表现,四大行的净利润增速分别仅为1.39%、1.49%、1.05%和1.86%。8 [& l# C; a: C: \6 U; u5 ^$ x

, n4 e0 e- }* _( k/ R ^& r创建银行副行长杨文升日前亦公开表现,“数轮降息后商业银行资产负债结构中利差的收窄在加速,传统银行的红利模式撑不住了。”诚然,负债端资金本钱日益趋升,商业银行怎样重塑其资产负债表,怎样优化负债本钱和限期的匹配、怎样对资产端予以公道等价等,均显得尤为关键。/ c, e: W/ H$ l7 S1 Q

/ V# e1 o3 N( t) N" d- ]$ A“在具体策划计谋的倚重上,现阶段各家银行仍有较大差别。”一股份行副行长对21世纪经济报道记者称,“有些银行负债本钱控制较为理想;有些银行通过资产端的高定价覆盖其负债本钱,相沿‘收益覆盖风险’的思绪;更有甚者直接调解资产负债结构,低沉存贷业务的占比。”

. a+ @* B- ^- e

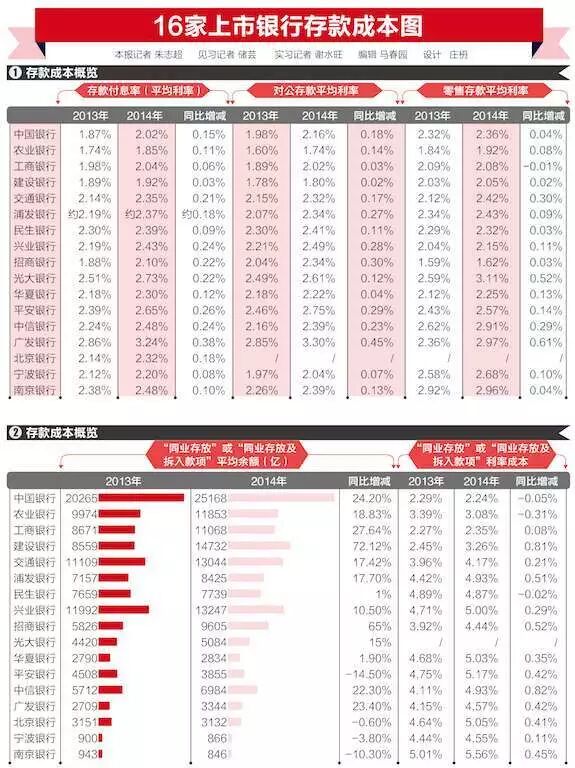

2 }( {& p+ ?+ d3 v$ q% T2 q% D3 P翻阅年报和季报数据,21世纪经济报道记者试图还原2013年、2014年和2015年一季度末,16家上市银行和广发银行具体的存款结构、存款本钱等,以窥伺在利率市场化全面放开前夕,一众商业银行吸纳差别限期、本钱各异的各大类存款时的偏好与计谋。. y! n+ S1 U* N. d

) }) T* T/ F- M

活期存款加速流失; k& L1 W. W* X: a7 v% X& Q

" U& G ], ~, `+ m7 f" l5 g4 M% {. ^对利钱收入占据“大头”的商业银行而言,活期存款无疑是本钱最低的优质资金泉源。然而,已往两年内商业银行陷入了活期存款加速流失、付息本钱广泛上升的尴尬逆境。6 y0 }! \8 W5 D$ q

( U2 M! V @! D2 U' q- ], l- k据记者统计,五大行中,除交通银行客岁存款负增长外,别的四大行2014年存款均保持5%-7%的增速;但随着2015年“股债双牛”局面的出现,加上各类高收益理产业物对住民存款、企业存款的分流,已往商业银行存款动辄20%增速的局面已一去不复返。

4 D$ I, Q. C+ N3 z3 T数据表现,中行、农行、工行、建行活期存款占比分别从2013年的43%、55%、49%、55%降落至2014年末的40%、52%、48%和50%;; @6 x w8 g8 X0 V: D$ C

# o7 m8 }6 Y0 E# x. X& b; X8 ^+ I“在企业活期存款方面,无论是增速或存款总量都在降落,撤除外部因素,此中一紧张缘故起因在于四大行的企业客户存款结构中,不少属于大企业的项目存款,工程一旦竣事后便缺乏新的增长动力。”一国有行中层人士对记者称。

& F7 i" r+ g/ D1 I

9 K% q# m& L8 f$ O( v相较于国有大办法辄45%以上的活期存款占比,11家上市股份行、城商行的活期存款占比会合于35%-40%的程度,此中招行的活期存款占比以50%位居首位,北京银行、兴业银行分别以45.7%、40.2%紧随厥后。

3 H" u9 J7 L' ]7 H

" v8 T, o1 R7 ?, f" b% R; x- F. @4 B对标2013年末,客岁浦发、民生、兴业、中信等股份行活期存款占比均呈小幅下滑的迹象;活期存款比例同比降落近5个百分点的包罗安全银行、中原银行。) j i' G4 D$ K) C

8 F# I) A' P9 v( D

记者留意到,2014年安全银行活期存款占比仅为26.4%,在股份行、城商行中垫底;但该行包管金存款高达3210亿元,在存款余额中占比高达21%。

3 Y" U, d/ l+ U# ]9 ^3 e" B3 i

' J* w6 O' h+ r6 {. ^类似的是,中原银行活期存款占比为36%,同比下滑5个百分点,但其报表中占比达19.3%的“其他存款”项下并未言明具体。据不完全统计,2014年包管金存款余额逾3000亿的还包罗浦发银行和招商银行,两者包管金存款分别为4181亿和3638亿。

% f2 }2 X9 ~( W, R8 d- i

& n3 R* |/ v; ^5 M对比2014年末与2015年一季度末的数据发现,大部分商业银行活期存款占比均较客岁末有所降落,活期存款流失的困局仍在继续发酵。- j; B5 l9 K2 ^9 ]

8 j1 |& g0 i. x H6 m6 i停止3月末,工、农、建、交的活期存款占比力2014年末降落1-4百分点不等;股份行复兴业银行活期存款占比下滑幅度最大,达7个百分点,安全、浦发、南京银行等均有2-4个百分点不等的下滑。

* a; |: k4 l3 A4 M' V+ H' Z: c; x9 q" R. {, j1 F0 L, M

据国泰君安银行业分析师邱冠华推测,随着钱币基金产物“类现金”功能的美满,预计我国银行企业及个人存款中活期存款占比大概在3至5年后加速下滑至30%以下。

8 a w& Y7 v8 f

1 L9 ], Q2 {$ U. ^4 f& F4 h“已往,业内一度高举‘存款立行’、‘时点考核’的方针,冲存款的情况严峻,日均值偏离过多,2013-2014年期间,多家银行重新界说以日均存款考核为主,并开始自动维护与创建客户关系体系。”沪上一股份行的分行行长称。# J/ L! `" L* z$ n# A" z

" P, A2 h6 a" O在前述资产负债管理部人士看来,维护客户关系并非为了低沉资金本钱,而是保持存量客户对于银行利率定价调解的弹性和顺应性。“目的在于,只要利率定价不出现巨大失误,资金的稳固程度便得以保障,这是商业银行应对利率市场化的重要保障本事之一。”

; q& d8 R0 h$ G; _, ^' Z, S* y

* \7 ]; x( A2 M7 Q记者还留意到,2014年多家银行通过吸纳“同业存放”或“同业拆入”的资金,进一步扩张其负债结构。& I3 n/ ]* L" |' T

, P" q) ~. k$ r: D据21世纪经济报道不完全统计,除安全银行、北京银行、宁波银行和南京银行外,别的13家银行“付息负债”项下的“同业存放及拆入款子”均出现同比迅猛增长的态势,进一步扩张了其负债规模。

0 ^9 u& ]4 v% D/ H( a+ h- _; N2 Z. U/ q! W* ~$ |5 k

四大行中,中行、农行、工行、建行、交行2014年的同业存放及拆入款子余额分别为2.5万亿、1.2万亿、1.1万亿、1.5万亿和1.3万亿,同比增长达24%、19%、28%、72%、17%。

4 A/ _" W r& Y* k

) l7 d/ l1 y$ L2 L# K& b股份行中,招行的“同业存放及拆入款子”从2013年的5826亿元猛增至2014年的9605亿元,增幅达65%;中信、广发银行“同业存放”余额的同比增幅亦在20%以上。( _$ K& e' W2 Y! k3 P

! n% h; I" V' ?7 G, {

存款付息率普涨16BP

' Q0 G3 S6 V; C$ E8 D2 i5 h5 Q/ Y

2 u, |7 |4 C6 k- `+ F4 w, N* w本轮“5.11”降息中,只管央行将存款利率上浮区间上限由基准利率的1.3倍调解为1.5倍,但据21世纪经济报道记者不完全统计发现,30家银行全部限期存款尚无“一浮到顶”,即便是存款定价最高的城商行汉口银行,其一年期存款利率仅为基准利率的1.44倍。' z$ t6 A) j+ d/ Z( ~

6 z: {) l$ Q- j- `) K0 m别的,工、农、中、建、交、招行的一年期存款利率维持在2.5%程度,为基准利率的1.1倍;中信、光大、民生、兴业、浦发、安全等股份行与北京银行、上海银行、浙商银行等城商行,其1年期定期存款的利率会合于2.7%的程度,为基准利率的1.2倍。' } P: |) s% ~* p+ s1 v" F& y

" F. ?' R4 g, z) i) Z- o记者统计发现,除并未更新存款利率定价的重庆银行、南京银行、包商银行外,本轮降息后一年期存款利率仍维持于3%或以上(基准利率的1.33倍)的,仅剩宁波银行、徽商银行、杭州银行、汉口银行、江苏银行。4 u3 E1 d8 Q4 ~3 D; J. i5 [3 \& z7 H

2 K" M2 Q6 I4 S- a/ y' A“从现实情况来看,本轮降息现实上已经推开了存款利率上限的大门,现在各家商业银行的存款定价已靠近市场利率定价。”一股份行的支行行长以为。3 E) N' A6 D* A8 d7 K, ~# Z

a" J4 E" o$ V; G* s, F民生证券宏观研究团队以为,存款利率定价范围继续扩大,一年期定存最高浮动可至3.3%-3.4%,但实体经济下行,可匹配的高收益资产供给紧缩,银行探求高本钱负债泉源动力不强,将存款利率上浮到顶的意愿并不大。

L2 w7 Q5 R1 v/ ? H9 [# w5 o" F3 T+ k& o) |& i/ s

但不能否认的是,商业银行负债端资金本钱广泛上涨的局面已然难以逆转。据记者统计,16家上市银行2014年均匀付息负债本钱为2.9%,同比上升23个BP,预计本年将突破3%。

; s* k5 b- g8 ?0 [

) e: f* ], j: M6 x6 f如图表数据表现,国有行队列中,中行、农行、工行、建行、交行2014年的存款付息率分别为2.02%、1.85%、2.04%、1.92%和2.35%,分别同比上升0.15、0.11、0.06、0.03、0.21个百分点。; v) |5 y% z! e$ F9 C

+ S6 l7 ]0 I5 f) v

股份行中,招商银行2014年的存款付息率仅略高于四大行,为2.1%,同比2013年的存款付息率1.88%上升22个基点;对公存款利率同比增30个基点至2.34%。

1 H( n9 L9 Z1 G% H& K, l# U- X5 k( c

4 \& W6 {- B, F( V3 Z% E“其重要缘故起因是新任行长田惠宇上任后对公司条线予以整改,上半年6个月内新增逾4500亿元的公司存款,付息利率上涨幅度在预期内,可以明白。”招行一对公条线人士透露。: | Q0 |; P* A5 c8 p0 x

: G6 q- l0 e+ Z- T8 L$ u' I

而存款付息率较高的股份行包罗广发、光大和安全,三者2014年的存款付息率分别为3.24%、2.73%和2.65%,同比上升38、22和26个BP。. F" X4 f. @, c6 _( N+ ~2 U# d+ k

" L6 x" K2 f& r d5 f9 m7 U2 j从负债端的零售存款部分来看,除四大行零售存款余额占比均逾40%以外,股份行、城商行中零售存款占比达20%以上的包罗招行、民生、北京银行和宁波银行。

. t% t; m+ \& S1 Q U3 \2 k Y' i- z. S/ @6 }8 b- @

在零售存款定价方面,招行以1.62%的超低零售存款均匀利率睥睨群雄,较四大行均匀零售存款本钱率低了逾30个BP;另一方面,中信、广发、南京、光大银行的零售存款本钱率均处逾2.9%的较高程度,光大以3.11%居首。9 g. z7 k F8 f, P

. w4 d4 X. y& x; D9 }7 X! c 重塑负债定价计谋

9 ?7 ^* ~ g _/ h; n) J# L7 z: ^关于负债端重新定价的计谋,多家银行有着差别的明白和做法。

# I- H6 t2 U" W: x |0 L

' q' `1 t$ Y! t! E6 X/ N4 z据知恋人士先容,商业银行负债端的资金泉源包罗公司存款、零售存款、同业存款、部分保本型理财资金、钱币市场生意业务等,银行在资产负债管理中,会根据当下的市场情况和本行具体的业务条件,探求与该行定价计谋相匹配的负债资金。$ B0 d( ^8 n! b% C& }: [

' F8 r) r# V$ j7 ]% \$ V“负债和资产间存在一个内部转移代价机制,负债本钱是资产定价的根本,但现在存贷定价的基准不划一,且存在限期错配,故负债的定价从‘收益覆盖本钱’徐徐改为‘收益覆盖风险’。”前述股份行资产负债管理部人士称。

" U5 g; u' x, o

; P, _. d) u- f1 J o7 I他进一步表明:商业银行现行资产端定价对标较常见的是‘根据风险调解的收益’(RAROC),一样平常总行层面年初会设定RAROC的下限,此中包罗了本钱、风险(资金本钱、运营本钱、风险本钱、红利目的)等参数的思量。0 E4 B. K3 _% p9 G" g

3 W8 [0 N0 C4 |. \6 p! {

以华南地域一大型股份行A为例,其负债本钱向来控制在较低程度,2012年、2013年、2014年的客户存款均匀本钱率分别仅为1.91%、1.88%、2.1%,同期该行计息负债的年化均匀本钱率亦仅为2.19%、2.48%、2.61%,远低于其他的股份行。

0 y0 O* f$ ]' S# I7 B

g: v* M# k& i$ w( [而同在华南地域的一中小型股份行B,其思绪则更多关注“进步资产端的收益”。该行2014年存款均匀本钱率为3.37%,同比上升幅度达26个基点,但其贷款及垫款均匀收益率高达7.66%,同比提升80个基点,该行的利钱净收入因此多增123.6亿元。- Y& {" a1 q+ j% z* U3 e

$ Y- D1 y9 w, a! ^

记者留意到,除了在资产负债两头“做文章”,部分城商行更是自动调结构,低沉存款业务的占比。

+ |* P! ] u# ~0 v

( D3 x2 W" l3 z3 @8 b! h如某两家上市城商行2014年一样平常贷款均匀余额占总生息资产均匀余额的占比分别仅为34.7%和31.9%,同比降落2.6和4个百分点,表明其存贷款业务比重降落,更多地依靠其他收益率更高的生息资产增长策划收入。

4 i$ ~5 z; }1 Y) E# y" ]5 d7 t' @& I( ^

“这两家城商行的投资类业务发展均甚为迅猛。从生息资产结构来看,投资类业务已代替贷款业务、占据生息资产业务总量的最大版图。”某城商行中层人士向记者透露。

, v# H$ c- g, p5 D/ M* w5 b

- D5 v7 r& m+ R- P8 D年报数据表现,前述两家城商行2014年的债券投资和证券投金额分别高达2199.3亿元和1820.1亿元,同比升幅近70%和近40%,在生息资产均匀余额中的占比分别高达43.5%和38.4%,而同期这两家城商行的贷款及垫款业务在生息资产中的占比仅为32%和34.6%. |

|手机版|Archiver|

( 桂ICP备12001440号-3 )|网站地图

|手机版|Archiver|

( 桂ICP备12001440号-3 )|网站地图