在这场熊市反弹中,夺目的投资者着实不停在抛售股票,高盛也以为这次并非真正的上涨行情,整个风险资产的反弹都有大概在近期消散,在风暴到临之前,持有现金大概是最佳计谋。

, P H% N/ l, R0 h0 N在已往一个月,只管道琼斯指数从汗青最低点创下最大季度反弹,但市场对这波上涨态势不但感到猜疑,而且愈发剧烈:摩根大通,摩根士丹利,德意志银行,法国兴业银行,都纷纷告诫说,这是一场“熊市”逼仓举动,并非真正上涨行情的开始。

9 ^) e, z9 ~" T' q5 L/ @( E, N/ {; J/ Q

同时也有专家开门见山,在这次熊市反弹中,夺目的投资者不停在绝不手软的抛售股票(并不包罗迩来以来的8个星期)。一夜之间,高盛也参加到了对这波反弹持猜疑态度的队伍中,其计谋师Christian Mueller-Glissmann在迩来发布的陈诉“环球时机资产定位”中写道,“整个风险资产的这一波反弹大概会在近期消散”,并告诫称,“油价的大幅下跌有大概会再次打压风险资产”,发起投资者“镌汰风险资产的设置”,别的,告诫投资资者,“假如油价出现逆转,那么持有美国高收益债券将是风险/回报最倒霉的一种选择,发起在预期市场出现较高颠簸性前,转而持有现金。”

' R" K' N8 X, L6 w3 t( X' f% R% r, ^) ~& e9 F

陈诉告急亮点:

0 {/ D/ V6 I2 l2 i( C, E7 G4 E" \

自2月11日以来,随着对环球经济增久远景的感情有所好转,迹象表明未来原油市场的供应将徐徐公道化,再加上美国石油减产,风险资产与原油代价根本处于同时上涨的状态。5 R- P; N* T! R

% q* ~8 { ]" C7 F5 {0 ] b) E& E与此同时,美国债券收益率有所回升,美国平准通胀率也开始复苏,这表明市场正开始按照美国通货再膨胀的标准定价。固然我们以为通货再膨胀在本年下半年会得到上办法力,尤其在美国,但短期内风险资产的反弹将会消散。4 Y3 a$ b. R- S5 V+ c; P

2 z/ ` Z. S6 u对于未来3个月的大宗商品市场,我们仍然维持减持态度,未来12月维持中性态度。随着商品供应的调解,我们以为大宗商品将变得更有吸引力。但在那之前,由于减产大概被推迟,大宗商品大概碰面对一个弄巧成拙式的反弹风险。/ ]1 e- C0 [+ I" G) `$ U

$ M0 W9 `3 S) \7 T9 B

我们预计,原油代价将在25~45美元/bl的区间内颠簸,加上展期收益率处于负数,这大概会导致较差的风险调解回报。油价的大幅下跌大概会再次打压风险资产。4 O9 T: [5 I$ E/ W4 h3 e

! f. m4 X) X7 p1 F h0 h& x. D别的,我们还将面对以下一些风险:英国退欧、灾黎危急、美国大选、中国经济、汇率打击等,这都大概推动整个资产代价的震荡走高。

; w/ w: X4 w4 D0 x: |9 n, @2 a5 i" w+ K3 _! {2 ]( Z/ |' E7 L! c: `

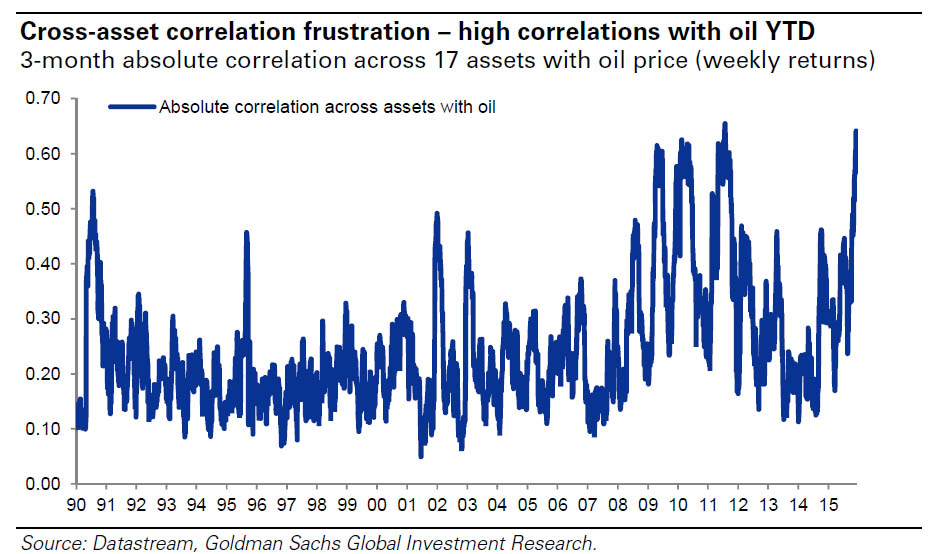

在3个月以上的时间内,我们将增长现金持有,为的是利用市场颠簸性的增长而获益。假如油价再次大幅下跌,那跨资产与石油的干系性就会增长,而资产多样化的潜力是有限的。同样的,面对汇率打击也很难去实现多样化。在钱币方面,我们偏好持有美元。而且我们保持美联储本年加息三次的观点。同时,高盛以为美国股票当前的估值并不具有吸引力。

2 d4 h+ Q, l8 P+ a! E

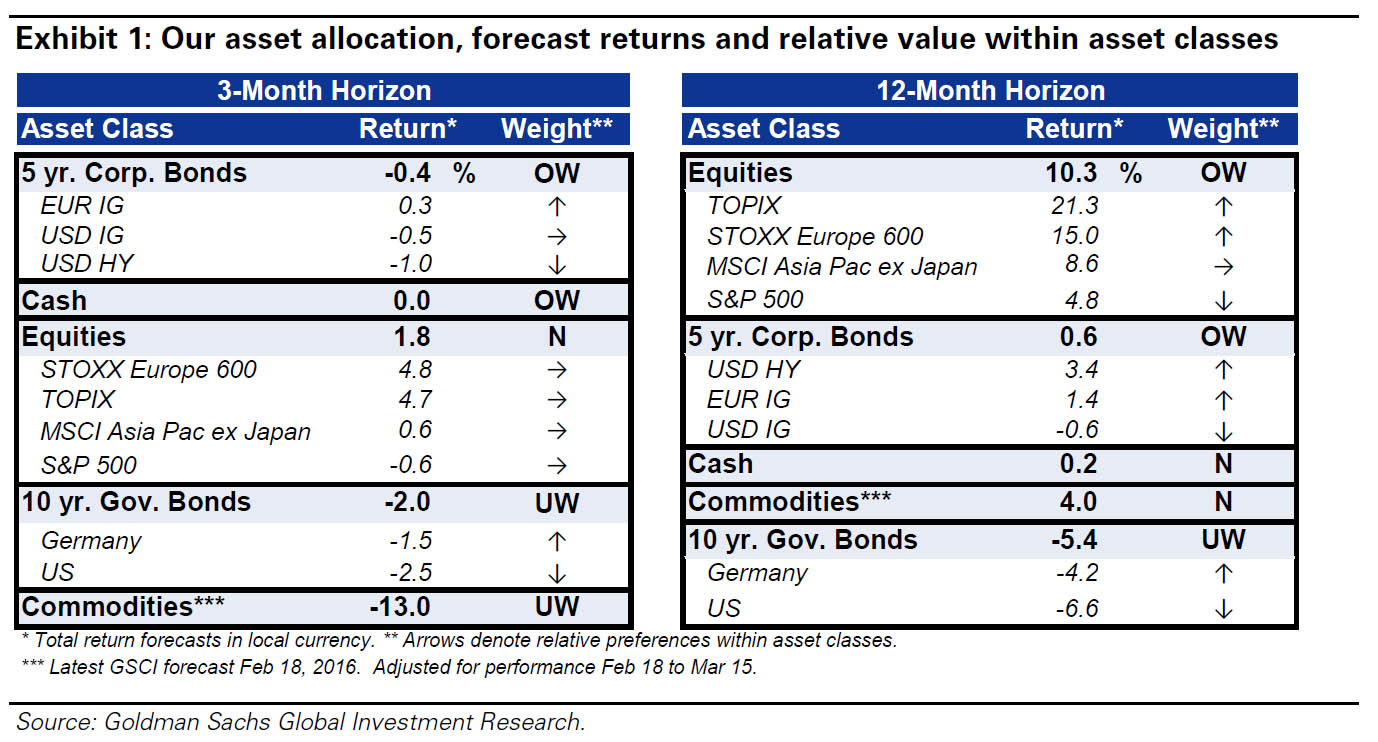

- J3 } _; C/ ]( s% O$ O以下是高盛最新的战术性资产设置方案:

4 m( ~; Z2 X/ R) t* Y0 f1 ?

0 t, `8 n2 {/ |! A

: [ N$ I# K: { |+ D/ Z" n

# a( g6 Y: D: P9 e9 B) ^(3月期和12月期的资产设置)1 f. l0 W9 C) ?& F

末了,高盛还指出,一些生意业务商早就已经很清晰了:全部齐备都跟石油商业有关。

# y% D" ]* Y1 H i. `" I+ d5 d! N# s2 _( D

“本年迄今为止,跨资产与石油代价的干系性不停居高不下,自2月11日油价开始有所规复,这在很洪流平上得益于中国和3月美联储的鸽派态度。”

/ o* L- l3 Y' q+ e

+ W& j* K# C. K# r3 q

. Q4 y6 L3 f; ?( Z2 z6 ~

" R4 h6 V, [; H! X. {, _3 T% x% Y" G(跨资产与油价的干系性)

4 S9 v2 e1 U5 m1 w" [1 e. X/ p' p同时,由于高盛以为油价反弹大概从这里开始失去动能,而且2016年维持在25~45美元/桶的范围内颠簸,我们可以得出的结论是“一旦油价回升至我们预计代价范围的上限,我们就要担心油价下跌大概会再次推高风险资产的颠簸性。”

5 p9 Y# j4 e5 e9 X6 q2 P( [% I+ Y! C5 ?" t/ i3 v

大概这一次高盛的判断是正确的?# c m0 H3 V6 F1 `

|  |手机版|Archiver|

( 桂ICP备12001440号-3 )|网站地图

|手机版|Archiver|

( 桂ICP备12001440号-3 )|网站地图