|

作者|中证名誉增信(上海)资产管理有限公司 于鑫 黄中原 9 e2 {* T" k/ r9 o

% e# m7 S( N K' X6 Y/ y* e% {从2013年以来,互联网金融(简称“互金”)热以迅雷不及掩耳盗铃之势头席卷神州大地,并反复出现在各大媒体的头条,从最初被誉为高收益产物的摇篮,就业率的推动器,风口上的猪,到现现在被怒斥为“庞氏骗局”的始作俑者、诱骗劳苦大众的恶魔,互金行业可谓生不逢辰。

+ K! Y7 ~- p* k- n( R( V

; f5 J7 d: u' {; F6 r对于互金行业,从羁系者的思绪,分为付出、P2P网贷、众筹、假造货币等,而且将其分别归口于央行、银监会、证监会等机构羁系。在本文中,我更倾向于使用互金行业中一些资深投资人的分类,分为流量端互金平台、资产端互金平台以及第三方服务的互金平台。 3 X- ?$ b6 k0 F# _4 g! B4 V' y! o! X! J

* w) \* H+ n q一、流量端互金平台( n- k) _. @1 y3 A; h

流量端互金平台即以流量客户为核心上风的互联网金融平台,大概说的普通些,就是互联网金融理财平台。流量平台办理的痛点为长尾客户的理财需求,进步客户的理财服从,核心和关键是在于低资源的获客和有针对性的产物投放。在国内重要代表为BAT+陆金所+京东,在1.0阶段阿里招财宝平台和陆金所平台比力有代表性。而在国外,流量平台的对标公司雷同美国的嘉信理财。(注:许多人将流量平台的对标公司设为Lending club ,个人以为着实是略有偏颇) 4 \) I3 F4 d) C

d2 u9 s8 ]; b4 V1、流量端互金平台的构建模式 9 U1 @( w+ D. \$ E M

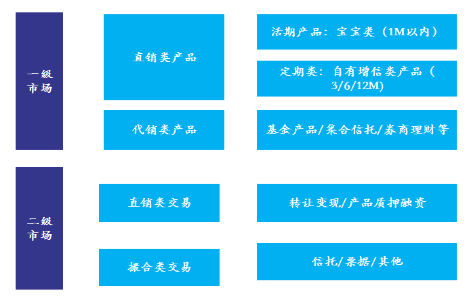

1 f' y5 c4 ]1 b5 C对于流量平台而言,大抵的构建模式均如下图所示: + |5 F4 H e3 N& v3 I2 Q

( A* \6 U: w7 k

在上图中,我们可以看到范例的流量平台(to C为主 、to B为辅)通常会由一级市场和二级市场两个市场构成,其特性为一级市场标准化,二级市场市场化。对于一级发行市场而言,重要分为代销类产物以及直销类产物。

( A. a9 A2 ]2 e0 F( @! C o$ }8 h/ ~: e7 v9 E9 w I

对于直销类产物(大概称为自有产物),我们界说为平台采购通过平台风控的外部资产,通过自身生意业务布局的包装,投放给投资者的产物。包装的方式包罗但不限于股交所模式、委托债权模式、保险公司万能险模式、P2P借贷模式、定向委托投资模式等,包装的终极实现的目标有两个,一是实现长尾客户的投资出发点需求,二是实现收入的利差调治。 % a! G5 u5 C M$ e3 N& X

* @- r; L5 e% n

互金平台的直销类通常分为活期类产物以及定期类产物。活期类产物通常是指限期在一个月以内、可以随时存取的产物,现在具有代表意义的产物包罗阿里的余额宝、腾讯的理财通、陆金所零活宝产物。在定期类产物则系包装后的标准限期产物,通常限期为3M/6M/12M,在此类产物中,通常会嵌入包管公司包管、保险公司履约包管保险品级三方金融机构的名誉背书,以便于更好的与零售客户端绑定。

7 D4 Q" c r8 R0 H, F0 P$ {. }; D

3 u) w7 G7 Z: }直销产物的二级市场也是现在主流流量平台着力点的业务板块,代表的产物范例包罗招财宝的变现功能、陆金所的转让专区、小赢理财的产物格押专区等。通过转让专区大概质押功能一方面可以有用办理平台长期限产物的贩卖题目,别的也可以丰富平台多限期产物的供给本领,促进平台的代价发现功能。 $ \8 D, ^. s" t9 y, r

: |# a/ G* J9 G

对于代销平台而言,现在重要包罗基金代销、信托产物代销、保险资管产物代销等模块。现在流量平台重要通过认购费打折、大略的产物分类等方式吸引客户实现认购。但由于金融产物本身的特殊性以及零售客户本身专业的范围性,代销产物销量对于平台生意业务量的贡献相对范围。除了打折贴息等方式外,接纳何种本领才可以或许升温代销平台亦或是将来主流流量平台须要思索的题目。 5 [2 J I( m' d

& a, q; m* p2 l: [$ _) V# I

2、1.0 期间的流量平台的底子特性与发展历程

4 V) {4 ?+ u1 V3 k7 N+ V+ D

' \) H) Q% D) g2 X正如我个人在前文中提到的那样,1.0版本的流量平台重要是五家公司BAT+lu.com+京东。对于1.0期间的流量平台而言,重要有以下几个特性: & m. i$ r. _% L0 Y

7 y( a- v. N! N8 i; }

(1)丰富的长尾客户资源 / [! S* ^5 c- L3 _

. M" i& h3 [6 \$ _0 s- {( A根据长尾理论,长尾客户对于产物销量的团体贡献可以占据产物总销量的30%左右,对于流量端的互联网金融公司而言,此中关键的工作在于,通过有用的场景嵌套大概O2O客户迁徙,以较低的资源获取海量的长尾客户资源。 同时互金公司通过特定的产物包装工作,将产物的出发点将至至10000元以内,可以有用的低落与银行、信托公司客户层面的辩说,为在传统金融期间被忘记的客户提供优质的理产业物,同时提拔客户的理财服从。

: R& y$ {4 |+ z+ d. Y) x! }5 I5 @9 x! m5 {5 ]

(2)机构准入型风控化解名誉风险 8 X/ f# `- K- ?% u! L/ V

w' F2 H0 s4 |/ s% l- c f

对于一个成熟的流量平台,月均的客户成交量通常在200亿以上,这也意味着平台每个月的资产采购量须要凌驾200亿。如果接纳传统的风控本领,对于每单资产举行穿透考核与风险辨认,平台无疑会陷入巨大的工作量之中。针对如许的现状,现在主流的流量平台均接纳了机构准入授信模式,根据差异资产提供方(包罗信托公司、包管公司、银行、保险公司、券商等)的资质,分配差异规模的授信额度,举行相应的资产采购。在此类模式下,将风险辨认与风险定价工作交由专业的金融机构推进,可以更高服从的办理资产采购等干系题目,同时在肯定程度上缓解产物的名誉风险。 6 E; |) z# J; C H6 d9 L% _

( \# I3 t& M: j( x(3)一二级市场联动化解活动性风险

: @ b9 \' D+ a1 m& i E7 _& {) K0 F

对于流量平台而言,怎样满足客户短限期产物的须要大概是许多流量平台面对的棘手题目。对于激进型的互联网公司而言,大概会在早期选择自建池模式,通过长拆短的方式来满足客户的理财需求(固然现在这种做法羁系机构已经明令克制),但这无疑会将公司拖入活动性危急的深海中。相对成熟的模式应该系招财宝所搭建的一二级市场联动模式,在此类模式下,客户在产物持有2-3个月后可以通过变现功能将产物再次出售,如许一方面满足客户活动性需求,别的一方面也为市场注入了多限期范例的产物,同时可以有限定止资金资产限期错配带来活动性风险。

2 q8 Y. l% k* a( Q" P2 e* K/ R2 ]0 R. v# u1 ?& J& [' o6 |

3、将来流量端平台发展预测

% q8 W1 D9 e: V: J/ M. X

) ?' X9 `& t5 t(1)场景理财的深度融合 $ S) h* Y& I% e5 z2 Y0 J

- d& |3 a- G3 e4 f# v }! [

在1.0版本的五巨头当中,除了腾讯外,其他四家都面对深度场景融合的题目,而垂直细分范畴的场景理财,将来大概会颠覆现在的流量平台的格局。 1 ` o9 ^* W* R* s, ^0 K

5 Q- z& A2 X: n* d9 u7 m2 w- J现在,比力故意思的场景理财端发作公司大概会包罗嘀嘀与Uber、小米、乐视、携程等公司。举个简朴的例子,当你每天拿脱手机打车的时间,嘀嘀忽然弹出一款爆款宝宝类产物,存入产物还可用于付出打车费用;大概当你在看乐视体育的英超赛事,屏幕下方弹出一个故意思的广告【史上最强CPPI战略(保本战略),购买乐视宝,用利钱收益支持您心爱的球队(英超足彩)】。 : R7 b# b% O3 y. a0 f2 F- g

& o# j5 E: t) D

固然,条件是这些公司具备包罗便捷付出、产物操持、产物运营等干系本领。

- t, e/ v( y1 {# {7 Z2 J

/ V5 {2 _$ M% q5 g* B) P- \(2)B2C向C2B、B2B模式的渗出与转移 . U+ E& t9 \) K" P4 T. B

/ q, R, }; Y8 {" S( g) V

现在的互金平台重要接纳B2C模式,即产物上架展示,客户产物挑选模式。将来,陪伴客户数据的增大与大数据技能的推进发展,主流流量平台有望根据客户特性、一样平常认购举动,实现特定资产定向推送功能,如许可以通过金融科技技能,有用实现B2C向C2B转移,进步客户认购产物的服从,同时增长客户对于平台的黏性。

" f* |; N8 Y0 N: N3 Z+ F8 c7 b8 e) E. J* n& K" i

同时,现在的主流流量平台均为B2C/C2C 平台模块,B2B业务模块由于机构客户举动特性、现金流划付等变乱,不停以来没有大规模推广,将来随着流量端平台发展的稳固,B2B的流量平台亦或是一个充满想象力的平台。

! l6 g `! a0 B; m- j Q

5 R4 u, G/ r* b( [0 U: s7 p8 [) W二、关于资产端的互联网金融平台( u% O- F$ {0 u$ T8 u7 j" F/ p/ S5 s

资产端互联网化,顾名思义,即重要以资产获取以及资产整理为特性,通过大数据、云平台等技能本领创建特定资产范畴的资产辨认筛选体系的科技金融公司。狭义的P2P公司着实是从属于资产端互金平台而非流量端互联网平台。资产端互金平台重要办理的痛点包罗特定细分行业中小企业大概个人融资困难;资金投资机构对于特定行业的风险辨认本领有限等题目。 : Q! s1 F6 N3 F* j, T: {3 T* B% b

: I! `6 F, W+ K4 Z( w/ n4 q+ N1、资产端互金平台核心点

) @9 x0 V7 ]" Y. |. r @6 P3 b* t' e! c3 p! l! K/ |

资产端互金平台核心点包罗平台自建的特定资产范畴的包罗资产辨认、筛选、评级、标准化包装、投后跟进、资产生命追踪等要素的资产体系;针对B端客户的资金投放平台,B端资金泉源可以是成熟的流量平台资金,亦或自建B2B平台向特定机构投资者投放资产。

0 p- B; }$ k @3 s/ [3 ~6 t9 j, W2 j/ n

对于资产端互联网平台,国外具有代表性的对标公司为LC模式(lending club),国内比力风趣的干系公司包罗P2P网贷范畴分期乐、宜人贷、点融网;票据范畴的票据客;融资租赁行业范畴的北极贝; 在保理范畴凯拿资产、摩山保理等公司。

1 a/ N( m' k8 ^' u' o7 M, ~% j( Q0 k8 B z! H ~4 K' X4 s/ I. k T; ~

2、关于P2P行业之殇

' p4 o& @. F9 l6 ?! |1 s% [

9 M x- w3 O: N y3 }随着E租宝变乱的发酵,P2P行业渐渐由VC/PE的宠儿沉溺为粉碎社会调和的坏宝宝。整个行业简直存在像E租宝如许存在道德风险的“庞氏”公司,但从一个从业者的角度而言,大概以下几点才是导致现在P2P行业乱象的缘故原由: . W' ^3 n0 l; A' z

; i7 W) Y4 L# @3 ?

(1)P2P企业定位不明,激进扩张,资金耗尽倒闭 ) E4 [+ b3 B" U. i9 J! h/ j1 s2 d

! n. o( Z0 `! E

从2013年开始的互金热,让许多互金企业开始了激进扩张。在互金行业初期发展的丛林阶段,许多公司对于自身的定位并不是特殊明了,在风投资金的推动下,许多公司每每倾向于流量、资产两手抓,面对动辄单人400元以上的获客资源,许多的P2P平台在资金耗尽后敏捷倒闭跑路。

: D3 Z8 B$ B& `" h8 E7 E2 a

0 b1 G# r* r: }+ V, @(2)核心上风不明了,底层资产考核不严,名誉风险频发 4 i: {1 E* n. k% h

4 C, o! i8 R J5 K6 |. t) n$ `/ O

作为资产端平台,公司重心应夸大对于特定底层资产的风险辨认和筛选本领。但在P2P疯狂的年代,许多互金公司着迷所谓的爆款产物,将部门高收益有毒资产纳入平台资产种别,导致资产逾期情况严肃,召募端还款压力陡增,终极导致平台跑路。 3 b# @* r$ ?% a$ S- y2 V- B

: [5 @. Y" D4 d! k( M, N

(3)自建池导致活动性风险 A+ l2 |$ y& W4 ^& f9 w2 o/ \" k& g8 P

5 k6 G5 b+ l& l' B. n

在初期,许多的P2P公司短期资产相对缺乏,因此不少公司选择自建资金池,通过传统金融中曾经接纳的长拆短的方式,为平台客户提供短期资产,同时使用长拆短布局操持获取超额利差。在这种生意业务布局下,许多P2P公司陷入活动性危急,终极企业难逃跑路运气。 $ V0 A3 f/ q8 N2 @' z2 d: v

0 a! J- C" m! Z. S3、资产端互金平台特性及发展预测

/ Q4 w* R2 {+ V5 v$ J2 {7 D4 z- |5 d

(1)特定资产范畴的精彩的底层资产辨认本领以及强大资产处理惩罚体系

5 x" y( \6 ^+ N, _% x8 p/ e

0 r0 Y, I, [6 l1 I( s7 @与流量端平台以机构准入为风控模子标准差异,对于资产端的互金平台查验的是平台管理团队本身的资产辨认本领。精彩底层资产辨认本领与优质资产的获取本领是决定资产端互金平台将来可以或许走多远的核心要素。 ! ?% `- V; S) p0 g" b& V9 ]

8 h/ y0 M: _ Z' \" S对于资产端互金平台,每每会接纳自身开辟的科技体系,将特定范畴资产举行批量化、类标准化处理惩罚,然后将这类资产打包提供给特定客户。在其科技体系中,通常包罗资产筛选模块、资产评级模块、资产包装模块、投资管理模块、生命周期模块、数据分析模块等。通过其自身操持的科技体系,一方面实现特定资产范畴的标准化,办理特定资产范畴的小微企业融资题目。别的一方面,通过透明的科技体系,使得资金方更加有用的挑选符合自身风控要求的资产。也正是由于这种特性,决定了其资金方的范例更多的是机构客户,而非个人客户。 % a# B, `! g- L

; C9 L; R) A% |" T* E' p(2)与流量端大概B端客户互助实现资金召募工作 * A$ y4 p6 a5 }, Q

7 h( v! Z% }: _/ Z f3 }. Z

对于资产端平台,痛点之一即为资产端客户的融资需求题目。术业有专攻,资产端互金平台每每须要接纳和流量端平台互助的模式来办理其融资题目。详细模式可以包罗直接在流量平台开店模式,大概为流量平台提供资产包,流量平台将其打造成自有产物。 & m8 \" z. J0 d: q

& B1 f2 U3 Y( T% O5 a+ d: }" D) g

对于配景较为雄厚的资产端互金公司,则可以选择符合时机,向B端流量平台延展(表明:由于B端平台获客资源相对可控),进步资金资产对接服从。

, r! S0 R1 P+ r% ?" C

- }: s8 H3 F' _, H) k0 c$ M(3)基于场景的资产获取以及基于产业链的股东配景 4 r: r( U% f! t( [- Q0 @

9 J/ g; E; V7 A0 g$ j$ h基于场景的资产获取是资产端平台的别的一个明显特性,现在比力有代表性的公司包罗分期乐公司,通过构建消耗场景网站,实现门生贷款的发放。亦大概搜房网,通过与房屋生意业务场景的绑定,实现房屋按揭贷款的发放工作。 t V& }! t2 l/ H9 g

# e1 s0 P, b) x/ C2 E( n在现在流量端互金平台江湖大局根本已定的条件下,资产端的互金平台是本阶段风投资金追逐的市场热门, 在资产垂直细分范畴(包罗供应链重塑、不良资产、融资租赁等)比力有特色的科技金融公司大概是下一个独角兽诞生的地方。

! L: s8 Z7 L5 T1 }

, L4 w8 W- G* A, k. E三、小结8 N* e; e' K. z2 x

扼要言之,对于互联网生态而言,金融板块是对其生态圈的有用增补;对于金融而言,互联网是其进步服从的有益本领。对于互联网金融的行业的态度,我想引用如下的话,“我们的对手不是友商,我们的对手是期间”。 ; C) G4 [ e1 B

1 Z% g# T$ @& F% m

注:于鑫|曾供职于券商资管、互联网金融公司,现在在证信资管重要从事证券化产物的投资增信、项目融资工作以及与互联网金融范畴的科技金融公司的融资工作。 |  |手机版|Archiver|

( 桂ICP备12001440号-3 )|网站地图

|手机版|Archiver|

( 桂ICP备12001440号-3 )|网站地图