在投资者的疯狂抛售下,嘉能可股价周一暴跌30%,创汗青最大跌幅并革新汗青新低。自2011年上市以来,嘉能可股价已经跌去87%。投资者正日益担心大宗商品代价一连低迷,大概会导致嘉能可无力清偿债务。

5 t6 m9 i" N0 I5 S* F

' }: @- \* S+ k5 [/ e! |

2 ~4 u+ x5 j( x7 v; C0 k蝴蝶效应:引发美国垃圾债、举世矿业股连锁抛售) d2 j* s1 s3 M8 [; q

) G2 X" s, m1 k; \/ M9 t* r

投资者正日益担心大宗商品代价一连低迷,大概会导致嘉能可无力清偿债务。这引发了美国垃圾债的抛售潮。根据美银美林体例的指数,这令垃圾债的收益率三年来初次升破8%。

|1 x: D: w2 q4 ^+ N# w7 Q% r9 n2 {' h# n k/ X! V

7 c- N9 v; s# @' d投行Investec周一表现:“采矿企业正面对充满挑衅的环境,这让我们猜疑如果商品代价进一步下跌,嘉能可股东还能得到多少代价。”Investec称,如果重要大宗商品的代价维持在现在的程度,没有大规模的重组,该公司的代价也所剩无几。1 V, Z. |' d2 B) W

$ P! M, M* \9 e! U' t6 Q, R0 C

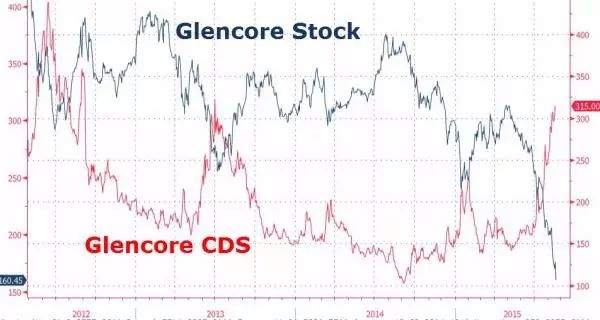

维持投资级对嘉能可来说至关告急。该公司巨大的商业业务将必要投资级的评级来得到低利的资金。- R+ m, C2 G1 `+ u$ ] u0 U

/ A' {: f9 A# N9 C7 x j& Q

Wells Capital Management Inc基金司理Margie Patel向彭博表现:“市场处在边沿,坏消息不绝涌现。当你有这么多的坏消息,而又不靠近任何拐点,这只会带来更多的卖家,即便代价已经很低。”+ j! ~ I9 q. ?; l* [" K

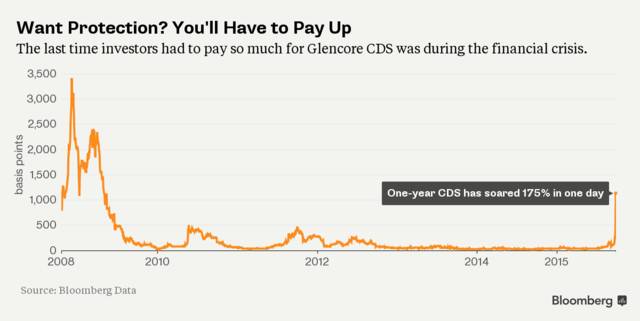

$ o; C$ @3 x' H8 ~" y1 K$ f本轮的抛售非常猛烈。相较于嘉能可五年内违约,投资者对嘉能可来岁违约要求更多的掩护——这一债市扭曲的征象通常意味着企业陷入了窘境。

! @4 }* c* S8 w' m% }; K 4 G+ M5 o5 m4 @& B: V 4 G+ M5 o5 m4 @& B: V

6 m( v- p; z6 Q$ a3 q* s6 g

Anglo American的债券拥有投资级的评级,但其忽然之间被当做垃圾债来对待。

0 |, s& T! s- O' x) r* N6 N

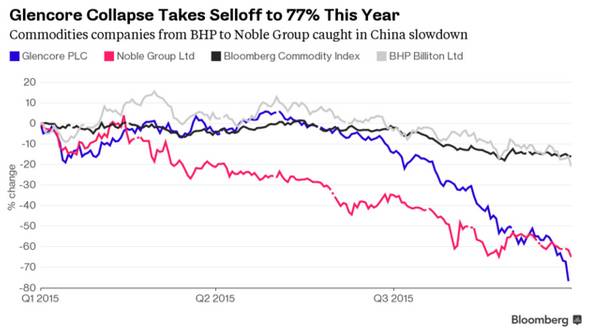

4 w! C6 q1 c; W( i% E4 X这是由于不光仅是嘉能可,采矿行业都非常的不景气。

2 |3 }- ~9 F( d

1 |8 U0 D0 q6 g0 `: qInvestec指出,固然必和必拓和力拓的颠簸相对较小,但要满意管理层致力于保持分红的寻求,它们也将面对巨大的挑衅。Investec估计,在现在的环境下,分红会斲丧该公司策划性现金流的50%。

1 ^! S( R# B1 K5 x2 Q$ q0 S* v- }8 b+ Q$ H/ t2 }

该公司称:“如果商品代价继承处在低位,Anglo American的处境比必和必拓、力拓更为糟糕。”$ @/ M6 i4 R1 k# g5 A5 r# ^: w

% @" E u5 N5 u% X市场焦虑的感情伸张至了整个垃圾债市场,并险些令新债发行陷入了停滞。在投资级的公司中,本周仅发行了17亿美元债券,远远低于上周189亿美元的程度。至少有两家公司暂缓了债券的发行。9 G* {' C" z( Y; h" |

- b$ ~8 B: S& v! E& f

Noble Group公司2020年到期的债券大跌15%,至65美分兑1美元面值。Noble Group是亚洲最大的商品商业商。

% u3 O6 J) X. j+ \4 X" N/ a& V

% O! ^: t1 u o1 ?3 t除了垃圾债,采矿企业的股票同样遭到抛售。

# F3 c$ ?6 r5 B0 s8 y! b! I

9 a; N8 P" x! J# Z: y5 e嘉能可股价在香港下跌29.9%,至每股8.61港元。必和必拓在悉尼下跌了6.4%,而力拓下跌达5.8%。中海油和中石油盘中双双跌至2009年3月来的最低程度。Noble股价下跌12.4%。Marubeni Corp在东京下跌7.4%,创四年最大跌幅。

' U/ ?1 q* P/ a+ N' a6 D' f

% z1 H2 h' F' m. e, \ # J, s* ~5 Y3 S7 _6 Q # J, s* ~5 Y3 S7 _6 Q

. W! ~ m" m$ g T& y6 T! z嘉能可究竟值多少钱?5 h X2 I0 p2 ?0 G+ O6 l3 o

6 r& J2 f1 a; ^% K2 T1 k5 A! \2 ?0 M0 U, T b! L w& u7 C X

5 W) P; |) K' m6 v H& P

分析师也不清晰。差别的分析师给出的估值也差别,嘉能可大概值980亿美元,也大概值260亿美元。

2 C9 V5 e, ]4 O$ q F5 \2 E3 z) N

Sanford C. Bernstein分析师Paul Gait以为,嘉能可股价会上涨七倍至450便士,是彭博追踪的分析师们给出的最高目的价。野村控股以为嘉能可会上涨至120便士,为最低目的价。嘉能可周一收盘跌29.42%,报68.62便士。% N' s$ _% O4 L- {. `/ v' e2 g

+ r, N1 I4 L( v/ v5 Y$ S) v由于对中国经济增长放和缓公司债务的担心,这种分歧表现分析师们很难给嘉能可估值。嘉能可生意业务业务也不透明,铜价走势也不清朗期待,这也都使分析师更加难以对其举行估值。

+ y- |& N# L3 x, [& s# Q* w* h7 K' V- w8 l: P/ [; F9 D

2015年上半年,嘉能可生意业务部分调解后息税前利润为10.7亿美元,约莫占总利润的3/4。上个月,嘉能可把生意业务部分息税前利润预期由37亿美元调降至26亿美元。; `) `( i' J6 `. B$ r2 I9 B

5 y3 v" @* Y, K/ |" b

( x+ C- Z" I" s( W起底嘉能可——一代巨头的宿世此生. Y9 _9 G! u3 q) x

j& J, E7 ~0 n以下内容来自微信号“扑克投资家”,ID:puoketrader

' w9 o9 s- f+ Z; }8 T$ x# |

) e( `) m6 `! M, d, ^曾经是这个期间最激动民气却又鲜为人知的财产传奇,现在由于大宗商品代价大幅下跌导致资产负债表恶化丧失融资源领,被迫减少付出和抛售库存引发进商品尤其是金属代价暴跌,差点酿成一个巨大的“黑天鹅”变乱,这一传奇公司的名字,叫做嘉能可(Glencore)。9 D1 ^+ y5 j, y, }8 |. c' o) m

- J& j9 T/ O; c3 ]' R' b! m

作为天下最大的大宗商品商业商,嘉能可和其他几家大宗商品前沿企业,早已在究竟上逾越高盛、摩根士丹利和摩根大通等台甫鼎鼎的华尔街投行,而成为已往十年中最赢利的行业群体。尤其必要指出的是,这些企业大多是由私人控制的非公众公司,这也让他们的财产变得更为秘密而惊人。此中,嘉能可更令人印象深刻。相比于嘉吉、路易·达孚这些创建于19世纪的老牌大宗商品商业商,创建不到四十年的嘉能可好像始终在以一种更为激进却秘密的方式不绝改写和革新着这个行业赢利的模式以及对未来红利的想象。通过一桩总额达619亿美元的并购案,不光改写了举世矿业生产与大宗商品生意业务这两大行业的竞争格局,而且在19年内实现了由6亿美元到880亿美元的公司估值大跃进。不得不提及的是,这一财产帝国的奠基人马克·里奇(Marc Rich)曾因一系列肆无顾忌的商业冒险以及逃税举动,而被美国法庭缺席判处325年羁系,并在受到美国司法部通缉后的十年时间里,仍旧领导这家企业全速扩张。

! ~: ^: ?6 Q- J2 \2 L; L) M

( P' W# F! T+ {- ^9 Y h“嘉能可大概少了一些显赫的策划汗青以及与之伴随的商誉积聚,但同时也少了一些束缚,在生意业务和扩张上有着更大的行事空间。”一位国有大型矿业企业大宗生意业务部分负责人表现,“打个不适当的比方,现在的大宗商品生意业务行业,老贵族依然保有威势,不按套路出牌也百无禁忌的年轻暴发户却更能呼风唤雨。”, U x6 V2 D4 `2 D& J9 X

" D$ O2 M: g, ]本日,扑克将带你走进嘉能可的宿世此生,明确这个已经站到风口浪尖上的巨头层层面纱下那些不为人知的东西。0 c+ b- ~# w; c" t4 O# M

1 y5 s, p& x6 y

编辑点评:扑克投资家3 p' Q- O2 d; v2 y$ H

2 E3 l/ o' I- j) Z

铁幕下的财产

9 M% I R J$ y8 V) R4 R, ~9 F8 v5 K# J, h! s$ E$ F

只管从1994年起,作为首创人的马克·里奇就已经彻底退出嘉能可,而嘉能可也险些在官方公开资料上抹掉了和这个“污名昭著的逃税者通缉犯”的统统关联。但时至本日,嘉能可的发展路径和行事风格,仍旧有着马克·里奇灌注的基因。这不光是由于在这个商业帝国创建后的前二十年时间里,是马克·里奇领导嘉能可依附充满争议的途径掘到了第一桶金,更由于马克·里奇在这二十年中也为本日的嘉能可留下强盛的人才储备和独特的地缘商业上风。* C7 u7 R# W) b

- q: l4 x v0 q& k+ K在创建嘉能可的前身、以自己名字定名的马克·里奇生意业务公司前,马克·里奇就已经是一位乐成的美国大宗商品生意业务商。而在他从前的职业履历,在革命时的古巴所取得的乐成,无疑深刻地影响了他的策划理念。一位曾在古巴革命期间与里奇共事的同事曾追念称,里奇“不停将古巴视为没有规则的地方,并带着从那里学到的东西回到纽约”。

* t3 o7 ^! z1 ]/ Y" v& T. S

+ \3 [) B) r; G! @在嘉能可的前身创建之初,急需打开局面的里奇也将这种“无视规则”的做法极尽描摹地应用到了商业时机的发掘上。他不光挖走了前雇主的大多数大宗商品客户,而且以武器、日用品等多种货品直接从伊朗调换石油,再转手到石油大宗现货市场上谋利。乃至在伊朗伊斯兰革命发生后,在美国大使馆职员被伊朗扣为人质、美国克制公民与伊朗发生经贸往来的环境下,马克·里奇仍旧通过上述“以物易物”的情势,从伊朗获取大量石油。$ z8 v% c* g5 E2 N3 w/ N

" ~4 i* m' Y9 N$ n8 @3 |! }# `不止于此,依附里奇当年在古巴革命期间和卡斯特罗政权创建的接洽,嘉能可的前身还乐成地在暗斗高峰时期,将苏联发展为自己最大的客户。适逢苏共总书记勃列日涅夫试图依靠石油资源创建“发达社会主义”,里奇的公司也看准此中商机,成为苏联石油以致其他资源产物,在国际大宗商品市场的重要贩卖商。4 k- d, V$ m5 O9 L; N

" e2 P; |* V1 @5 Z里奇从暗斗铁幕之下攫取巨大财产的举动,终极激怒了美国司法部分。早已因石油倒手生意业务而盯上里奇公司的美国司法职员,终于在1983年向里奇及发起控告,罪名包罗邮件敲诈、逃税以及诈骗。但直到2001年比尔·克林顿在其总统任期的末了一天签署对里奇的特赦令为止,避居瑞士的里奇从未出现在美国的法庭上,更没有在美国的监狱中待过哪怕一分钟。3 K) C9 n. f% ?( k" v

/ C5 }4 g, O3 Y+ @* `8 G/ ]里奇以及来自“铁幕下的财产”,最少在两方面对嘉能可产生了决定性的影响。其一就是嘉能可独特的内部人才作育模式。差别于老牌大宗商品生意业务商,由于浩繁生意业务由于政治或其他缘故因由必须秘密举行且需严守秘密,因此在里奇期间,嘉能可的前身就创建起了一套与众差别的生意业务员作育机制,从应届大门生中汲取“配景明净”的新人,在企业内部自行作育。在这一机制中发展起来的生意业务员,即便是在大宗商品生意业务员的小圈子内,也是自成一体,积极避开外界关注,并对嘉能可保持较高的职业忠诚度。与之相应的是,除非生意业务员主动去职,嘉能可也险些从不辞退员工,即便是在市况极其昏暗之时。

3 j% H# n7 K/ q: C0 x

& [/ I: X, {; Z- A( T5 W这一机制一连至今,不光为嘉能可储备了大量年轻而富于野心的生意业务人才,也包管了嘉能可的内部生意业务状态鲜少被外界尤其是羁系机构和公众媒体所知晓。值得一提的是,格拉森伯格本人也是这一作育机制的“精良产物”:从1984年MBA毕业后,格拉森伯格便进入嘉能可继承生意业务员。5 o2 S' ]( J0 u# k% `- u

/ }$ E) O! @* X% l" j' D" _

更告急的一点还在于,嘉能可的前身与苏联阵营间的密切业务接洽,也为苏东剧变后嘉能可在俄罗斯、中亚等传统意义上的举世大宗商品市场“童贞地”,创建独占性的业务上风,奠基坚固的人脉根本。

5 y0 s& Q$ m0 {7 _9 s' A

y" M* n) m# I/ Y- u" E“来自俄罗斯的石油,来自哈萨克斯坦的矿石,长期以来都未被直接纳入国际大宗商品生意业务市场,而嘉能可则从苏联时期起,就成为这些地区资源产物在国际市场上的重要包销商。”前述资深大宗商品生意业务业内人士先容称,“基于长期的相助关系,这些地区的矿业巨头更乐意和嘉能可打交道。直到本日,这仍旧是其他西方大宗商品商业商无法相比的独特上风,简直雷同于特许策划权,嘉能可也从转手加价的生意业务里赢利极丰。”现在,嘉能可也仍旧是举世最大铝及氧化铝生产商俄罗斯团结铝业的重要股东。2 n% @2 s2 Q, Y' [8 e! @4 `9 y

) _. v1 i3 a! s" L* ]固然,里奇留给嘉能可的,大概尚有一项巨大影响,那就是无视规则的野心,大概会引来控告,但同样有大概逃走处罚。在大宗商品生意业务行业中,嘉能可曾被视为是当局羁系规则“最积极的挑衅者”。撤除在华涉及的石油私运案,另一则流传甚广的案例是,2001年嘉能可曾将一批购自神华团体的3亿吨焦煤,违规出口到印度,在此事被中国当局发现并点名告诫后,嘉能可仍坚称这批焦煤已经按照当初出口文件所填写的那样,被运往欧洲。2 ~6 U7 D n3 F f& E

7 V3 l1 q) N& V- v. ]

乃至尚有国内大宗商品生意业务人士讥讽,只要出现大宗商品企业团体贿赂当局官员或违反羁系政策的变乱,“那这批企业中,少了谁估计都少不了嘉能可”。& _, ~( j& o+ i& V7 d

" c# z9 d5 P" c7 L

“这就是范例的嘉能可做派。他们为了认定的目的,不吝负担最高的风险,也不会把固有的秩序与原则放在眼里。你可以说他们狂妄,但依附雄厚的财产和狡黠的手腕,他们通常空想成真,而且得到更多财产。”一位曾在新加坡、伦敦从事大宗商品生意业务的资深人士表现,“从这个角度上看。他们才是老罗斯柴尔德和洛克菲勒那类金融家的真正继承者。”$ Z' _6 Y9 {9 H+ R! F- L

9 W/ L) b" [( d, u# n

金融扩张者

' f9 v" ?, ~; k( D f

2 m/ R2 \0 u) v# q' d8 Y# x在1994年一场代价惨重的投资失误后,里奇失去了对嘉能可前身的控制权,他将手中的多数股份转给了嘉能可的管理层。正是在里奇退出后不久,嘉能可正式开始使用现在的名字。而在从其时至今的第二个二十年中,新兴金融工具和金融本领开始成为嘉能可实现资产规模和收入利润“数目级倍增”的关键。惊人的金融杠杆,也支持起了嘉能可更为惊人的扩张意图。8 z5 s( Y. j& z. M7 H. @6 J

/ E1 k+ U) Z# c4 m5 U, ^. p! c6 m

从上世纪九十年代开始,嘉能可创建起了一套有别于传统的大宗商品商业红利模式,在这一模式中,商业商不再通过简朴地赚取差价红利,而是通过提供直接融资或其他供应链金融服务,调换矿业生产企业稳固的产物包销权以及上风代价,再使用嘉能可在物流仓储方面的领先上风,借助大宗商品期货及衍生品工具,选择符合的时间所在举行交割使用,使用时空或信息上风套取利润。6 e) O) w ~+ e: ]6 X& w+ L7 r

( F* W! t( T- P6 l$ x8 [" I5 r; }“嘉能可较早地发现了大宗商品供应链上所存在的长处空间,它不光可以赚取差价,还可以像银行一样在供应链金融中赢利。同时对期货衍生品的使用,也是嘉能可生意业务员的刚强。他们有本领也敢于做复杂的对冲使用。而且对嘉能可来说,最大的上风在于,它在举世范围内的信息和物流网络,使得它比银行更具信息上风,也更敢于为矿业生产企业提供融资。”前述大宗商品资厚生意业务人士表现。

' C6 Z4 G' e1 }3 M7 D1 K

+ u* t% a# S. E5 O- B7 N# s0 W$ y进入新世纪前后,撤除以商业融资及物流服务调换包销权外,直接并购或入股矿业、能源或农产物生产企业,也开始成为嘉能可加速扩张的主流路径。通过这类股权收购,嘉能可不光能得到更为稳固的大宗商品现货泉源,同时也能更彻底地攫取大宗商品供应链上的利润空间。更为告急的是,在已往十年中,受益于新兴市场国家大宗商品需求的居高不下,大宗商品代价一连飙涨,对大宗商品生产商的股权投资收益自己也相称惊人。在这一方面,嘉能可险些复制了高盛等华尔街投行所取得的乐成。而在这一过程中,嘉能可对过桥贷款、债券以及其他融资工具的使用,也在大幅度增长。. j% W2 U/ |8 }3 s9 D7 k

; k# |. P( U2 w- j: M* c$ U* |9 J5 m一个经常被提及的乐成案例便是,2008年,在加拿大上市的矿业企业加丹加矿业(KatangaMining)陷入资金流窘境后,嘉能可以提供5亿美元融资为条件,对其发起收购,并得到了74%的股权。而至2011年年初,加丹加矿业的股票市值则突破了32亿美元。* L6 H4 T# t2 P# V7 O6 G& `0 U

- K8 ~: [. p E& ^5 a0 d

正如嘉能可现任掌舵者伊凡·格拉森伯格(IvanGlasenberg)十余年来所做的那样,无尽的野心与无穷的财产相伴而来。乃至从创建之日起,野心与财产就不停是嘉能可发展进程的主题词汇——为了告竣目的,嘉能可不吝回避规则、颠覆规则以致创造规则,也由此得到了超乎寻常的财产增长。现在,嘉能可更用一桩反复被以为“不大概实现”的巨额并购,试图再次改变行业的游戏法则。

; d4 u" | H2 C5 i' q& Z9 ]5 }) M* ^4 g' X2 _" L+ s' p1 n

当嘉能可公司以换股情势完成了对英国矿业生产商超达(Xstrata)的并购生意业务之后,从那一刻起,嘉能可一跃成为天下第四大矿业生产团体,同时还将一并劳绩举世最大电煤商业企业和铬铁生产商、最大锌生产商、第三大铜矿开采商和第四大镍矿开采商等系列“头衔”。固然,这个锌产量占举世总产量15%的“新嘉能可”,仍旧保持着举世最大大宗商品生意业务商的职位,并将手中控制的举世电煤市场份额提升至惊人的30%。

) E" g5 A' w. u4 W; `

4 @+ n+ c Y4 t7 n7 O8 [8 g5 H2010年,嘉能可在伦敦和香港完成规模空前的IPO。而多数市场分析机构均将其举行IPO的动因,归结为替更大规模的并购筹划举行融资准备,以及提供更便利的平台。嘉能可对并购的“痴迷”由此亦可见一斑。

6 ?0 y8 k( H$ X/ C% Q. h& J

3 }5 z5 I3 B' P0 Y. w5 H, j以金融杠杆撬动大宗商品商业,以大宗商品商业控制自然资源开采,终极冲破鄙俚商业商和上游生产商间的行业边界,这正是嘉能可在上述“世纪并购”中,意图创建的行业市场新秩序。然而,在大宗商品市场波涛汹涌之际,纵然是巨人也难以在甲板上站稳。本年以来大宗商品代价的暴跌,冲破了嘉能可所勾画的优美蓝图。

; E$ j# g, `0 B( O+ d; r8 f( t( K9 {2 X

崩坏的股价

' j5 H0 [/ \: q# U. \ m0 g! |

) B- s* P3 P; J8 c) q2 ]在多种原质料代价大幅下跌至数年新低之际,作为举世大宗商品商业巨头的嘉能可上半年利润淘汰并不令人不测,但净利润出现139%的降幅却令人震惊。根据财务报表,嘉能可上半年净亏损6.76亿美元,而客岁同期则净赚17.2亿美元;业务收入出现了25%的同比降幅,至857亿美元。, X! f D' D4 |8 A( G8 G2 t, B/ j: @

0 \' n9 \! g2 K- `# \投资者立即对嘉能可糟糕财报的扫兴感情表现在了市场上。停止至本日,由于股价的下跌,该公司市值已经蒸发了数十亿美元。8 s. W2 |0 U8 w3 i/ \# [3 [% L: M& y4 T

. ^) B; L0 s' P! V: U

+ j# N$ b5 s- ~+ i# Q: g8 S

' v$ H" c+ C- S4 [/ ]

6 T2 s2 u& Q8 A& r) i- O众所周知,作为举世最大原质料买家,中国经济减速是大宗商品市场陷入萎靡的告急缘故因由。嘉能可首席实行官Ivan Glasenberg称,此时现在,没人能读懂中国市场。猜测中国的金属斲丧量越来越难。5 F9 n# s6 S5 r; \

, U- \- W' N% j1 l3 k4 A& Z

* t: g/ U& \3 B O" C6 f没人知道中国发生了什么。我找不到可以大概精确猜测中国的人。本年上半年,中国经济的疲软比任何人预料的都要糟糕。

% a& b) z2 @: [

7 h" b! E, Q2 _* g, _" \面对颓靡的行业现状,嘉能可下调了运营预期,并公布缩减开支。嘉能可称,本年资源付出将减少至60亿美元,预计商业部分本年整年大概创出25亿-26亿美元的息税前利润。这比Ivan Glasenberg之条件到的数据大为淘汰。Ivan Glasenberg曾表现,“无论大宗商品代价表现怎样,”预计公司商业部分本年的息税前利润可达27亿-37亿美元。' v1 f1 ` V( J- O2 h1 s2 j

0 L3 ~- A- n3 t8 k. q7 O, D

& T" u& a# ?8 y$ u9 u & T" u& a# ?8 y$ u9 u

) N9 a3 j0 L( H! e! a* ^' G

在业内广泛担心资源类企业债务违约风险之时,嘉能可也未能幸免。该公司名誉违约掉期(CDS)代价暴增至两多年以来的最高程度。市场担心的来由是:无论嘉能可将债务负担低落多少,看起来都是不敷的。8 Z6 k: f9 B3 u2 X# z

5 W2 V, X5 Y$ x- [$ h! \; g3 P( c

5 Q T" t4 D+ H- ~: _9 t投资者还担心,嘉能可或很快失去投资级名誉评级。IvanGlasenberg在二季报电话聚会会议中称,暖和的评级下调是可控的。“纵然我们被下调一个品级,对公司来说,都不会是很高的本钱。”

/ b- E7 J3 z f7 w4 C: ^; r5 n/ i# j! l

& k J# a( t& x# d3 M# L' u4 N6 t6 S" V

关于嘉能可的财务窘境,英国《金融时报》有总结。显然,它不那么悦目:

6 W5 A* _9 r5 W" j+ ?* x0 ~( k, M! m1 Z1 J$ ?9 |% l9 g6 b

0 v* }/ o9 p/ o( @嘉能可市值缩减至220亿英镑,剔除170亿美元的库存,公司净负债高达296亿美元。嘉能可想要维持股息,这一项每年耗资20多亿美元,并要求净负债不凌驾利润的3倍。若以嘉能可270亿美元的预期净负债盘算,则该公司2016年的利润就要在90亿美元。

$ n/ N- f4 \* V# p# |( ~/ i* _% U+ r8 i# ~

思量到大宗商品市场的现状,如果市场环境没有显着改善,那么,要在来岁到达上述利润程度的难度是可想而知的。

) W: _$ ]" t3 O- z9 k& O) B

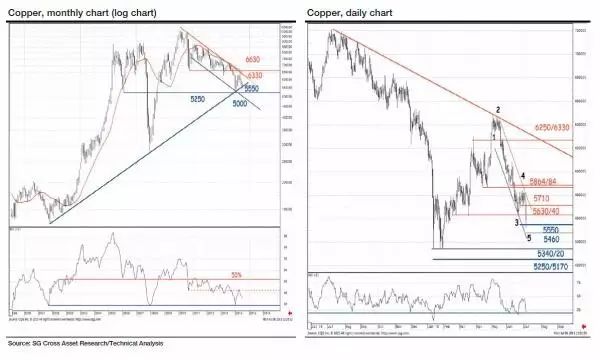

: a/ a- T4 M1 s! W# D换句话说,鉴于嘉能可上半年的业绩表现,该公司减少股息大概无法制止了,特别是在对公司收入贡献最大的金属铜已经跌破了5000美元/吨的环境下。LME铜当前已经击穿十五年上升趋势支持线:

- G7 z0 U* Y( T) t/ `8 ^4 p( U8 ?, Y7 p2 ]$ H! y

0 j0 l% w( Y2 k 0 j0 l% w( Y2 k

2 l) v& ~: r% i2 e9 |

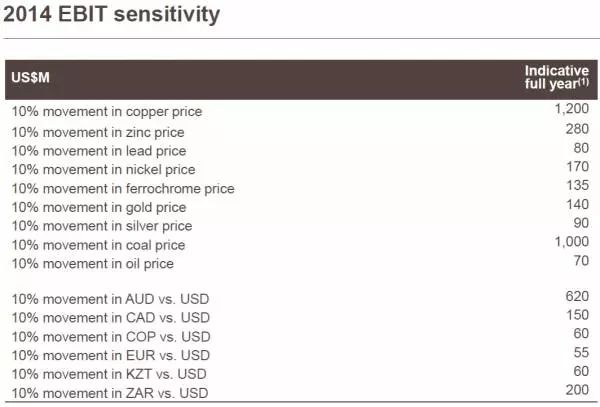

3 E8 T5 D; r( i' A( w% y( G' c而嘉能可拥有极大的铜风险敞口。该公司在2013年的年度财报中表现,如果铜价下跌10%,那么公司的税息折旧及摊销前利润(EBITDA)就将被抹去12亿美元。同时,按照前银河期货首席宏观经济顾问付鹏的见解,根据嘉能可2014年的财报,如果一揽子汇率对美元贬值10%,那么汇率颠簸对嘉能可的税息折旧及摊销前利润(EBITDA)就将被抹去11.4亿美元!而从2014年到现在,一揽子货币对美元匀称贬值均凌驾了20%,这意味着至少汇率对EBITDA敞口至少这两年被抹去了25亿美元。6 v# X% z8 m# A5 x- W/ `

" _6 [0 z! ~4 p# I/ S

( ~0 q$ U$ I9 b2 I嘉能可接纳全面性的战略,包罗筹划在未来18个月关闭位于赞比亚(尚比亚)和刚果的两座大型高本钱铜矿场,藉此来进步现金仓位并减少付出。关闭矿场将使该公司的产量淘汰40万吨,并让市场上的举世供应量淘汰约2%。但是这些步伐可否产生富足的结果来拯救嘉能可,照旧一个未知数。 |

|手机版|Archiver|

( 桂ICP备12001440号-3 )|网站地图

|手机版|Archiver|

( 桂ICP备12001440号-3 )|网站地图