3 ]9 Q c& p/ R9 r 3 ]9 Q c& p/ R9 r

* e1 V3 f5 l7 M. b: Q

近期国内和环球股市均履历了大幅颠簸。这些颠簸对于实体经济产生的影响毕竟有多大呢?! r. e5 _+ C; V* |# b! \( v7 }

中金公司宏观分析师易峘、梁红在其最新发布的研报中表现,只管股市动荡对资产负债表的团体影响仍然较为有限,但对经济增长的负面影响已经显着上升。

* u) E2 T$ n o4 u5 Z股市下跌对住民和金融机构资产负债表影响幅度有限

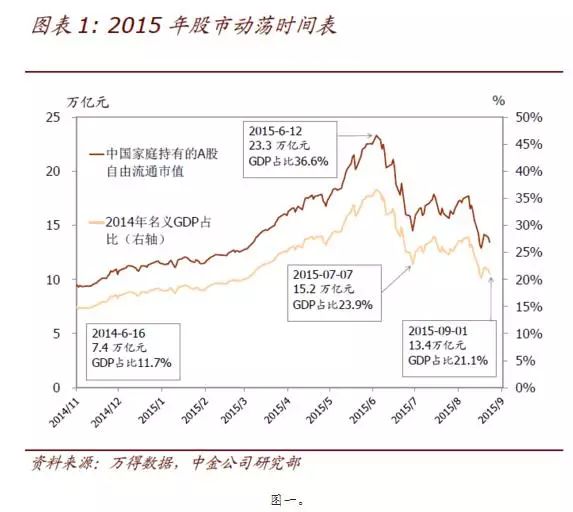

9 u# o& {; A0 v0 D. W3 o/ y0 ^5 R中金公司估计,自本年6月中旬以来,中国家庭持有的股权账面财产累计缩水了约10万亿元,但相对中国住民团体资产负债表的规模而言,影响仍然可控。# T5 p1 a; O1 I9 O

6 P! v! X+ y, C) D中金公司以为,从7月20日以来,估计中国家庭持有的股权资产进一步淘汰了4.4万亿元,相称于2014年名义GDP的7%左右。 8 N9 J. V% j& Q4 L- Z! n! t7 V9 F

然而,中国家庭持有大量的银行存款(54万亿元)和房地产资产(我们估计在200万亿元以上),股权投资丧失仅占中国家庭团体金融资产的3%、房地产资产的5%左右。因此,影响仍然可控。

/ R3 {# ]" C% D1 S& [. A; M

# o5 n: B7 Q5 G) H# W) O

1 ?# ~% O' x5 }" f中金公司同时表现,固然市场短期颠簸加大,但思量到现金储备回报连续降落,中国住民增长现金存款以外资产设置的恒久需求仍存在。思量到公司债收益率已经靠近汗青低点,而住房负担本领连续改善,在股票和外汇市场尘土落定之后,住民房地产投资需求有再次加快的大概。

6 E+ ?0 l: \+ R" b6月尾以来的两融快速去杠杆有助于隔断股市下跌对金融机构资产负债表的影响。券商的两融余额已经从高峰时的2.3万亿元回落到现在的1.1万亿元。更告急的是,来自影子银行、网络融资等非正规渠道的配资亦已大幅去杠杆化。别的,中金战略组以为,思量到较低的股权质押贷款(与质押物市值的)比率(通常为30~40%左右),现在股权质押的坏账风险有限。纵然上证综指跌破2,000点,金融机构浮亏仅为600亿元左右,此中券商部门约占客岁行业业务收入的13%,而银行部门浮亏仅相称于2014年银行业净利钱收入的0.4%。

- d, r H) r. h# S( @股市颠簸对经济增长的负面影响或已上升+ _) r4 [$ Y3 a

中金公司以为,只管股市动荡对资产负债表的团体影响仍然较为有限,但对经济增长的负面影响已经显着上升。重要因素由以下三点:

- T& t" ]" l7 F9 y(1)自8月以来,股市动荡对金融业名义和现实增速的负面影响均已上升。本年2季度,金融行业名义增长值同比增长26%,现实增长值同比增长约18-19%,拉动2季度名义GDP增速2个百分点、现实GDP增速约1.8个百分点。固然现在还难以确定金融业增长放缓的详细幅度,但思量到8月份股市成交量较2季度匀称程度下滑了24%,而成交额萎缩了38%,可以估计这一负面影响相较我们上一篇陈诉时已经再次扩大。

. b9 U; x9 a8 s- a+ S8 g(2)短期内对非银行金融机构贷款的大幅增长大概会继续对实体经济的贷款需求产生挤出效应。为了稳固市场,7月份对非银行金融机构贷款大幅净增了8,860亿元,而年初至今的月均净增程度约为-450亿元(图表2)。" l @* U6 P7 M1 H# Y: V( I% v

" @ y( K) j, J. ~ " @ y( K) j, J. ~

+ v* v' ^; `/ @

另一方面,7月份对实体经济的新增贷款降落到了5,940亿元,显着低于上半年的月均1.1万亿元的程度。与对实体经济的贷款相比,稳固市场的资金带来的是财产的再分配而不是有效需求与经济增长。因此,固然已往12个月直接股权融资只占社会融资总量的5%,但为稳固市场而投放的干系贷款所产生的挤出效应大概会对总需求造成更大的负面影响。别的,潜伏的股票回购及部门注销大概会对上市公司的营运资金带来压力。

' ^0 k$ D$ d0 m( v5 E(3)股权风险溢价上升和外汇流出加剧导致融资条件收紧,短期内将克制投资的风险偏好。近期的股市动荡显着推高了股权风险溢价(已经回到客岁3季度的程度,见图表3),并大幅增长了股权融资的边际资源,导致团体融资条件收紧。; [3 w( _1 @' v( d: I3 N

. x$ t, A7 `% T1 k8 H9 ~ . x$ t, A7 `% T1 k8 H9 ~

F: A4 }6 Q( J! |' c! X( W5 L

同时,股市的颠簸率已处于汗青高位(图表4),表现不确定性增长。; d4 a9 n( j) \% y* V

9 x/ x' D6 g1 y/ |' e

$ A0 }( K Q+ h7 r& g0 m2 n' I0 x

/ l! ^. Q: K+ u! c4 B& i

4 a k* l& _) y% M6 U 4 a k* l& _) y% M6 U

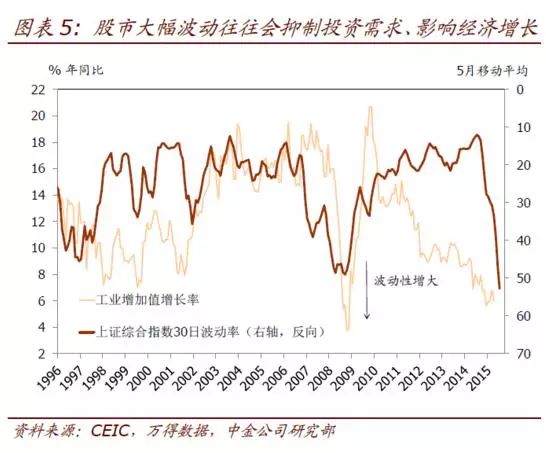

另一方面,近期外汇流出的压力上升,或将削弱钱币宽松的结果。资源市场连续大幅颠簸以及股权风险溢价上升通常会克制投资需求,导致经济进一步放缓(图表5)。 # r' U! P0 F* r0 J! {: j4 b # r' U! P0 F* r0 J! {: j4 b

1 W; W5 A+ I" P( `( r2 O2 A中金公司以为,市场化改革、包罗更有效的减税步伐将有助于提升恒久投资者对股市的信心。市场化改革以及进步政策的透明度、调和性及连贯性将会有效低沉市场的股权风险溢价。同时,长远来看,提升股东回报率是增长股票投资吸引力的唯一有效办法。固然当前的稳固市场的资金投入或在肯定程度上缓解了暂时的运动性压力,但它并不具备增长付出及减税等政策直接提振总需求及提升经济服从的结果。稳增长、促服从还需财务政策发力——而且我们以为,这一方面,减税比增长付出服从更高。( @2 Y. k* G" z# ?; `

以下为研报全文:2 K* {4 u) T! D+ R( A) m9 C

一个多月从前,我们分析了股市下跌对经济的直接影响[1]。自那之后,国内和环球股市均履历了大幅颠簸。因此,我们以为有须要对迩来市场颠簸对经济的潜伏影响举行更新。只管股市动荡对资产负债表的团体影响仍然较为有限,但对经济增长的负面影响已经显着上升。7 c; O8 [8 x) A# a) V4 v# S

股市下跌对中国住民和金融机构资产负债表的影响均有所上升,但幅度仍然有限, m; v, @# {$ f8 n/ W8 F0 ]( R9 U

) g) W) ?( I# {, ~我们估计,自本年6月中旬以来,中国家庭持有的股权账面财产累计缩水了约10万亿元,但相对中国住民团体资产负债表的规模而言,影响仍然可控。从7月20日我们上篇陈诉发布以来,我们估计中国家庭持有的股权资产进一步淘汰了4.4万亿元,相称于2014年名义GDP的7%左右(图表1)。然而,中国家庭持有大量的银行存款(54万亿元)和房地产资产(我们估计在200万亿元以上),股权投资丧失仅占中国家庭团体金融资产的3%、房地产资产的5%左右。股权资产减值的趋势假如连续,或将渐渐产生负面的财产效应传导[2]。

' T, _/ H/ o4 t' X固然市场短期颠簸加大,中国住民增长现金存款以外资产设置的恒久需求仍在存在,尤其思量到现金储备回报连续降落。在央行最新一次降息之后,大型银行的一年期挂牌存款利率已经降落至2%,中小银行的同一挂牌利率则为2.25%。共同近期CPI的走势,住民部门的现实利率大概很快降为0乃至负数。随着股市的震荡,住民已经显着增长了对固定收益类金融资产的设置。自7月份以来,资金连续从股市转战生意业务所公司债市场,使得AAA级公司债与国债的息差在一个月内降落了100个基点以上。思量到公司债收益率已经靠近汗青低点,而住房负担本领连续改善,在股票和外汇市场尘土落定之后,住民房地产投资需求有再次加快的大概。

# Q( G2 e3 n8 L6月尾以来的两融快速去杠杆有助于隔断股市下跌对金融机构资产负债表的影响。券商的两融余额已经从高峰时的2.3万亿元回落到现在的1.1万亿元。更告急的是,来自影子银行、网络融资等非正规渠道的配资亦已大幅去杠杆化。别的,中金战略组以为,思量到较低的股权质押贷款(与质押物市值的)比率(通常为30~40%左右),现在股权质押的坏账风险有限。在近期的一篇陈诉中[3],中金战略组对股权质押的风险举行了“压力测试”,结果表明,纵然上证综指跌破2,000点,金融机构浮亏仅为600亿元左右,此中券商部门约占客岁行业业务收入的13%,而银行部门浮亏仅相称于2014年银行业净利钱收入的0.4%。0 [* O. d. v) u

从我们上篇陈诉发布以来,股市颠簸对经济增长的负面影响或已上升。

1 ^3 w6 c9 s8 c" ^* A3 D ; h2 X5 y, g& j# ~+ B5 s

自8月以来,股市动荡对金融业名义和现实增速的负面影响均已上升。本年2季度,金融行业名义增长值同比增长26%,现实增长值同比增长约18-19%,拉动2季度名义GDP增速2个百分点、现实GDP增速约1.8个百分点。固然现在还难以确定金融业增长放缓的详细幅度,但思量到8月份股市成交量较2季度匀称程度下滑了24%,而成交额萎缩了38%,可以估计这一负面影响相较我们上一篇陈诉时已经再次扩大。* J2 c! ^# k0 e. O/ |: c1 ^7 s# `

短期内对非银行金融机构贷款的大幅增长大概会继续对实体经济的贷款需求产生挤出效应。为了稳固市场,7月份对非银行金融机构贷款大幅净增了8,860亿元,而年初至今的月均净增程度约为-450亿元(图表2)。另一方面,7月份对实体经济的新增贷款降落到了5,940亿元,显着低于上半年的月均1.1万亿元的程度。与对实体经济的贷款相比,稳固市场的资金带来的是财产的再分配而不是有效需求与经济增长。因此,固然已往12个月直接股权融资只占社会融资总量的5%,但为稳固市场而投放的干系贷款所产生的挤出效应大概会对总需求造成更大的负面影响。别的,潜伏的股票回购及部门注销大概会对上市公司的营运资金带来压力。

; [: V; g) O; j5 f股权风险溢价上升和外汇流出加剧导致融资条件收紧,短期内将克制投资的风险偏好。近期的股市动荡显着推高了股权风险溢价(已经回到客岁3季度的程度,见图表3),并大幅增长了股权融资的边际资源,导致团体融资条件收紧。同时,股市的颠簸率已处于汗青高位(图表4),表现不确定性增长。另一方面,近期外汇流出的压力上升,或将削弱钱币宽松的结果。资源市场连续大幅颠簸以及股权风险溢价上升通常会克制投资需求,导致经济进一步放缓(图表5)。+ V5 q: D7 i5 Y) B1 K0 g

我们以为,市场化改革、包罗更有效的减税步伐将有助于提升恒久投资者对股市的信心。市场化改革以及进步政策的透明度、调和性及连贯性将会有效低沉市场的股权风险溢价。同时,长远来看,提升股东回报率是增长股票投资吸引力的唯一有效办法。固然当前的稳固市场的资金投入或在肯定程度上缓解了暂时的运动性压力,但它并不具备增长付出及减税等政策直接提振总需求及提升经济服从的结果。稳增长、促服从还需财务政策发力——而且我们以为,这一方面,减税比增长付出服从更高。 |  |手机版|Archiver|

( 桂ICP备12001440号-3 )|网站地图

|手机版|Archiver|

( 桂ICP备12001440号-3 )|网站地图