我知道许多战略,2015-2017年言必称货币因素驱动,包罗之前我的几篇文章里的留言,许多也谈到了齐备分析的基准是货币和政策。

* |8 L! u4 g$ k% J3 p; o但是这个逻辑,实在有点牵强。

# H. o7 T) e) Y3 e2 w 先讲几个根本概念: M0=流畅中现金 狭义货币( M1 )=M0+可开支票举行付出的单位活期存款 广义货币( M2 )= M1 +住民储备存款+单位定期存款+单位其他存款+证券公司客户包管金* {' h/ j- g! A4 F( a. {0 ~

我们还假设货币超发下的溢出货币,重要流入了主板也就是上证指数。

/ ?3 j6 [9 b1 K/ L

! T6 R4 B m7 a8 H+ Z5 d9 |( l$ }& p' h5 y6 x7 T

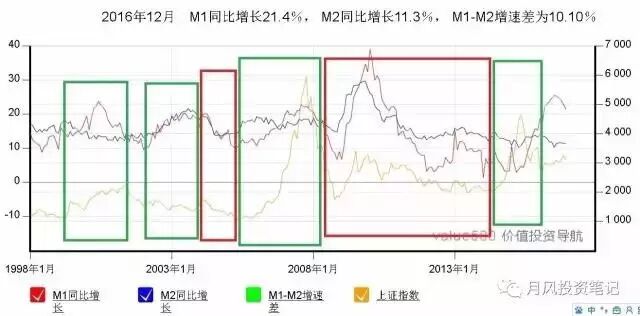

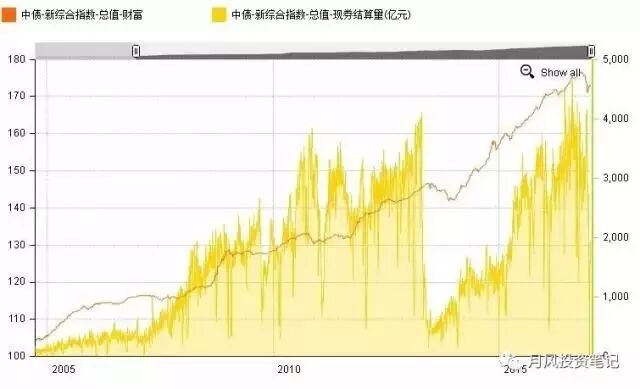

$ E) { ~9 s8 {. b& ]4 y看完上面两张图就很清楚,国内货币特别是M2,由于其重要通过银行体系创造,天生上具有低风险偏好+固定收益的特性,其快速的扩张,重要影响了债券市场。4 d t: C) ^$ t5 B( m4 ^( g

除了2013年的钱荒以外,债市团体上而言是10年长牛。/ w y' o, v: H; ]7 J+ _

至于股市,我直接把指数走势和M2同比正干系的用红框标出来,负干系的用绿框标出来,实在股市走势和M2,98年以来,时间窗口上只有40%左右是正干系,45%左右是负干系,尚有15%左右是一起震荡。) }# ~6 C ~) k- s2 Y! Q

也就是说,当期M2数据,无法准确用来推测当期的股市。- M, T1 }! ~) Z s

X( l5 Q6 Z/ q4 o

但是为什么许多人坚信M2和股市的高干系性呢?6 Q7 h/ I3 S6 x

由于2008年底到2014年初,M2和股市是高度正干系的,而2008年同样是熊市见底,新的一批从业职员渐渐开始进场。

# [) N/ N( D! L* @0 L. e他们入行的5年期间,GDP、企业红利这种数据失真很大,经济调解周期里货币政策对于股市的同步引导性和影响力是深入骨髓的。

: f. K. a3 ]+ z4 Y反过来,由于看不到M2的回升,错过2015年牛市的投资人也不在少数。(有点像陪同创业板发展起来的发展股投资者,是不是?)

2 m9 l# t1 R7 K C2 H实在用M1/M2/M2-M1来表明货币对股市的影响口径,都有点标题:

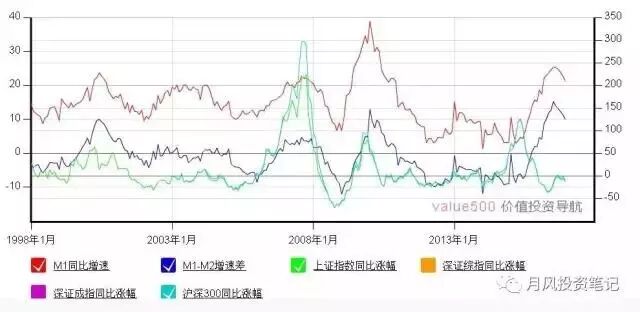

- D7 g Y# q# I: ?M1是市场上流畅的现金,但是许多实证研究发现,上证综指的变动作为缘故因由引起M1的变动是占主导职位的。, i: z! O+ Q5 U3 I

而M1的变动引起上证综指的变动则是次要的,M1与指数的高干系性因果互证(M1与指数确实中度强干系,我就不贴图了);

, U& `- }2 u/ S2 D& \- B( N+ ~ M2是M1+各类存款+掩护金,由于国内的货币根本上都通过银行以货币乘数发行出来。

1 g4 T9 ]) q* k$ ]% E( OM2不绝是各类经济学家最承认的衡量货币量的指数,M2也能很好的表明2008-2014年上证6年的行情。" ~ ~$ k4 ~) V' c6 K; y

缘故因由实在很简朴,2008年金融危急+大熊市以后,4万亿大概说当局的气力在实体经济里占据了主导型的职位,派生出来的M2指标对于股市的影响是很大的。6 a- k& e! W' S8 p

但是2014年以后,这种引导性作用显着低沉了,来由各人也能想明白,由于货币政策对经济的撬动效应显着低沉了。; q* D1 T6 w$ U& G' X" r2 m! h

M2-M1是与上证指数高度正干系的,来由有二,第一是M2里有包管金,这个和股市高干系。

0 c" G1 Q! f n+ d4 M第二,M2-M1本质上是衡量企业和住民的投资和斲丧欲望的,这个指标固然准但是这个和宏观层面的货币政策没有关系。. Y# P: u7 P+ [4 K5 [( P

7 a9 e& q2 \) o5 x; \( ^ ^ A

, ]. X3 a. i2 Y V- Y4 z6 ?9 r1 A 以是想来想去,照旧M2相对靠谱些,但是有个标题,M2的现实引导意义没那么强,而且无法表明2014年以来的市场颠簸。( ]5 ~7 t/ c# n/ y! _1 T! D& R- {

而且谁来表明下,M2相对安稳的2015年,为什么A股的生意业务量和颠簸率会巨大到云云程度?

9 L: Y- M# S3 f$ L7 A; n' x! { : x4 o5 T" E9 h- H9 t) ]) X : x4 o5 T" E9 h- H9 t) ]) X

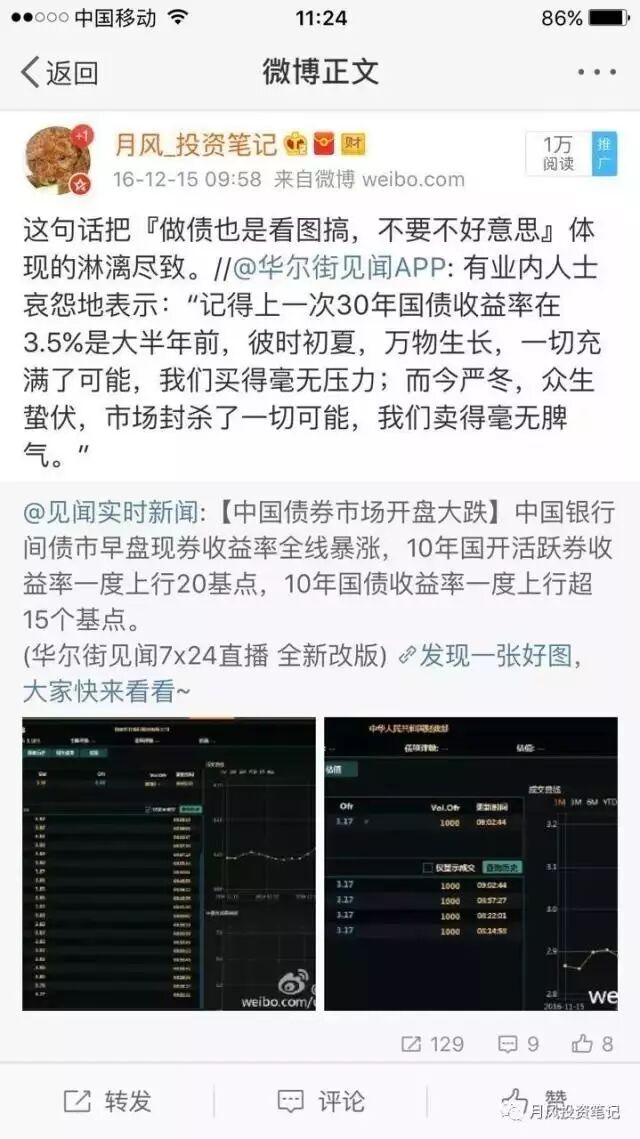

9 m) q: m; B! }1 D6 M! }' j以是我想了很久,直到本年看到债市的末了一牛是委外资金打出来的,以及我一些债券投资者们在做生意业务的时间也是“追涨杀跌看图搞”。我突然想通透了。

6 R) f" Q5 U' F' z4 _ * x5 s; v" N6 D! y6 d+ A9 C * x5 s; v" N6 D! y6 d+ A9 C

$ Z5 j) P. v; F. R- p国内的金融结构决定了超发的货币M2重要是通过信贷体系开释出来的,它们具备了类贷款的特性:寻求固定收益,抗风险本领低,体量大,但是也在钻营超额收益的时机。" I" V# C3 i/ ?) }

以是已往重要流入了债券市场,驱动了2008年以来的慢牛。

$ i9 t* _. ]# n" ^# p8 l3 S但是不可否认的是,市场上的优质资产渐渐稀缺,债券牛市压低了整个市场的收益率。( N2 y7 P! E0 z4 ^- U

这些滥发的货币没有办法,一些涌入了地产(房价大涨),一些开始钻营非标产物(信托业大牛市),一些则继续买债。

: y7 A* C& J9 @/ _+ @4 ~+ A. r# S" |直到2014年底的牛市出现,让这些资金发现原来股市是有赢利效应的,而且有非常好的结构,来实现这些资金的风格偏好(伞形信托对优先资金保本,给予很高的收益率,而且体量富足大)。( a, T( l( [/ e0 l m. O E

不外股灾之后,资金发现股市不再具有赢利效应,开始分批撤离股市,继续投入债市。

$ ?4 F( I3 G: J/ A" e# p8 w但是2016年地产开始收到管控,而债市团体的容量是有限的。

v# w @7 S1 \4 e! j以是上半年国债的收益率打到了汗青上的低位,这个顶部是委外资金和无处可去的货币资金打上去的(由于无其他地方可去,资深债券投资者看空,反而新人OR管这些滥发货币的人都坚信债市的赢利效应可以一连,买的毫无压力,有点像股灾对不对)。

7 `% a% P* e+ s& h7 B效果厥后崩掉了,当这些资金发现债市没有赢利效应了,他们的态度非常果断,不是持有,而是撤离探求下一个有赢利效应的目的,卖的毫无性情。4 ^4 c% J2 }0 @ ?

这就能表明,为什么他们不看股市的PE,债市的收益率,分别买出股市和债市的顶部。

$ r6 L* f: n6 q1 Z2 t Q由于他们其时买入的来由就是:赢利效应其时还在,能满足我的高预期收益率要求,由于这类通过银行衍生出来的货币天生上具有高资本。

, D. \' O F* e( ]' r( N 从生意业务量上也可以看出来,2015年上证和创业板上涨时生意业务量的第二轮放大,是3月才出现的,这也是大部门资金以及散户发现赢利效应的公道观察窗口。

, ] d$ `/ N- V4 ^

7 F1 ]- P* A4 ] C

# n" Z* F) D1 K6 [+ W# A以是总结下来:

$ b# b0 n' Q1 ^- o* _3 QM2和股市的正干系性不敷,货币的超发并不肯定会流入股市,由于这些超发的货币天生具“有寻求固定收益,抗风险本领低,体量大”的特性。

O# f1 M( k9 S3 A' Y; J在已往几年,它们流入了债市、非标、地产、PE等行业。6 x) s9 e3 O% n* o: `1 @/ V% b

直到2015年牛市,银行理财和超发货币发现伞形信托等新型金融工具看似符合他们的风险收益偏好,具有赢利效应,开始流入股市,造成市场生意业务量和颠簸率巨幅放大。

; j: ?4 c4 b C+ A' N1 e但是股灾后,他们开始撤离股市,可以说这批资金和股灾是互为因果(资金的本质无法负担下跌风险,但是他们的撤离又会诱发下跌风险),末了无奈再度进入债市。0 Q2 P: u. ~4 t! D/ r9 P

他们的资金资本比力高(通过银行体系派生的货币,信贷是重要模式之一),而现在的优质资产稀缺,以是他们没办法看股市的PE、债市的收益率,分别买出股市和债市的顶部。

( w j$ ?0 F# ~由于他们其时买入的来由就是:赢利效应其时还在,能满足我的高预期收益率要求。

! K8 ~$ b! y; O8 G/ w( B' d# z8 k' N反过来讲,本年的中性货币政策,不能立刻管理货币超发的标题(货币到底有没有超发,不是我的专业,就当是吧),以是团体的货币情况照旧宽松的。/ B4 w9 e: d( N: q0 V! G1 C; q

但是假如你以这个为来由,就说一部门的货币会流入股市,那真是一个天大的笑话。

0 I B4 j4 Y: y1 O( O7 X) F# |如许的来由,之前债市崩掉的时间也有人提,说债市资金会转入股市,由于优质资产稀缺,而且股市的股息收益率可以。: {2 h2 _! Y4 n- e! f/ V' }0 P5 P

5 m0 ^) O2 r1 y但是有多少债市资金流入股市了呢,各人现在内心都有数了,没有多少。. {7 I: \6 ^9 I/ u9 E! q

由于这些资金的流入,重要的思量是赢利效应和上涨预期,人家并不太看PE、PB。

7 k0 g) `4 r9 N; A# o) B# O何况,A股的分红是除权模式的,除非是长期投资,否则分红收益率是不会立刻体现的。

4 k& G/ c& S- t+ O X# A你以为这些从银行体系流出来的货币,他们的久期有多长呢?

8 ~, N: A' M) D: Y& Z以是,除非本年能看到赢利效应(而且是符合这些资金偏好的),否则不要太指望货币政策所派生的大量资金会流入股市,这是一个彻头彻尾的伪逻辑!9 U$ m# p" z/ p) M% Q. g

还不如过细想想,靠谱的匿伏增量资金,到底有哪些。不外反过来想,假如本年有赢利效应了,那么市场的颠簸率还真不会低(上证—货币流入,创业板—自救乐成,同盟规复)。

& M B4 \" @6 @2 h- D8 L* F. Q1 S* c4 W! c以是本年依然是一个有大起大落预期的一年,做好预备最紧张。 |  |手机版|Archiver|

( 桂ICP备12001440号-3 )|网站地图

|手机版|Archiver|

( 桂ICP备12001440号-3 )|网站地图