从PE/VC动向看中国经济厘革2 m+ w) b3 N- p; R) z+ b. i. k

PE是私募股权基金的意思,VC是风险投资基金的意思,在以往这两个词四个字母仅仅只盛行在专业范畴,但随着GDP 增速换挡,中国经济进入新常态;随着《政府工作陈诉》多次提到要打造“大众创业、万众创新”的新引擎,要进步直接融资比重,鼓励社会资源发起设立股权投资基金 ;随着“股权投资期间”的到临,要创业就免不了和PE/VC的投资人打交道,PE和VC正在越来越被平凡人所熟知,在中国人的经济生存中站的职位也越来越告急。

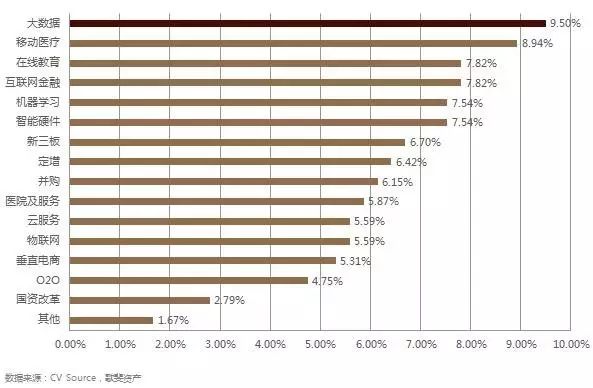

, ?. Z7 J5 ~8 q' S, K5 _# g: O* |$ C而作为PE/VC本身,由于它们位于资源链条的上游,春江水暖鸭先知,加之巨大的逐利激动,对中国经济的厘革尤为敏感,可以说,PE/VC的团体活动与动向,每每具备雷同信号灯的作用,以致可以从一个差别的侧面,反映中国经济的已有厘革以致未来厘革。2015年GP倾向关注行业分布,大数据、移动医疗、在线教诲疯狂吸金 不久前,歌斐资产、投中信息团结发布了《2015中国PE/VC行业白皮书》,对已往一年PE/VC行业举行了全扫描,而作为平凡人,却可以从中看出中国的经济的许多厘革。; s0 S! _( B5 ?2 f 不久前,歌斐资产、投中信息团结发布了《2015中国PE/VC行业白皮书》,对已往一年PE/VC行业举行了全扫描,而作为平凡人,却可以从中看出中国的经济的许多厘革。; s0 S! _( B5 ?2 f

万众创新“不差钱儿”,创投募资创汗青新高; c; V1 M f% g% `7 U r/ o

2015年,是亘古未有有的创业大年,6月11日,国务院下发《关于大力放肆推进大众创业万众创新多少政策步伐的意见》,9 月 26 日,国务院发布《关于加快构建大众创业万众创新支持平台平台的引导意见》。两个文件的下达,以及总理等政府高层对创业、创新的支持,使中国掀起一股少有的“大众创业、万众创新”高潮,而这股高潮,也反映到中国PE/VC市场。 《2015中国PE/VC行业白皮书》体现,2015年,中国PE行业投融资数据均创汗青新高。制止2015年12月尾,共有1314只私募股权基金完成召募,召募金额到达1177亿美元,无论在数量还是规模上都创下汗青新高。2015年中国PE行业共投出2123个项目,投资规模到达821亿美元,较2014年分别增长29%、52%,已经一连三年实现增长。( S9 n' |1 d& A; ?" F# s 《2015中国PE/VC行业白皮书》体现,2015年,中国PE行业投融资数据均创汗青新高。制止2015年12月尾,共有1314只私募股权基金完成召募,召募金额到达1177亿美元,无论在数量还是规模上都创下汗青新高。2015年中国PE行业共投出2123个项目,投资规模到达821亿美元,较2014年分别增长29%、52%,已经一连三年实现增长。( S9 n' |1 d& A; ?" F# s

歌斐资产以为,这体现出越来越多的资源和各界人士都在加快进入中国股权投资范畴,他们对借助投资创新型企业加入中国经济转型、财产升级海潮并分享增长红利充满信心。

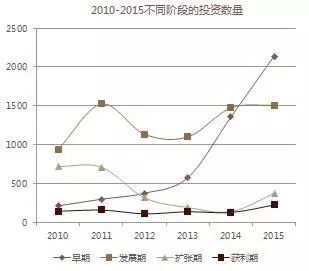

0 O( O& Y' b; p. K直接反映出资源对“大众创业、万众创新”的高度热情的是,在全部项目标投资阶段分布率上可以发现,如今的投资重点显着向早期、发展期转移。此中,早期项目在数量上第一次高出发展期项目,投资活泼度最高。 这一征象反映出社会各界人士对中国早期企业的投资信心,对通过投资创新型企业从而加入中国经济转型、财产升级海潮的增长信心。 这一征象反映出社会各界人士对中国早期企业的投资信心,对通过投资创新型企业从而加入中国经济转型、财产升级海潮的增长信心。

# \% Y1 E/ R7 J; A! M0 W+ ^大国资源崛起,人民币正在成为中国风险投资业顶梁柱

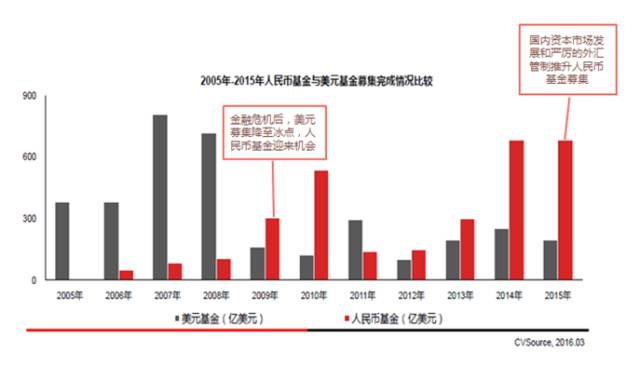

2 a( ]# L {5 S1 Z8 ~0 O+ d# w2015 年,举世经济疲软,油价低迷、美元走强 等因素使通胀预期进一步削弱,对美国经济产生负面影响的同时,更加凸显了美联储在货币政策选择上面对的两难处境。欧元区也一连遭遇了新兴市场需求降落、 灾黎危急和可怕打击等“逆风”,团体经济复苏乏力,且内部分化加剧。而这些国际配景反映在中国资源市场上,则是人民币基金的一连火爆。 ; s) k# t0 ?+ E6 z( ?) @ ; s) k# t0 ?+ E6 z( ?) @

美元还是人民币?这不停是创业者在发展初期以及资源在发行设立基金之初就要思量第一个题目,在已往二十年,由于国内资源市场的局促,“拿美元”、搭 VIE、去境外上市是大多数创业者的共 识。美元基金也成为PE/VC 市场上的主 要力气,不少早期的主流基金,如红杉、IDG、启明 资源都是美元基金为主,资助国内的早期互联网企业及创业者创造了一次次出海的上市神话。

9 H+ z* F$ v* ?0 ~) P但从2009年开始,这一环境开始发生厘革。金融危急后, 美元募融投资环境降至冰点,美元基金募资碰到了 巨大的困难与挑衅。但中国经济却继承崛起,随着国内资源松绑景象 渐明,国家地方频出利好扶持政策 :中小板IPO 重启和创业板的开闸,买通了人民币基金境内退出渠 道,地方政府、财务牵头的系列地方引导基金、社 保基金等资源互助实行,让投资人看到国内人民币基金发展的新契机。这使得人民币基金的发展也到达汗青新高。 2015年度中国 PE/VC 投资市场披袒露的 1206 支召募完成的基金,此中有人民币基金 1171 支,美元基金 29 支,日元和台币基金各 2 支,港元和欧元基 金各1 支。从召募规模角度而言,人民币基金也占据着绝对的上风,召募规模为463.22 亿美元,美元基金只有101.13 亿美元。/ i) o- t, x; C, V9 ^) K, Z- I$ l; t 2015年度中国 PE/VC 投资市场披袒露的 1206 支召募完成的基金,此中有人民币基金 1171 支,美元基金 29 支,日元和台币基金各 2 支,港元和欧元基 金各1 支。从召募规模角度而言,人民币基金也占据着绝对的上风,召募规模为463.22 亿美元,美元基金只有101.13 亿美元。/ i) o- t, x; C, V9 ^) K, Z- I$ l; t

与人民币基金崛起同时发生的,是在美国上市的中国企业(中概股)的回归,人民币基金成为重要接盘侠。中概股的纷纷回归体现出企业界对中国资源市场的看好。从前这些企业出去上市,是由于在中国市场拿不到钱,但如今却是在中国市场更好拿钱,这是一个翻天覆地的厘革。) [: d3 \& @# m: _" Z+ ?$ T

2004-2010 年,境内公司赴美上市的数量一连上升,于2010年到达峰值,而后开始降落。这与中概股在美国估值较低、融资困难,以及被美国机构做空有关。& @" C. Z: f1 \

中国资源市场在不停地成熟,从中国经济大国的职位和美国相比,如果资源市场很弱,没有许多好的公司在中国A股市场上市,特殊是那些代表未来的新兴行业不在中国上市的话,这个资源市场也不会健全,因此,从政策与企业两方面看,大国资源的发展一定吸引越来越多的精良企业回归中国,这是未来不可逆转的大趋势。 S" F6 u! c# L2 `/ V" E

股灾导致IPO退出规模锐减 投资回报回归理性 但收益仍旧高达数倍# l/ x! p& D3 m/ d* m# `- B

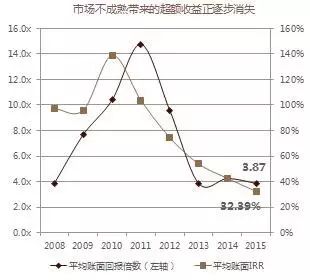

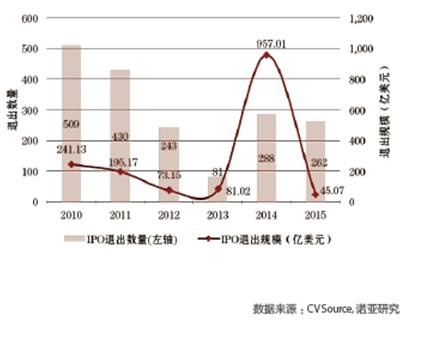

2015中国股市可谓触目惊心,在杠杆的支持下上演了疯狂牛市行情,之后随着证监会严查又一起下跌, 一起一伏实如“过山车”。2015 年上半年涨幅 30%,下半年跌幅16.6%。 在一样平常环境下,企业上市(也就是IPO),是PE/VC赢利退出的最佳渠道,但股灾之后 A 股市场 IPO 停息,固然12月规复审批,但停摆仍旧使IPO 退出总量较2014 年大幅降落,较2013 年也稍有降落。IPO退出规模从2014 年的957亿美元,锐减到2015年的45亿美元,降幅达95%,并购也同时出现降温征象。2010-2015IPO退出数量和规模 在一样平常环境下,企业上市(也就是IPO),是PE/VC赢利退出的最佳渠道,但股灾之后 A 股市场 IPO 停息,固然12月规复审批,但停摆仍旧使IPO 退出总量较2014 年大幅降落,较2013 年也稍有降落。IPO退出规模从2014 年的957亿美元,锐减到2015年的45亿美元,降幅达95%,并购也同时出现降温征象。2010-2015IPO退出数量和规模 据歌斐资产统计,2015年,中国PE/VC市场中通过并购完成退出生意业务的项目有360项,并刮滤出总规模为53.72亿美元。从回报倍数来看,通过并购完成的项目回报程度为5.44倍,IPO为2.18倍,成为近5年以来IPO回报倍数程度的最低点。歌斐资产预计,并购在未来的一段时间内或将接替IPO成为GP最重要的退出方式。 据歌斐资产统计,2015年,中国PE/VC市场中通过并购完成退出生意业务的项目有360项,并刮滤出总规模为53.72亿美元。从回报倍数来看,通过并购完成的项目回报程度为5.44倍,IPO为2.18倍,成为近5年以来IPO回报倍数程度的最低点。歌斐资产预计,并购在未来的一段时间内或将接替IPO成为GP最重要的退出方式。

+ B) T* q- ^* }7 \别的,新三板退出、借壳上市成为GP 继"IPO"及"并购"退出之外最重要的退出方式。

9 F" D0 N$ y2 O$ r' [/ W财产基金放肆扩张 互联网巨头到处烧钱( Q: j% K8 L1 ^. }: u6 p9 e

与人民币基金规模大增一起的,是财产基金的崛起,这是中国独有的征象,外洋着实已往有许多财产基金,包罗许多大的企业,但是它重要是用本身公司资源金来投的,但在中国股权投资范畴中围绕财产主题创建的基金个数(累计)已达400 只,此中297 只已 披露信息的财产基金总资源规模到达2132.26 亿美 元。 * \' K% S( R- x* R3 z5 }

五年以来中国财产基金数量(累计)以82.06% 的年复合增长率实现高速的增长,基金总规模(累 计)年复合增长率达73.33%,刚刚已往的2015 年 更是见证了财产基金井喷般的发展态势。2015 年 内,国内财产基金总数实现翻番,年末基金总数接 近 2014 年财产基金总数的 3 倍,基金披露总规模则 到达 2014 年披露召募总规模的 3.06 倍。

) {+ _6 C4 ~* w, A, \财产基金的高速发展推动了整个行业的活泼度,但是,投资过程中,投资者怎样可以大概在基金和财产优点之间规避掉优点辩说,这是一个老题目。长期看这一辩说肯定会到临,如今只是还没有显现出来而已。

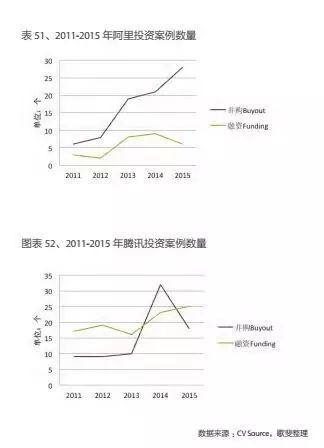

. f R9 c0 A# x( e+ y- Z- l白皮书汇总了百度、腾讯及阿里三大互联网巨头近3年的战略投资结构,并比力了他们的风格之差别。从投资数量上来看,百度和阿里的投资模式较为相似,以并购本领为重要投资源领,且并购投资数量比年越发走强,而融资案例数量则在履历了小幅增长后,自2014年开始降落。但团体上阿里的并购投资数量多于百度,融资案例则数量相称。三家之中,腾讯资源运作数量最大、步调最快,以融资源领为主。并购方面,腾讯在 2014年到达高点后在 2015年步调有所放缓,而融资方面始终稳步提升。

2 |0 x# L2 Q z6 A2 N4 O& U百度的并购计谋上与本身业务的干系性更高, 在 TMT 范畴的并购投资比例到达 88%,在三家之中 占比最高。阿里和腾讯的投资涉及的行业更为广泛, 多元化特点显着,文化传媒范畴成为了阿里和腾讯 在 TMT 范畴结构之外最器重的细分范畴,而百度在 文化传媒范畴的投入占比仅有 2%。 |  |手机版|Archiver|

( 桂ICP备12001440号-3 )|网站地图

|手机版|Archiver|

( 桂ICP备12001440号-3 )|网站地图