本日和各人聊一聊与股票本身无关却又关乎怎样投资乐成的话题。先来分享三段话:

* \4 {$ H1 Y8 w7 l! ~* [6 [“你不须要有很高的智商,你用不着同时下三盘国际象棋,大概同时打二副桥牌,你须要一种性情,无论是群居照旧独处,你都可以大概做到从容自若。”

; I* m' U3 I/ l' Y/ E6 ~“你用不着懂得贝塔值、有用市场理论、 当代组公道论、期权订价理论和市场形成理论,实际上,对这些一无所知反而更好,固然,这是商学院的观点,由于他们的金融课程就教学这些内容,但是,在我们看来,学习投资的门生,只要把握两门课程就充足了, 一是怎么给企业估价,二是怎么对待代价。”

# z1 ?+ K8 a8 |$ c“很早从前,当我明白拥有某种性情,可以使人乐成时,我就积极强化这一性情,对金融业来说,性情的告急性远远凌驾智商,做这一行,你不须要是个天才,但确实须要具备符合的性情。” 3 Z3 l4 ^% N$ {* k9 U. u& a: \

看完上面这段话,你是怎么想的呢?是不是想说怎么大概呢,投资怎么会像说的那么简单,这个范畴但是一赚二平七亏啊,不懂专业知识怎么能投资赢利,忽悠谁呢?

- L) A* C5 O/ B: P$ m* s且慢,让我告诉你,上面第一段话是巴菲特老师的话,第二段话是他的搭档查理·芒格老师的话。我们就用上面两段话,引申出本日的话题和观点。

) ^' X8 d4 `, c; w+ W3 k 一、以下几种征象是否发生在你身上呢?$ A1 D4 g2 y) s3 `; m

, T9 J% r% K/ q* J6 y6 Y$ I" U8 q) l: g/ P, l$ j; C

1、着迷于股票逐日涨跌。不能忍受每天不看盘,哪怕是和朋侪聚会会议谈天、开会、开车等红灯、去洗手间等都要时不时拿脱手机看看股票走势,恨不得一天24小时和周六周日都是买卖业务时间。+ V2 K# ?, p. B- Q5 C0 ~* |

2、无法忍受一时亏损。股票上涨时得意忘形,股票下跌时百爪挠心,股票的涨跌以致影响到正常的工作和生存。3 S. V( h5 ]8 W0 h5 `% X! h

3、想在股市赚快钱。总是想着在股市一夜暴富,亏了想敏捷回本,赚了嫌赚的不敷,心态迫切。

# `% P, \) g5 [) D. [% D$ O4、特殊关心别人投资的股票。一旦别人有所失误,就大加品评,别人股票大涨就独自叹息或有追涨的冲动。2 h7 W9 A+ p% J

5、难以容忍其他投资者的差别观点。投资想法差别时,就恶语相向。这点我了解深刻,你若在论坛或平台上发布的观点与其个人判定或第二天走势稍有差别,就会得到挖苦和讽刺,根本不能用更大一点的视野(哪怕是今后看三天)看标题。 k, ~6 z6 c5 w) Y5 z1 |

6、试图表明市场每一个偶然颠簸。试图将投资效果不佳归咎于“天灾”。好比央行货币政策瞎搅,政客不懂经济学,救市步伐不妥等。

/ c8 v; F# b" Q) _7、不绝网络新数据支持本身的某个投资观点。对不能支持本身观点的数据,置之不理。

$ ]8 E5 n# t v& g t8、不绝把本身和各种指标比力。比力本身是否跑赢了某某指数,是否跑赢了某某基金。

. C" e) r/ Z( g+ Y+ U$ `' n- c9、缺乏独立思索。欠好好做功课,听信“所谓”专家的小道消息,盲目标相大V。分不清电视节目和真正投资观点间的差别。

8 g/ ?) g1 l( S0 B7 c以上几种征象是否似曾相识?大概,是否正在发生在你的身上呢?若以上几种环境你已经具备了此中的几条,对不起,我可以给你肯定的答案,就此告别股市吧,你是无法长期驻足于这个市场的,也大概赶上运气好,碰到了几年不遇的大牛市赚了一笔,但大概率的会在随后的调解中将利润回吐掉以致亏损。由于这些做法,会让你陷入失败的泥沼。2 c8 v7 u) A1 F6 x2 j

那么,怎么做才华在股市长期立于不败之地?才华成为一名乐成的投资者呢?

" a6 H' Z6 J7 O* D$ s 二、实在你间隔成为乐成的投资者只差两步. S& f/ \6 Y5 _. C3 }% J* O" L' _6 N 二、实在你间隔成为乐成的投资者只差两步. S& f/ \6 Y5 _. C3 }% J* O" L' _6 N

4 ?* \6 c9 b% x! X

(一)养成乐成者的投资性格

/ i ?8 d& @: J3 L% ^1、“视野”的养成

' N. t& u/ Q: z5 Q# U股市很奥妙,可以让你花1元钱买到代价2元以致5元的东西,条件是你必须要有充足的视野,实业投资可不可。

# A T4 @. Z8 U! q数据统计表现,股票市场每10年有一次改变人生轨迹的庞大机会,如沪指1991年建立时的100点、1994年大熊市的325点、2005年的1000点、2008年的1664点。

1 H6 K( c8 O1 Z. Q每二年或四年有一次较大机会。关键是你有充足的视野能看到这些,并付诸于举措,而不是每天盯着你的股票上否上涨或下跌了百分之几。一个投资者若没有能看到2—4年的视野,是等不到汗青大底捉住大的赢利波段的。固然如果你有能看十年的视野就更好了。

, i2 b' z$ \1 V7 J( V2、“心态”的养成0 m& D9 D' D& ^5 p N! G& o5 G

当你有了充足的视野,心态做到波涛不惊就会很容易。我在我的投资体系系列文中专门撰文教学了《什么样的心态才华在股市赢利》,我常说,当你能做到股票账户内的钱颠簸感觉与你无关,你就离赢利不远了。实在,这讲的就是一个淡定淡然的心态,当你养成了如许的心态,你就不会同流合污,追涨杀跌。8 p. K: s! j" J" ]# X

3、“耐烦”的养成2 E" i& u: A- v5 P; H5 b

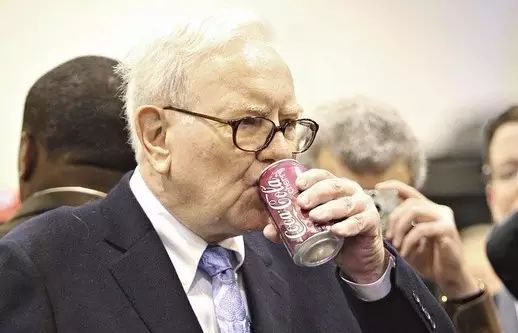

投资时机的到来须要耐烦期待。为了期待迪斯尼的投资时机,巴菲特关注了30年;为了期待白银的投资时机,同样关注了30年,功夫不负故意人,这一期待让他等来了白银代价650年的最低点;对于适口可乐这家绝无仅有的大蓝筹,巴菲特关注了52年,直到1988年,大脑和眼睛才创建接洽,将其纳入本身的重仓。

. x2 ]0 ^& R" v H* M% o& A

8 O2 {& I. G; c) L$ ]是的,股票市场永久充满时机,耐烦的投资者,只须要静静地期待,直到乌龟落进坛子里,钱堆在角落里,我们所要做的是,走已往拾起它。

: x% C, j/ m# C" ~- E; v1 k持股同样须要耐烦。只要本身选中的优质公司,能以之前速率,一连妥当进步内在代价,就应耐烦持有。

) b1 x8 x% g: X, d巴菲特持有CEICO,至今已凌驾20年,华盛顿邮报更是凌驾30年,时间是良好企业的朋侪,巴菲特的耐烦得到了巨大的夸奖,CEICO增值凌驾50倍,华盛顿邮报增值凌驾120倍,而且巴菲特声称,连同适口可乐、吉列等, 将持有他们到永久。5 B* c: w* v, [5 c+ u1 ]

代价投资鼻祖菲尔·卡里特,持有格尔福兄弟公司凌驾50年,其哈佛学兄佛瑞德·阿贝,曾经购买了代价1400美元的股票,持有60年后,阿贝得到了200万美元。大部门时间 阿贝仅仅是在那儿闲坐,而不是观察他的股票,他很自大,如果你在很低的价位购买的股票,无论渴望怎样,你都不会亏本,为什么还那么在意呢?1995年4月28日,别人问时年98岁的卡里特, 在已往的75年里,对于投资, 你学到的最告急的东西是什么?“耐烦,”卡里特不假思索。2 F7 q* A3 h) i6 @# M* D- ?4 L

巴菲特阵营的投资者的乐成究竟告诉我们,股票市场是一个变更位置的中心,钱在这里从活泼的投资者流向有耐烦的投资者。 q# c3 @# S( |. k, s- M

环视我们的A股市场, 同样不乏具有耐烦的投资者, 取得不俗业绩的乐成示例,A股市场也确实存在如许的投资标的, 有几个短线炒家可以大概降服长期耐烦持有云南白药,万科等等优质公司的代价投资者呢? 如果你的耐烦不敷,大概你应该去少林寺,参禅打坐三五年后再来投资,结果大概不错。如果你买进时,没有4年等一回的耐烦,就不要来投资,买进了优质公司,你不能持股等4年,同样不要来投资。固然,期待是痛楚的,但是期待是值得的,也是必须的。8 N' [# x" n8 p [- N/ H

4、“自律”的养成5 y6 m2 `' l- A0 Q; k" ?6 m: }

当你具备和把握了肯定的投资方法,你须要做到的就是知行合一,否则统统都是泡影。麦当劳的创造者雷·克罗克,在总结本身的乐成时,得出发自肺腑的了解,使得一个人在人天生就和奇迹乐成方面,卓尔不群,超拨于芸芸众生之上的最根本因素是:他强盛的自律本领!1 `7 c8 P) L: t2 y0 T* z- Y5 Y

他说:“是的,我百分之百地确信,一个人和另一个人之间的本质区别–此中的一个结果斐然, 尽展风流,而另一个依然冷静无闻,无足轻重–是前者所拥有的控制和束缚本身更强盛的本领。”

2 k2 L. \3 H! p# o/ S; E% `

2 z5 b) e: F, @1 }$ \: n( Z' ]% \8 T- E4 e! \

(二)创建得当本身的投资体系) x% K+ N4 O+ h( r7 O+ z

与许多炒股的朋侪交换后,各人都有如许的感受,固然股票的讲座,册本看了许多,本领方法也学了不少,但越学越含糊,一到实战中照旧茫然无措。

2 A( n& U! \& `; B( q" u. y我已往也有如许的履历,我2006年入市,完备履历两轮牛熊,从前就着迷过一段时间技能指标分析,厥后也看了许多炒股本领的资料,但实战的水平并没有随着知识的积累而同步进步,反倒是学的越多越迷茫。& q8 ~' Q* |& }: H3 W

2011年前,险些没能赚到钱,不停在折腾在试验各种投资方法。但2012年至今,即便是刚刚已往的股灾也算在内,团体收益率大概在4倍,我心得最告急的一点,就是2012年以后我形成了本身的投资体系,并刚强实行了下来。& A- N* N5 O9 |; m8 {

大多数朋侪的误区是与狐疑就是还没有形成本身的体系,也没故意识到要形成本身的体系。在刚刚学习股票时只留意一招一式的花拳绣腿,迷信捕捉黑马的秘笈绝招,而忽视大的体系的架构,若不能形成本身的体系,所学的技能方法如一盘散沙,不能凝结无法形成协力。本身也找禁绝方向,把差别体系的理念,本领都拿过来,联合无法整合,如许学的越多,反而越是迷茫。

9 }; v6 ]) L' H1 H4 U& r实在,无论是中小投资者照旧机构、基金,包罗巴菲特、索罗斯这些大家,都必须有本身的投资体系。" D" s5 y- L& g0 D0 v

巴菲特和索罗斯是天下两大顶级投资大家,他们都是通过投资谋利赚得了数十上百亿的产业,用实践证明白本身投资的乐成。但这两位大家却是差别的投资体系。6 S! J$ D, ]0 C1 x' O

巴菲特取道格雷厄姆的代价投资,并融合了费雪,芒格的理念从而形成一套本身的成熟体系,并服从一生终极取得了极大的乐成。而索罗斯受哲学导师的开导提出本身的反身性理论并以此为核心引导本身的谋利运动,同样取得了非凡的乐成。' B/ C' G8 m. M5 N* i3 K( C3 ~8 x

固然两者投资体系和红利模式大相径庭,但通过形成本身的体系并对峙本身的体系而取得了乐成。

- W! u+ W6 E1 ]* m因此,投资体系不能走入误区,体系没有优劣良好之分,不能人云亦云。巴菲特和索罗斯的理念不肯定得当你。许多基金司理的理念和投资方法也不肯定得当你,以是说每个人必须得根据本身的真实环境来订定符合本身的投资理念、投资体系。& c9 |3 e; f" f6 P: m

投资体系是一个很广的概念,从理念,到技能方法,头脑模式、运动准则等等,它应该是我们投资的核心代价观,围绕着这个核心,来睁开我们的学习,投资实践,才华有所学,有所不学,有所为,有所不为。那些细枝末节都应该为这个核心而服务。

) s Q4 x# b. M: M& ]/ t讲到这里,你是否会明白,股票市场,并不是高智商者赚低智商者的钱,也不是高学历者赚低学历者的钱,已往不是,未来也不大概是。) u! ^. A: S9 b" @& _: i! L

智慧如牛顿、爱因思坦者,他们的投资业绩一塌糊涂,巴菲特、索罗斯之以是取得巨大的投资业绩,并不是他比别人更智慧。! V: }8 d" b, C/ n; e

养成乐成投资者的性格和创建得当本身的投资体系是决定你走向乐成与否的关键。 |

|手机版|Archiver|

( 桂ICP备12001440号-3 )|网站地图

|手机版|Archiver|

( 桂ICP备12001440号-3 )|网站地图